Блог им. Kitten |Демоны Трампа. Обзор на предстоящую неделю от 27.09.2020

- 27 сентября 2020, 22:36

- |

По ФА…

1. Nonfarm Payrolls, 2 октября

Максимальная занятость теперь является главной задачей ФРС согласно самопроизвольно обновленному мандату, в котором рост инфляции отошел на второй план до появления рисков гиперинфляции или угрозы финансовой стабильности.

Нет сомнений в том, что декабрьское заседание ФРС станет решающим для обновления стратегии в отношении программы QE и динамика восстановления рынка труда будет учитываться членами ФРС в качестве ключевого фактора наряду с фискальными стимулами Конгресса, прогрессом по вакцине от коронавируса и уровнями фондового/долгового рынков.

Сильные отчеты по рынку труда США расслабили многих членов ФРС, некоторые из них уже ожидают падение уровня безработицы до 6,5% до конца года против 8,0% ранее, но голуби во главе с Пауэллом утверждают, что дальнейшее восстановление рынка труда будет медленным, ибо сектор услуг, который дает максимальное количество рабочих мест, останется слабым продолжительное время.

До заседания ФРС в декабре выйдут три отчета по рынку труда США, самым важным станет ноябрьский отчет, но динамика в августе окажет влияние на рынки и, при значительном отклонении от прогноза, скорректирует ожидания как инвесторов, так и членов ФРС.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 17 )

Блог им. Kitten |Упрямство Пелоси убивает рейтинг Трампа. Обзор на предстоящую неделю от 20.09.2020

- 20 сентября 2020, 22:52

- |

По ФА…

Заседание ФРС

Публикация сопроводительного заявления и новых экономических прогнозов ФРС привела к краткосрочному падению доллара и росту аппетита к риску с последующим быстрым разворотом доллара в рост на фоне ухода от риска.

Первая реакция была вызвана «точечными» прогнозами членов ФРС по ставкам, вторая, исходя из последующих комментариев банков, разочарованием от отсутствия увеличения размера программы QE, хотя до заседания большинство банков ожидало, что ФРС останется в режиме ожидания и лишь единицы прогнозировали увеличение размера покупок ГКО США.

Ключевые моменты решения ФРС:

— Указания по ставкам в «руководстве вперед».

«ФРС считает целесообразным сохранять ставку в текущем диапазоне до тех пор, пока условия на рынке труда США не будут соответствовать максимальной занятости, а инфляция не вырастет до 2% и не будет стремиться к умеренному превышению этого уровня в течение некоторого времени.

ФРС будет стремиться к тому, чтобы инфляция умеренно превысила 2% в течение некоторого времени с тем, чтобы средний уровень инфляции за определенный период составил 2%, а инфляционные ожидания устойчиво закрепились на уровне 2%.»

Данные указания по ставкам говорят о намерениях ФРС игнорировать рост инфляции до достижения максимальной занятости, но не дают понимания насколько сильно и в течении какого конкретного времени инфляция должна превышать 2,0% для того, чтобы ФРС начала обсуждение целесообразности повышения ставок.

Гарантии, безусловно, голубиные, но оставляют возможность ФРС для маневра.

( Читать дальше )

Блог им. Kitten |Спаситель фонды и человечества. Обзор на предстоящую неделю от 13.09.2020

- 13 сентября 2020, 22:49

- |

По ФА…

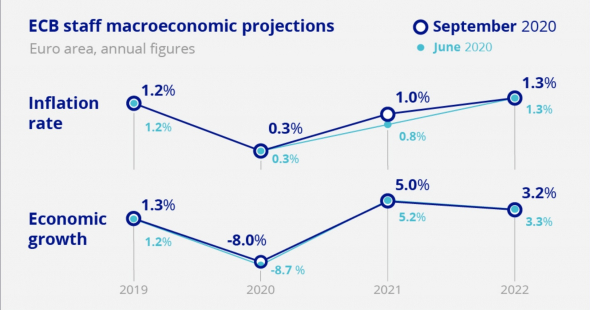

Заседание ЕЦБ

Заседание ЕЦБ было проходным и практически нивелировало опасения участников рынка по возможным действиям ЕЦБ для предотвращения роста курса евро.

Лагард несколько раз заявила о том, что курс роста евро негативно влияет на инфляцию, а инфляция является целью мандата ЕЦБ, поэтому члены ЕЦБ обсудили рост курса евро в ходе заседания.

Лагард заявила, что ЕЦБ продолжит внимательно следить за развитием ситуации, включая динамику курса евро, но не смогла подтвердить свои вербальные угрозы возможностью конкретных действий.

Прогнозы ЕЦБ по инфляции не были пересмотрены на понижение:

( Читать дальше )

Блог им. Kitten |Блеф ЕЦБ. Обзор на предстоящую неделю от 06.09.2020

- 06 сентября 2020, 23:02

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США за август вышел уверенно сильным.

В первой реакции корреляция была исходя из влияния нонфарма на решение ФРС, рост доллара отразил снижение ожиданий участников рынка на новые монетарные стимулы ФРС.

Впоследствии доллар упал на восстановлении аппетита к риску, но очевидно, что отчет по рынку труда усилит отсутствие желания членов ФРС к запуску новых монетарных стимулов на сентябрьском заседании.

Ключевые компоненты отчета по рынку труда США:

— Количество новых рабочих мест 1.371K против 1.400K прогноза, ревизия за два предыдущих месяца -39К: за июнь до 4,781 млн против 4,791 млн ранее, за июль до 1,734 млн против 1,763 млн ранее.

— Уровень безработицы U3 8,4% против 10,2% ранее;

— Уровень безработицы U6 14,2% против 16,5% ранее;

— Уровень участия в рабочей силе 61,7% против 61,4% ранее;

— Рост зарплат 4,7%гг против 4,7%гг ранее (ревизия вниз с 4,8%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,5 ранее.

( Читать дальше )

Блог им. Kitten |The show must go on. Обзор на предстоящую неделю от 30.08.2020

- 30 августа 2020, 22:17

- |

По ФА…

На уходящей неделе:

Выступление Пауэлла на Джексон-Хоул

Пауэлл огласил выводы глобального обзора пересмотра политики ФРС, главным следствием которого стала корректировка целей двойного мандата ФРС в отношении инфляции и занятости.

Теперь ФРС ставит цель по достижению максимальной занятости выше цели по инфляции, т.е. фактически отвергает кривую Филлипса при принятии решений о повышении ставки, считая, что рост рынка труда может не сопровождаться ростом инфляции.

В отношении второй цели мандата ФРС будет стремиться достичь инфляции, «которая со временем достигнет 2,0%», с этой целью ФРС допустит умеренное превышение цели по инфляции в 2,0% в течение некоторого времени для компенсации более ранних периодов, когда инфляция была постоянно ниже цели в 2,0%.

По сути, изменения чисто косметические и не требуют одобрения Конгресса, злоупотребление отклонениями от целей мандата могут трактоваться как нарушение закона, т.е. если ФРС ошибется в отношении инфляции ещё раз и допустит галопирующий рост инфляции, то следствием в будущем может стать упразднение ФРС и принятие решений по монетарной политике на основании математических формул, за что выступают многие республиканцы.

( Читать дальше )

Блог им. Kitten |Нельзя войти в одну реку дважды. Обзор на предстоящую неделю от 23.08.2020

- 23 августа 2020, 21:52

- |

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол ФРС не оправдал ожиданий участников рынка.

Невзирая на признание огромной неопределенности в отношении перспектив роста экономики и предположения о том, что дополнительные монетарные стимулы могут понадобиться для достижения целей мандата, члены ФРС не указали на готовность к оглашению дополнительных мер на сентябрьском заседании.

Но самый большой удар по аппетиту к риску нанес отказ членов ФРС от запуска контроля кривой доходности, что привело к резкому росту доходностей ГКО США, падению золота, росту доллара и фиксированию прибыли на фондовом рынке.

Ключевые моменты протокола ФРС:

— Гарантии по сохранению ставок на текущих уровнях.

Члены ФРС отметили, что «в какой-то момент» было бы уместно обеспечить большую ясность относительно вероятного пути ставок против указания ранее «на ближайших заседаниях».

ФРС ещё не определилась в отношении пороговых значений, до достижения которых ставки будут неизменными.

Более вероятно, что это будут уровни по инфляции или/и безработицы, но возможность указаний на календарной основе также не исключена.

— Запуск «традиционной» программы QE.

Многие члены ФРС считают уместным дать указания относительно будущих покупок активов в рамках программы QE с целью поддержки восстановления экономики.

— Контроль кривой доходности ГКО США.

Члены ФРС пришли к выводу, что на текущем этапе введение контроля доходности ГКО США не является оправданным, т.к. доходности и так находятся на низких уровнях, а выгода от использования данного инструмента будет скромной по сравнению с издержками.

Тем не менее, члены ФРС согласились, что данный инструмент может быть использован в будущем, если ситуация изменится.

( Читать дальше )

Блог им. Kitten |Трамп готовит вакцину от демократов. Обзор на предстоящую неделю от 16.08.2020

- 16 августа 2020, 22:33

- |

По ФА…

1. Протокол ФРС, 19 августа

Самым главным в протоколе ФРС станет наличие или отсутствие указаний на возможные решения по новым монетарным стимулам в ходе сентябрьского заседания.

Риторика Пауэлла и других членов ФРС указывала на то, что к заседанию 16 сентября должно быть достаточно информации для определения размера, состава и длительности дополнительных монетарных стимулов, по крайней мере в отношении гарантий по длительности сохранения ставок на текущих уровнях и, возможно, для запуска «традиционной» программы QE с целью снижения ставок.

Бу глава ФРС Йеллен также недавно подогрела ожидания инвесторов, заявив, что ФРС может в сентябре определиться с гарантиями по ставкам и программе QE.

На самом деле, ситуация в экономике США не изменилась с момента июльского заседания.

Экономические отчеты США выходят сильными, рынок труда восстанавливается, а розничные продажи на уходящей неделе вышли гораздо лучше ожиданий, опровергнув утверждения некоторых членов ФРС о значительном снижении потребительских расходов в июле.

С экономической точки зрения потребности в новых монетарных стимулах ФРС нет, тем более что многие члены ФРС крайне неохотно соглашаются на дополнительное смягчение политики в ситуации, когда фондовый рынок находится на хаях.

Конечно, ФРС может быть обеспокоена негативным влиянием второй волны пандемии коронавируса и недостаточностью нового пакета фискальных стимулов через указы Трампа, но, при отсутствии явного замедления экономики США с учетом возможного прорыва по вакцинам к концу текущего года, более логично отложить принятие решения по программе QE и контролю кривой доходности ГКО США до конца года, ограничившись гарантиями по сохранению ставок на текущих уровнях на сентябрьском заседании.

Такое решение позволит ФРС избежать влияния на результат президентских выборов в США и получить больше информации о темпах восстановления экономики в 4 квартале, т.к. очевидно, что экономический рост в 3 квартале будет во многом связан с отложенным спросом после периода карантина.

Решение ФРС по таргетированию кривой доходности США логичнее рассматривать совместно с запуском «традиционной» программы QE, если ФРС решит ввести таргет доходности, то программа QE может не иметь объема, если ФРС откажется от применения контроля кривой доходности ГКО США, то программа QE должна иметь размер.

Отсутствие роста баланса ФРС на текущем этапе позволит запустить программу QE совместно с контролем кривой доходности в будущем при необходимости:

( Читать дальше )

Блог им. Kitten |Трамп возвращается на тропу войны. Обзор на предстоящую неделю от 09.08.2020

- 09 августа 2020, 22:35

- |

По ФА…

Nonfarm Payrolls

Июльский отчет по рынку труда вышел сильным в сравнении с пессимистическими ожиданиями участников рынка после публикации провального ADP и привел к росту доходностей ГКО США от исторических минимумов.

Тем не менее, динамика финансовых инструментов на закрытии недели больше была связана с выводами по общей ситуации, включая вторую волну пандемии коронавируса в Европе и возобновление торговых войн Трампом.

Основные компоненты июльского отчета по рынку труда США:

— Количество новых рабочих мест 1.763K против 1.600K прогноза, ревизия за 2 месяца +17К: май был пересмотрен до +2,725К против +2,699К ранее, июнь до +4,791К против 4,800К ранее;

— Уровень безработицы U3 10,2% против 11,1% ранее;

— Уровень безработицы U6 16,5% против 18,0% ранее;

— Уровень участия в рабочей силе 61,4% против 61,5% ранее;

— Рост зарплат 4,8%гг против 4,9%гг ранее (ревизия вниз с 5,0%гг);

— Средняя продолжительность рабочей недели 34,5 против 34,6 ранее (ревизия вверх с 34,5).

( Читать дальше )

Блог им. Kitten |Трамп меняет правила игры. Обзор на предстоящую неделю от 02.08.2020

- 02 августа 2020, 22:55

- |

По ФА…

На уходящей неделе:

Заседание ФРС

Сопроводительное заявление ФРС в отношении указаний по ставкам и программе QE осталось неизменным с июньского заседания, был отмечен рост экономики и занятости, который остается значительно ниже уровней до пандемии коронавируса.

Риторика Пауэлла была достаточно ястребиной по сравнению с ожиданиями рынка, Джей несколько раз повторил, что текущая политика ФРС соответствует нынешней ситуации, что привело к росту доллара.

Тем не менее, Пауэлл не отрицал, что новые монетарные стимулы вероятны, при необходимости ФРС может «адаптировать политику если и когда сочтет сие целесообразным».

Джей заявил, что гарантии по длительности сохранения ставок на текущих уровнях могут быть основаны как на календарном подходе, так и основании пороговых уровней инфляции/безработицы.

Пауэлл сообщил, что для определения влияния второй волны пандемии на восстановление экономики США необходимо отследить отчеты по рынку труда за июль и август, что косвенно говорит о возможном оглашении новых монетарных стимулов на сентябрьском заседании в случае провальных нонфармов.

В отношении запуска контроля кривой доходности ГКО США можно сделать косвенные выводы о том, что решение не будет принято до конца года и, вероятно, решение о возможном включении данного инструмента в арсенал ФРС будет принято в стратегическом обзоре о пересмотре политики, который ожидается к концу года.

( Читать дальше )

Блог им. Kitten |Воины спасения Америки. Обзор на предстоящую неделю от 26.07.2020

- 26 июля 2020, 23:01

- |

По ФА…

На предстоящей неделе:

1. Заседание ФРС, 29 июля

Изменения политики ФРС на июльском заседании не ожидается.

Корректировка «руководства вперед» возможна в части оценки экономической ситуации, но решение по новым стимулам в виде указаний по длительности сохранения ставок на текущих уровнях и запуску «традиционной» программы QE с целью снижения ставок маловероятно.

Члены ФРС в выступлениях ранее заявляли, что для определения размера, состава и длительности новых стимулов им необходимо понять перспективы роста экономики США, на что может потребоваться около трех месяцев, тем самым намекая на оглашение решения по данному вопросу в сентябре.

Главной станет пресс-конференция главы ФРС Пауэлла, риторика которого, безусловно, будет голубиной в условиях повторного введения карантина во многих штатах, но её может быть недостаточно для успокоения рынков.

Участники рынка не сомневаются в том, что ставки ФРС останутся на текущих уровнях как минимум на протяжении двух лет и ФРС запустит программу QE для снижения ставок, но при этом они закладывают в цену введение таргетирования кривой доходности ФРС в то время, как ФРС до президентских выборов вряд ли решится на запуск данного инструмента.

Ожидания рынка по введению контроля кривой доходности ФРС спровоцировали чрезмерное падение доходностей ГКО США, долговой рынок представляет собой пузырь с учетом дефицита бюджета, который может взорваться при неосторожной риторике Пауэлла, что приведет к уходу от риска на фоне роста доллара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс