SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Комментарии к постам Дмитрий Корягин

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Дмитрий Корягин, да я быстро прокрутил на график :) Ну так в общем гораздо лучше.

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Marsovich, в чём опасность?

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Dangerous Assumption, с золотом так бывает.

Но бывают и другие периоды.

В целом, ничего против него не имею. Но не «на всю котлету».

Я показал самую «тупую» стратегию — купить ТОП-10 и держать. Все мельтешения вполне могут уменьшить доходность относительно этой стратегии.

Но бывают и другие периоды.

В целом, ничего против него не имею. Но не «на всю котлету».

Но об этом разве можно рассказывать часами на инвест-канале. Р/E там всякие IRR, ROI и прочее...

Я показал самую «тупую» стратегию — купить ТОП-10 и держать. Все мельтешения вполне могут уменьшить доходность относительно этой стратегии.

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Григо́рий Печо́рин, нет, инфляция учтена. Про курс доллара ответил выше.

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

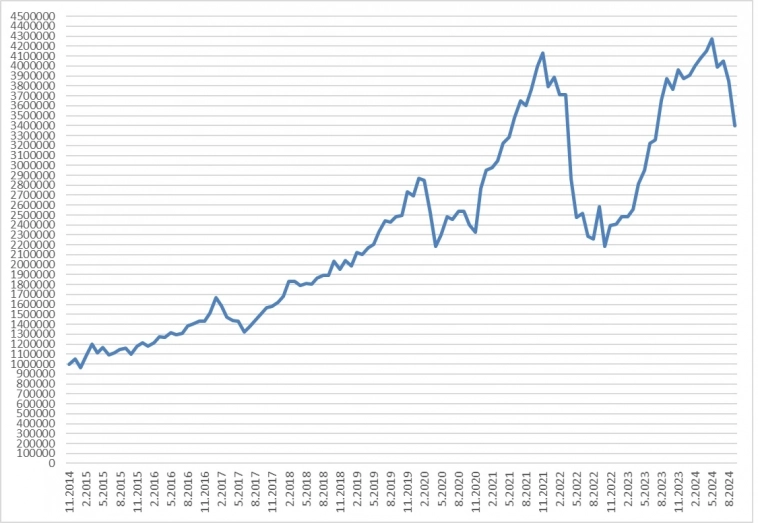

Индекс полной доходности с учетом налогов с 1 ноября 2014 г. по сегодня +190%

Инфляция за период 100%.

Так, что навар, конечно есть.

Другое дело, конечно, что обычная золотая монетка (Георгий) сделала за то же время 400%. Но об этом разве можно рассказывать часами на инвест-канале. Р/E там всякие IRR, ROI и прочее...

Инфляция за период 100%.

Так, что навар, конечно есть.

Другое дело, конечно, что обычная золотая монетка (Георгий) сделала за то же время 400%. Но об этом разве можно рассказывать часами на инвест-канале. Р/E там всякие IRR, ROI и прочее...

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

нет

если кто помнит успех SPBE до 2022го, то вопросов не будет. Люди не идиоты, настоящие деньги несли в межд.компании, а не вот в это всё.

если кто помнит успех SPBE до 2022го, то вопросов не будет. Люди не идиоты, настоящие деньги несли в межд.компании, а не вот в это всё.

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

В общем, если учесть, что рубль упал с тех пор более чем в 2 раза и инфоляцию за 10 лет, то портфель более чем ополовинился.

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Fulgrim,

01.11.2014 курс 41,9627

31.10.2024 — 97,0530

Вложенный миллион с учётом инфляции превратился бы в 1 179 822р.

Примерно на уровне вкладов доходность.

Инфляция отыграна.

01.11.2014 курс 41,9627

31.10.2024 — 97,0530

Вложенный миллион с учётом инфляции превратился бы в 1 179 822р.

Примерно на уровне вкладов доходность.

Инфляция отыграна.

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Дмитрий Корягин, если что, покупать падающий ножик опасно, так что подождём ![]()

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Marsovich, то есть акции теперь можно купить дешевле?

Спасибо всем в этом участвующим!)

Спасибо всем в этом участвующим!)

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Физические лица сократили объем инвестиций в акции на 32 млрд рублей, увеличив объем вложений в паи фондов до 104,6 млрд руб

Индекс всё ниже![]()

Индекс всё ниже

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

А как там рубль в 2014 и по сей день?

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке? 34

Надо на камфу собираться, так не ответить…

Дмитрий Корягин, да сложно их них выйти до завершения роста, ведь когда он завершился все заметят и выходя снизят цену такой ростовой акции.

Возможно так и лучше, когда у них мультипликатры равны или очень близки к акциям стоимости. Но мы должны не забывать что у последних относительно низкие они потому, что в полной доходности учтены дивиденды, которые её как бы повышают, а у ростовые только рост почти всегда и он должен быть выше этой суммы у акций стоимости, иначе дополнительный риск не к чему. Всё таки более стабильные акции, если можно так выразиться явно не ростовые.

Конечно ваш вариант спокойнее, просто если захочется скажем на несколько % поднять реальную доходность, то приходится все рассматривать.

Возможно так и лучше, когда у них мультипликатры равны или очень близки к акциям стоимости. Но мы должны не забывать что у последних относительно низкие они потому, что в полной доходности учтены дивиденды, которые её как бы повышают, а у ростовые только рост почти всегда и он должен быть выше этой суммы у акций стоимости, иначе дополнительный риск не к чему. Всё таки более стабильные акции, если можно так выразиться явно не ростовые.

Конечно ваш вариант спокойнее, просто если захочется скажем на несколько % поднять реальную доходность, то приходится все рассматривать.

Игорь, про ростовые акции писать довольно сложно. Ибо они продаются большую часть времени по завышенным мультипликаторам. И с ними всегда надо держать руку на пульсе, чтобы выйти из них в тот момент, когда рост прекратится, так как тогда их цена (по мультипликаторам) очень быстро упадёт до среднерыночного уровня. Один из ярких примеров — Магнит, который в 15 году торговался по 12000р.

По ростовым акциям лучшая, по моему мнению, стратегия у Элвиса Марламова: ждать кризиса и подбирать ростовые акции, когда они торгуются по мультипликаторам акций стоимости.

Но это не моя стратегия. Я больше закладываюсь на дивиденды при широкой диверсификации эмитентов. Меня вполне устраивает дивидендендная доходность индекса в целом — около 7%, что является доходностью над инфляцией. Дальше я могу выбрать: реинвестировать эти деньги или потратить при необходимости.

И, главное, эта стратегия для меня гораздо спокойнее.

По ростовым акциям лучшая, по моему мнению, стратегия у Элвиса Марламова: ждать кризиса и подбирать ростовые акции, когда они торгуются по мультипликаторам акций стоимости.

Но это не моя стратегия. Я больше закладываюсь на дивиденды при широкой диверсификации эмитентов. Меня вполне устраивает дивидендендная доходность индекса в целом — около 7%, что является доходностью над инфляцией. Дальше я могу выбрать: реинвестировать эти деньги или потратить при необходимости.

И, главное, эта стратегия для меня гораздо спокойнее.

Дмитрий Корягин, ещё добавлю, если рост акций в инфляцию идёт это не плохо, но и не особо хорошо. Значит компания особо не добавляет ценности не развивается сильно и её акции на общем фоне роста не вы деляются. А ведь инфляция очаеь неравномерный характер носит даже по товарам и мы знаем на какие их них за последние пару лет цены сильно выросли! И так вот, надо чтоб минимум акции росли с инфляцией, а вообще выше. Значит ценность компании растёт. И по многим другим акциям проверил и убедился, что по многим из тех, про которые говорят хорошая компания так и есть.

Дмитрий Корягин, кстати сейчас из интереса сравнил всеми любимый Лукойл, как у него рос капитал относительно инфляции, вышло за 14 лет ровно 8%, так как вы говорите в инфляцию можно считать. Но его любят за кубвшку полагаю, она в капитале быть может не отражена. Но уровень роста примерно как у всеми не любимого Газпрома (7.5%).

Росынксть и то 12% среднегодовой рост показывает по капиталу, а больше Газпромнефть 16% аж, что вдвое выше инфляции. Возможно из за низких относительно дивидендов у них так.

Росынксть и то 12% среднегодовой рост показывает по капиталу, а больше Газпромнефть 16% аж, что вдвое выше инфляции. Возможно из за низких относительно дивидендов у них так.

Дмитрий Корягин, не, ближе для уравешивания Газпрома пойдёт Лукойл) ну нефтегаз все таки. А вообще Газпром как бы неплохо так не пошёл в рост в ближашие годы. Причём говорю о прибылях, а не акциях. Вообще рост акций вторичен по моему во всех инвестициях в акции. Может только в ростовые иначе, тут я хуже понимаю их. Кстати статью про ростовые акции если сможете напишите, есть о чем поразмышлять.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал