SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Комментарии к постам Дмитрий Корягин

Какие выводы можно сделать из этого мини-исследования? 1. Жить только на дивиденты, не трогая «тело» возможно, но некомфортно, а при затяжном медвежьем рынке вряд ли возможно. 2. Безопасная ставка изъятия с целью сохранить капитал, как ни крути, не высока. 3. Можем ли мы ее повысить? Можем, но это не тема текущего поста.

Но 4 года не срок, давайте посмотрим — что станет с портфелем с 2007 года. Условия прежние. Здесь все намного печальнее — со ставкой изъятия в 6% портфель закончится уже к 2018 году — через 11 лет. Почему такая разница? Потому что во втором случае мы вышли на пенсию на пике бычьего рынка прямо перед обвалом рынка 2008 года, после чего портфель, несмотря на последующий рост рынка так и не смог восстановиться.

Портфель пенсионера в дивидентном БПИФЕ, что может быть лучше? — никакой головной боли в поисках лучших акций, ребалансировке и т.д. Дивиденты реинвестируются в БПИФ. Итак, начальный портфель пенсионера 1.000.000 руб, изъятия производятся ежемесячно, увеличенные после первого месяца на инфляцию. Расчет изменений портфеля также реальный (не номинальный). За 4 года торговли мы можем изымать из дивидентных акций до 10% — при этом наш капитал сократится всего лишь наполовину.

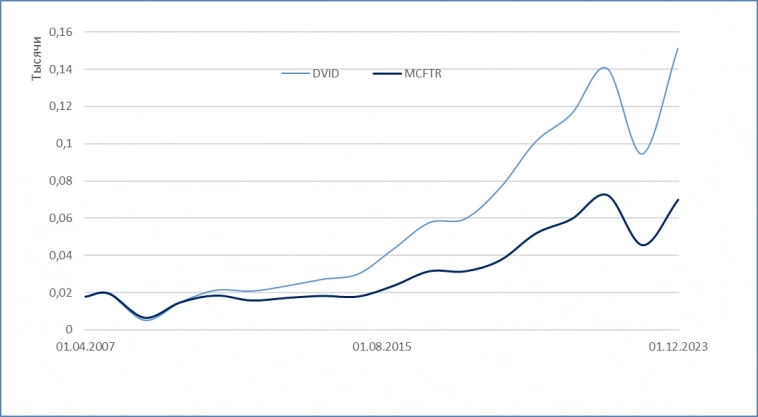

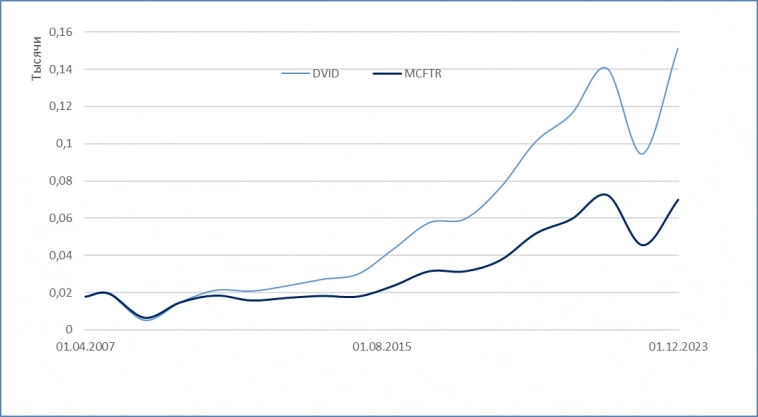

Дмитрий Корягин, Какая незавидная жизнь у дивидентного пенсионера — он не знает какая пенсия придет в следующем месяце. Ах, да — а на что нам подушка безопасности? — возразите вы, — хорошо, а после ее исчерпания, разве пополнять ее придется не из капитала? Если из дивидентов — тогда их точно не хватит на жизнь. Согласитесь, потреблять необходимый процент от дивидентного портфеля намного комфортней, чем тратить только дивиденты. Какой же он, этот процент? Все мои предыдущие расчеты выполнены для MCFTR. Упрощаем жизнь инвестору. Пусть теперь его капитал вложен в БПИФ лучших дивидентных акций, например, от «ДоходЪ», торгующихся с 2021 г. МБ биржа считает такой набор аж с 2007 года. Вот сравнение DVID (мое название) с MCFTR. Вполне наглядно, что у DIVD доходность, как, кстати, и волатильность — выше.

Очередной рекорд! Пассивный доход с дивидендов за 9 месяцев 2024 года 107 000 рублей. Капитал 1,54 млн рублей 18

Дмитрий Корягин, потому что в столбик 20 больше 10

Божественный, можно и так. А если не считать себя выдающимся инвестором и собирать именно индексный портфель акций, то придётся продавать акции при изменении состава индекса.

Короче, не продавайте акции а живите только на дивы и будет вам счастье.

Добрый Енот, ок, тогда изменим мои исходные цифры с 10% на 20% и повторяю вопрос.

Божественный, потому что реальная инфляция 20%

Да нигде если ты не сынок богатеньких родителей, все эти лицемеры всегда на рынок заходят с огромного капитала, а потом рассказывают какие они успешные и как вышли на пенсию в 35

Реальную инфляцию или ту которую ЦБ подаёт? Вот живёшь ты такой живёшь на дивиденды в 2018 году, а потом через 4 года надо тебе квартиру купить, ты такой смотришь квартира вместо 1.8 стала стоить 3.6, а ещё акции укатали в сопли, а тебе говорят что инфляция за 4 года была около 30%? Потом смотришь яйца вместо 40 рублей стоят 120? И просто подтераешься дивидендами и идёшь тратить «тело» своих накоплений. Ваша лирика просто слова, факты говорят о том что в России чтобы наплаву оставаться нужно минимум 50% годовых иметь

pvrs pvrs, дополню, что вы взяли индекс MCFTR для примера. Он учитывает реинвестирование дивидендов.

То есть получается следующая ситуация: вы реинвестируете дивиденды на падающем рынке (что только усиливает отрицательное колебание капитала), после чего изымаете определенную сумму — это определённо уменьшает капитал.

Я же предлагал при достижении инвестиционной цели именно не реинвестировать дивиденды обратно в рынок, а тратить.

Добавлю так же, что за выбранный вами период (02.2013 — 08.2024) инфляция составила 121.39%, а рост IMOEX «всего» 80%. Но если вы посмотрите рост IMOEX не до 1 августа 2024, а до 1 мая 2024, то увидите рост IMOEX в те самые 125%. То есть портфель акций, повторяющий индекс без дивидендов позволил сохранить капитал.

Краткосрочные колебания рынка невозможно предсказать, но долгосрочно всё равно «природа своё возьмёт». Если не продавать акции в текущий момент, а использовать только дивиденды, то капитал не уменьшится, хотя цифры в приложении брокера временно могут давать иллюзию обратного, но всё вернется к прогнозному значению при следующем колебании рынка в другую сторону.

Я думаю, вы не хуже меня понимаете, что колебание денежной оценки портфеля в другую сторону случится ровно в тот момент, когда наши условия вернутся к состоянию февраля 2013 года: ставка ЦБ вернётся к долгосрочному среднему значению около 7-8% и уйдут риски СВО.

Какой же будет оценка портфеля в этом случае?

Если это случится завтра, то я расчётно предполагаю, что в этом случае справедливое значение IMOEX =~ 4000, что перекроет инфляцию за период с какой-то премией (вероятно, это как раз премия за тот самый рост экономики).

То есть получается следующая ситуация: вы реинвестируете дивиденды на падающем рынке (что только усиливает отрицательное колебание капитала), после чего изымаете определенную сумму — это определённо уменьшает капитал.

Я же предлагал при достижении инвестиционной цели именно не реинвестировать дивиденды обратно в рынок, а тратить.

Добавлю так же, что за выбранный вами период (02.2013 — 08.2024) инфляция составила 121.39%, а рост IMOEX «всего» 80%. Но если вы посмотрите рост IMOEX не до 1 августа 2024, а до 1 мая 2024, то увидите рост IMOEX в те самые 125%. То есть портфель акций, повторяющий индекс без дивидендов позволил сохранить капитал.

Краткосрочные колебания рынка невозможно предсказать, но долгосрочно всё равно «природа своё возьмёт». Если не продавать акции в текущий момент, а использовать только дивиденды, то капитал не уменьшится, хотя цифры в приложении брокера временно могут давать иллюзию обратного, но всё вернется к прогнозному значению при следующем колебании рынка в другую сторону.

Я думаю, вы не хуже меня понимаете, что колебание денежной оценки портфеля в другую сторону случится ровно в тот момент, когда наши условия вернутся к состоянию февраля 2013 года: ставка ЦБ вернётся к долгосрочному среднему значению около 7-8% и уйдут риски СВО.

Какой же будет оценка портфеля в этом случае?

Если это случится завтра, то я расчётно предполагаю, что в этом случае справедливое значение IMOEX =~ 4000, что перекроет инфляцию за период с какой-то премией (вероятно, это как раз премия за тот самый рост экономики).

pvrs pvrs, вы провели большую работу, спасибо за развернутый комментарий.

К сожалению, вы не опровергли то, что пытался сказать я.

Мой тезис: Если тратить все дивиденды (жить на дивиденды) — это не приведёт к проеданию капитала.

Вы показали, что при фиксированном изъятии некоторой суммы из портфеля, капитал будет уменьшаться (вы блестяще расчитали, при каком проценте изъятий это будет происходить, а какой условно безопасный).

Но, если изымать из портфеля, повторяющего индекс, только дивиденды (а не фиксированную сумму), не продавая акции, вы увидите график IMOEX в вашем капитале. По сути, это не отражение капитала, как такового, а отражение текущей рыночной стоимости акций, входящих в портфель.

Если не продавать сами акции, капитал не будет проедаться, его курсовая оценка тоже изменится со временем. На длительном промежутке примерно на уровень инфляции + рост экономики.

Если же продавать акции на медвежьем рынке для изъятия из портфеля именно определенной суммы — да, это будет проедание. Хотя математики считают иначе. Встречал мнение, что нет разницы — тратить дивиденды или продавать акции, математически это верно, но на рынке разница есть.

К сожалению, вы не опровергли то, что пытался сказать я.

Мой тезис: Если тратить все дивиденды (жить на дивиденды) — это не приведёт к проеданию капитала.

Вы показали, что при фиксированном изъятии некоторой суммы из портфеля, капитал будет уменьшаться (вы блестяще расчитали, при каком проценте изъятий это будет происходить, а какой условно безопасный).

Но, если изымать из портфеля, повторяющего индекс, только дивиденды (а не фиксированную сумму), не продавая акции, вы увидите график IMOEX в вашем капитале. По сути, это не отражение капитала, как такового, а отражение текущей рыночной стоимости акций, входящих в портфель.

Если не продавать сами акции, капитал не будет проедаться, его курсовая оценка тоже изменится со временем. На длительном промежутке примерно на уровень инфляции + рост экономики.

Если же продавать акции на медвежьем рынке для изъятия из портфеля именно определенной суммы — да, это будет проедание. Хотя математики считают иначе. Встречал мнение, что нет разницы — тратить дивиденды или продавать акции, математически это верно, но на рынке разница есть.

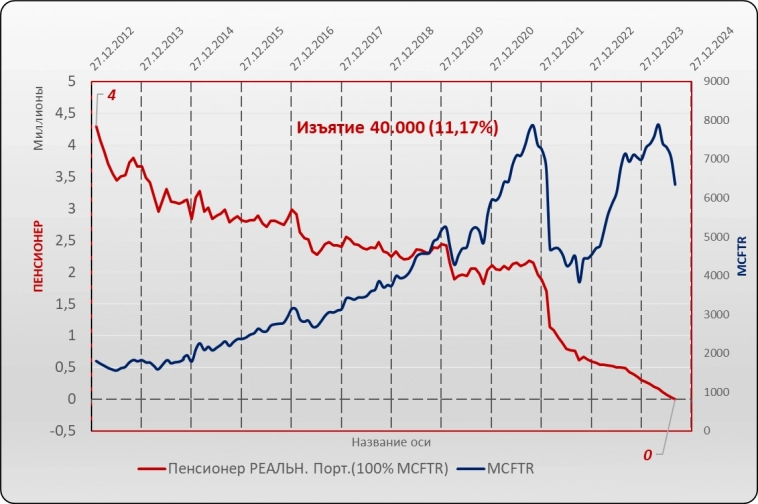

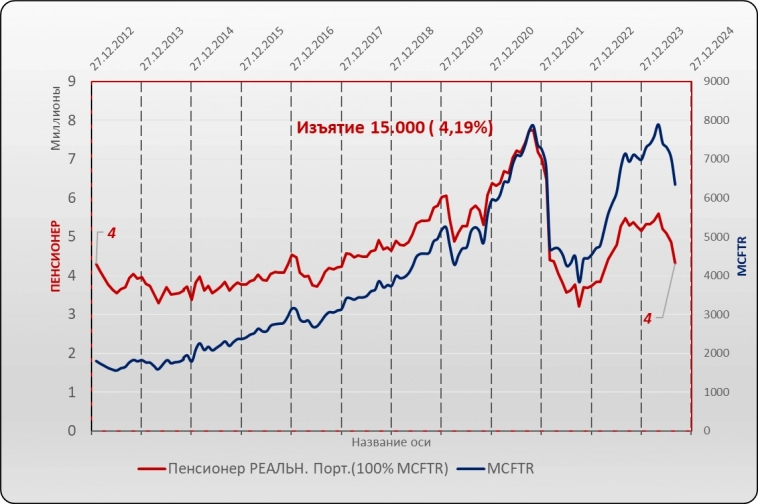

Этот частный пример наглядно демонстрирует еще одну важную вещь, о которой не всякий инвестор знает. Для пенсионера, живущего с капитала и не имеющего пополнений из вне, доходность, как таковая, не является определяющим фактором успешного сохранения капитала. Более весомую роль, определяющую роль играет риск последовательности. Риск последовательности — риск последовательности доходностей, риск очередности доходностей — череда убыточных лет, в результате которых портфель пенсионера может иссякнуть раньше времени. Такая ситуация может сложиться когда медвежий рынок наступает вначале пенсионного пути, когда уменьшение капитала происходит не только из-за необходимых изъятий, но и самим рынком. Последующий рост рынка не в силах сможет компенсировать предыдущее падение. А вот выход на пенсию на бычьем рынке — самый выгодный для пенсионера: постоянные изъятия частично компенсируются ростом рынка и последующий медведь не в силах убить портфель раньше планируемого времени дожития. Все вышесказанное подразумевается для безопасной ставки изъятия и как видно в этом примере при значении в 6-7% — величине нынешней дивидентной доходности, сокращение, если не смерть, капитала — гарантировано.

Для наглядности приведены и 2 графика изменения капитала с учетом, первый, минимального изъятия — когда капитал по нашему предположению не уменьшится и, второй, максимального изъятия, когда он, увы, закончится.

При изъятии более 4,19% от капитала за предыдущие 11 с половиной лет происходило его постепенное снижение. Закончится он к сегодняшнему дню при ставке изъятия в 11,17%. Странным образом мы пришли к эмпирической безопасной ставке изъятия ~ 4%.

Мы вкладываем капитал в индекс и начинаем ежемесячно потреблять сумму, скорректированную на инфляцию после первого изъятия. Посмотрим — что произойдет с нашими накоплениями. Расчеты выполнены с учетом ИПЦ и доходности MCFTR, начальные и конечные цифры при разных ставках изъятий сведены в нижеприведенную таблицу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал