Блог им. Demonchikkiev |Фокус Рынка 02.08.2017

- 02 августа 2017, 08:53

- |

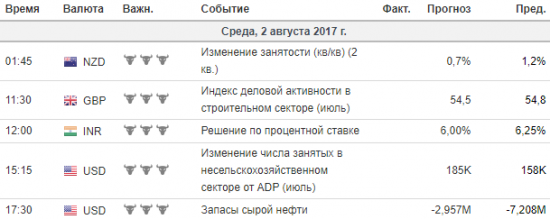

Экономический календарь

— МВФ предлагает Японии ускорить свои реформы, включая Абэномику;

- Barclays: пара USD/CAD вырастет до 1,29 к концу текущего года (P.S. Рационально покупать пару до конца года с области 1,24 – 1,25);

- Уровень безработицы в Новой Зеландии снизился с 4,9% до 4,8%;

— Индекс деловой активности в производственном секторе Еврозоны упал с 57,4 до 56,6;

— Индекс производственной активности PMI Великобритании вырос с 54,2 до 55,1;

Также читайте о том, что будет с акциями компании Twitter

( Читать дальше )

- комментировать

- 82

- Комментарии ( 0 )

Блог им. Demonchikkiev |Фокус Рынка 01.08.2017

- 01 августа 2017, 09:59

- |

Экономический календарь

— Уровень безработицы в Еврозоне самый низкий с февраля 2009 года;

— Аналитики RBC Capital Mkts повысили целевую стоимость акций Verizon (V) до 50$;

— Аналитики Pivotal Research Group рекомендуют продажу акций Facebook (F);

- MSCI: некоторые китайские компании могут быть исключены из индекса развивающихся рынков;

— РБА оставил ключевую процентную ставку без изменений;

— РБА: рост австралийского доллара будет сдерживать инфляцию;

— РБА: более высокий курс австралийского доллара ухудшает перспективы занятости и производства;

- TD Securities: Банк Англии не изменит процентную ставку, но снизит прогнозы по росту ВВП Великобритании.

Блог им. Demonchikkiev |Фокус Рынка 03.07.2017

- 03 июля 2017, 12:05

- |

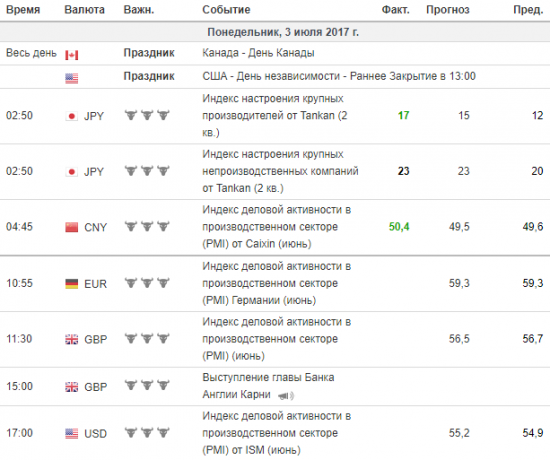

Экономический календарь

— Аналитики Telsey Advisory Group повысили целевую стоимость акций компании Nike (NKE) до 63$;

— Квартальная прибыль Nike превзошла прогнозы аналитиков;

— Орешкин: прогноз по курсу рубля может быть пересмотрен в сторону укрепления;

— Доходы домохозяйств Великобритании снижаются рекордно долгое время с 1970-х гг.;

— Задолженность нефинансового сектора США достигает 150% от ВВП;

— Общее число буровых установок в США незначительно снизилось за последнюю неделю;

— Рост ВВП Великобритании за I-й квартал 2017 года составил скромные +0,2%;

— Инфляция в Еврозоне опустилась с +1,4% до +1,3%;

- Societe General: пара USD/CAD будет опускаться к цели – 1,2500;

- Societe General: пара USD/RUB будет расти к первоначальной цели – 62,00;

- Commerzbank: курс евро уже высок, но может вырасти еще сильнее до 1,17;

— Вероятность повышения ставки ФРС в декабре 2017 – 48,8% (на прошлой неделе 30,5%).

Блог им. Demonchikkiev |Фокус Рынка 27.06.2017

- 27 июня 2017, 13:41

- |

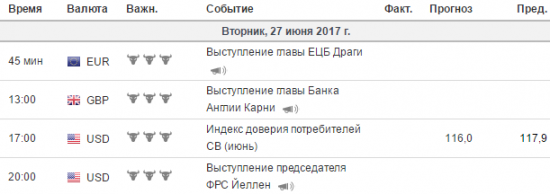

Экономический календарь

— Добыча сланцевой нефти в США достигла исторического максимума;

— Morgan Stanley: buy-limit – 1,1030; sl – 1,0800; tp – 1,1800;

— Рейтинг правительства Абэ упал с 48% до 39%;

- UniCredit прогнозирует продолжение медвежьего тренда по паре USD/CAD;

— Аналитики Wells Fargo повысили целевую стоимость акций компании McDonald’s до 175$;

- Morgan Stanley рекомендует покупку пары GBP/JPY с целевым уровнем 152,00;

— Представитель ФРС Уильямс опасается перегрева экономики США;

— В США вели новую пошлину на импорт лесной продукции с Канады;

- BNP Paribas прогнозирует продолжение роста пары USD/JPY;

— Barclays: sell-stop – 111,25: sl – 112,32: tp – 109,05;

— Deutsche Bank: sell – 0,7284; sl – 0,7385; tp – 0,7095;

- Westpac: пара AUD/USD упадет до 0,7300 к концу 3-го квартала;

— Опасения касательно распада Еврозоны ослабли:

— Вероятность выхода Франции с ЕС упала с 11,4% до 8,6%;

— Вероятность выхода Греции с ЕС упала с 8,2% до 5,3%;

— Вероятность выхода Италии с ЕС упала с 5,5% до 4,6%.

Блог им. Demonchikkiev |Фокус Рынка 03.05.2017

- 03 мая 2017, 10:40

- |

— Ключевое событие дня: решение ФРС по процентной ставке;

— Другие события макроэкономического календаря: данные по рынку труда Германии, данные по ВВП Еврозоны, отчет Минэнерго США, данные по рабочим местам от ADP и индекс деловой активности для сектора услуг США;

— Ожидается публикация квартальных отчетов таких компаний: AIG, BNP Paribas, Facebook, Kraft Heinz, Tesla, Time Warner;

— Производственный индекс PMI Китая от Caixin упал с 51,2 до 50,3;

— РБА оставил без изменения свою процентную ставку (1,5%);

— Ливия увеличила добычу нефти до рекордной отметки с декабря 2014 года;

— Aberdeen Asset Management: в дальнейшем РБА будет более жестче;

— Индекс деловой активности в производственном секторе Еврозоны вырос с 56,2 до 56,7;

— Греция: страна достигла соглашения с кредиторами по необходимому списку проведения реформ;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 24.04.2017

- 24 апреля 2017, 13:20

- |

— Основная повестка дня: индекс делового климата IFO Германии и речь члена ФРС Кашкари;

— General Electric увеличил чистую прибыль в 5 раз;

— Трамп: в среду будет объявлено о серьезном пересмотре налоговой политики;

— Индекс деловой активности в секторе услуг Еврозоны вырос с 56 до 56,2;

— Индекс деловой активности в производственном секторе Еврозоны вырос с 56,2 до 56,8;

— Президент МВФ Лагард: мы возвращаем миссию в Греции;

— Розничные продажи Великобритании в марте упали на -1,8%;

— Выручка компании Visa (V) выросла на +23,5%, квартальные отчеты вышли лучше ожидания аналитиков;

— Квартальные отчеты компании Honeywell (HON) вышли выше ожидания аналитиков;

— Рост инфляции в Канаде замедлился с +2% до +1,6% из-за снижения цен на продовольственные товары;

— Аналитики Argus рекомендую продажу акций компании Verizon (VZ);

— Baker Hughes: общее число буровых установок в США выросло на 10 единиц (до 857);

— Индекс деловой активности в производственном секторе США снизился с 53,3 до 52,8;

— Индекс деловой активности в секторе услуг США снизился с 52,8 до 52,5.

Блог им. Demonchikkiev |Мои "вздохи" по выборам во Франции :)))

- 23 апреля 2017, 23:08

- |

Кто не в курсе, сейчас идут президентские выборы во Франции (первый тур). Согласно нему выходят 2 претендента во второй тур.

По прогнозам лидер был Макрон, но, сейчас лидирует Марин Ле Пен (24,33%), а Макрон имеет лишь (22,24%) голосов.

Ну что, второй Брекзит и а-ля выборы в США?

Пора увольнять социологов, но победа Марин Ле Пен называют большей угрозой для Еврозоны, чем даже выход Великобритании с альянса.

Ниже ссылка на прямую трансляцию выборов по Блумбергу!

www.bloomberg.com/graphics/2017-french-election/

Блог им. Demonchikkiev |Решение ЕЦБ. Коллапсу не быть?

- 09 декабря 2016, 12:00

- |

ЕЦБ принял для себя важное решение продлить программу QE. Как мы ранее ожидали, срок продления равняется 6 месяцев (до декабря 2017 года). Кроме того, важным моментом будущей программы выступает и ее объем. С апреля 2017 года европейский регулятор будет покупать активов на сумму 60 млрд. евро каждый месяц.

Учитывая это, можно сказать о том, что ЕЦБ продлил интерес инвесторов к рисковым активам, поскольку на протяжении 2017 года на финансовые рынки будут «выкинуты» дополнительные 360 млрд. евро, влияние которых безответно не пройдет.

Основной мотив данной программы – это достижение целевого уровня инфляции в 2%, который ставит себе за цель ЕЦБ и его глава Марио Драги. По поводу последнего, стоит прокомментировать некоторые слова, которые были сказаны ним на данной пресс-конференции.

- «Если перспективы ухудшатся, ЕЦБ намерено увеличить программу покупки активов». Эти слова дают ответ на основной вопрос: какую денежно-кредитную политику будет проводить европейский регулятор далее? Все зависит от тех поступающих данных, которые получает рынок и регулятор. Во-первых, кредитования налаживается, уровень безработицы снизился ниже психологической отметки – 10%, но, с другой стороны, в пользу продления программы есть и другие факты. Помимо того, что уровень инфляции еще далек от целевого значения, есть и сугубо политические факторы, в виде той же периферийной зоны. В случае отказа ЕЦБ от выкупа активов, доходность евробондов таких стран, как Италия, Португалия, Испания и Греция могут сильно подскочить, что станет причиной для технических дефолтов многих финансовых институтов Еврозоны. Среди таковых претендентов на первом месте стоят итальянские банки и Deutsche Bank.

( Читать дальше )

Блог им. Demonchikkiev |Евро снижается под влиянием политических факторов

- 14 октября 2016, 11:10

- |

Буквально недавно валютная пара EUR/USD пробила психологический уровень по цене – 1,1000. В основном, именно он считался уровнем поддержки европейской валюты от возможного потенциального снижения далее вниз. Кроме того, в районе цены 1,1050 у нас находится нижняя граница треугольника, которая, как видим, была пробита.

Рис. 1. Динамика валютной пары EUR/USD

Учитывая вышеописанные технические факторы, у нас есть все предпосылки считать, что валютная пара EUR/USD пойдет далее вниз, и первой целью будет выступать – 1,08. Вчера Morgan Stanley сообщил о том, что закрывает длинные позиции в валютном портфеле. Напомним, что они заняли покупку от уровня 1,12, а стоп-лосс находился в районе 1,10. На сегодняшний момент этот уровень был пробит. Кроме того, крупнейший британский банк Barclays Capital дал прогноз о том, что к концу 2016 года пара EUR/USD закрепится в районе 1,08.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 30 сентября 2016, 10:04

- |

На финансовых рынках изменились текущие тенденции. Инвесторы уходят от рисковых активов. Причиной выступает вчерашняя новость о том, что крупнейшие институциональные клиенты Deutsche Bank начали выводить свои средства. Это, в свою очередь, стало причиной падения акций компании на 7%. В отрицательную зону перешли и фондовые площадки. Азиатские рынки исключением не стали. Японский индекс потерял около -1,5%. Индикатор американского рынка – S&P500 также демонстрирует свое снижение. На данном рынке есть свои внутренние проблемы вокруг другого банка – Wells Fargo, который принадлежит У. Баффету. Появилась новость о том, что этот банк открыл более двух миллиона липовых счетов, что грозит ему большими штрафами. Задается вопрос: «как и зачем»?

Нефтяные котировки демонстрирует техническую коррекцию вниз, драгоценные металлы во флете. Курс российского рубля пытается ворваться в 62 фигуру. Предлагаем обратить внимание и на динамику японской иены. Пробитие в 102 фигуру выглядит проблематичным, что делает интересными продажи при подходе к данной области. Сырьевые валюты – демонстрируют свое ослабление.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс