Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Облигационный жилищно-строительный заем Московского Совета РКиКД.

- 14 октября 2022, 11:28

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Несмотря на годы революции и Гражданской войны, экономические отношения в СССР в годы НЭПа, имели целый ряд особенностей, связанных с элементами рыночного хозяйства. В частности, это касалось использования государственных займов с целью покрытия бюджетных расходов. В разное время займы носили добровольный, добровольно-принудительный или принудительный характер. В первом случае подчеркивалась экономическая выгода держателей облигаций; в последнем – политическая необходимость и призывы к гражданским чувствам. Промежуточным был вариант с нарядом на приобретение облигаций работниками предприятий.

( Читать дальше )

- комментировать

- 3.9К

- Комментарии ( 0 )

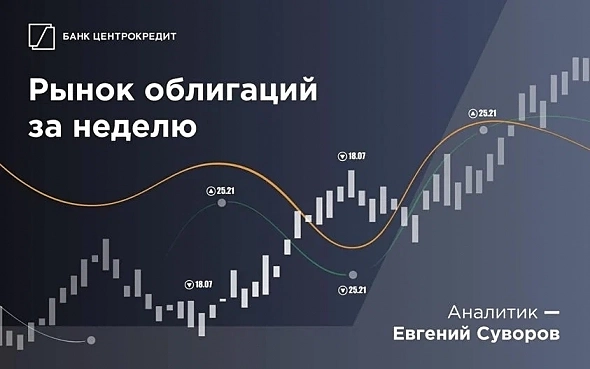

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 11 октября 2022, 13:24

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

РЫНОК ТРУДА В США В СЕНТЯБРЕ: РОСТ ЗАНЯТОСТИ В ЧАСТНОМ СЕКТОРЕ – ЭТО ХОРОШИЙ СИГНАЛ ДЛЯ ЭКОНОМИКИ, И ПОВОД ДЛЯ ЖЕСТКОЙ РИТОРИКИ ФЕДРЕЗЕРВА

Статистика по рынку труда США за сентябрь — цифры вновь вышли лучше прогноза:

• Количество новых рабочих мест 263K vs 315К в августе (ждали 250К).

• Частный сектор: рост на 288К vs 275К (мы считаем именно динамику в Private более репрезентативным показателем ситуации)

• Норма безработицы снизилась: 3.5% vs 3.7% месяцем ранее, прогноз 3.7% (это порядка 6 млн человек)

• Рост зарплат: 0.2%мм vs 0.3%мм, и 5.0%гг vs 5.2%гг в августе

• Participation rate незначительно уменьшилась: 62.3 vs 62.4 месяцем ранее.

( Читать дальше )

Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Заем города Москвы

- 27 сентября 2022, 09:34

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Бурный процесс урбанизации, начавшийся в Российской Империи в конце XIX столетия, потребовал значительных объемов финансирования городского коммунального хозяйства. И с 1870-х годов российские города стали выпускать в обращение облигационные займы.

Наиболее крупным российским муниципальным заемщиком была Москва. Первый городской заем на сумму 2, 81 млн руб. под 4,5% годовых сроком на 39 лет состоялся в 1883 году. До 1900 года городская дума произвела 13 займов. В 1909–1912 годах состоялись еще 3 займа. Московские облигации обращались на отечественных и зарубежных финансовых рынках. Стоимость облигаций колебалась от 80% от номинала на Берлинской бирже до 89% на Брюссельской.

( Читать дальше )

Блог компании ЦентроКредит |Недельный обзор долговых рынков

- 20 сентября 2022, 13:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

JPMORGAN: ОСНОВНОЕ ПРЕДПОЧТЕНИЕ — АКЦИЯМ И ГОСБОНДАМ С РАЗВИВАЮЩИХСЯ РЫНКОВ

Американский инвестбанк представил результаты asset allocation по состоянию на сентябрь:

• Глобально портфельные предпочтения JPM не сильно изменились – уверенный оптимизм в акциях с Emerging Markets, в то же время – сдержанное отношение к бумагам с WallStreet и Европы

• Пессимизм по отношению к Treasuries, но рекомендация «покупать» японские госбонды. Хуже рынка – качественные европейские и ЕМ корпораты, интересны — американские высокодоходные облигации и суверенные бонды ЕМ.

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 23 августа 2022, 13:22

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Глобальный рынок.

РЕТОРИКА ФЕДРЕЗЕРВА СТАЛА БОЛЕЕ ЖЕСТКОЙ, И ЭТО СЕЙЧАС -ОСНОВНОЙ НЕГАТИВНЫЙ ФАКТОР ДЛЯ РЫНКОВ

На этой неделе глава ФРС выступает с докладом в Джексон Холле, рынок ждет уточнений в плане усилившейся недавно ястребиной риторики регулятора. Недавно представители региональных ФРБ сделали довольно однозначные заявления, что наряду с увеличением ставки на +50 бп в сентябре будет рассматриваться вариант и +75 бп.

Bullard:

• мой вариант – это +75бп в сентябре, мы не должны медлить с повышениями

• логично повышение ставки ФРС до 3.75 — 4% к концу 2022г, этот уровень ко 2кв2022 рассматривается как достаточный

( Читать дальше )

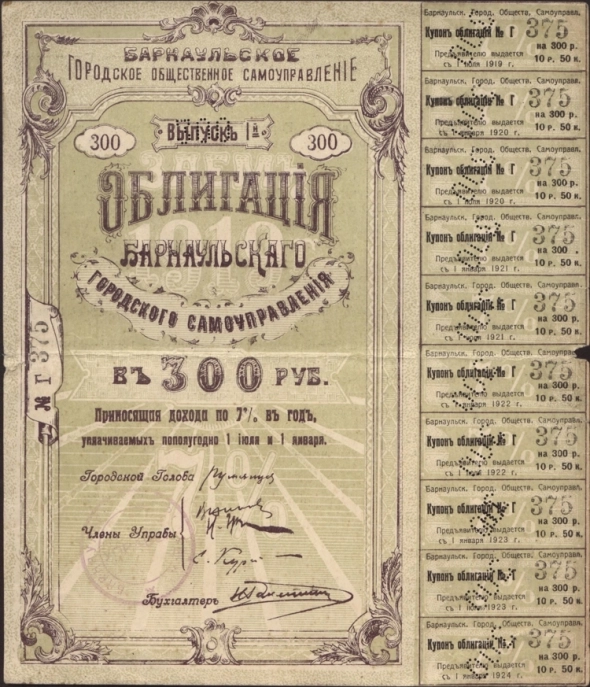

Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Облигационный заем Барнаула.

- 19 августа 2022, 11:27

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

После октября 1917 года советская власть в Сибири продержалась недолго. Уже в мае 1918 года, благодаря антибольшевистскому сопротивлению и действиям Чехословацкого корпуса, советская власть была свергнуты. Но и у новой власти существовали серьезные финансовые проблемы. Денежный дефицит – повсеместное явление периода революции и гражданской войны 1917-1922 годов, парализующий всю местную жизнь. Чтобы его сократить государство и муниципалитеты применяли денежные суррогаты (ценные бумаги, облигации, чеки и пр.). При наличии подписи городского головы муниципальные облигации использовались по нарицательной стоимости даже как заменители бумажных дензнаков.

( Читать дальше )

Блог компании ЦентроКредит |Недельный обзор рынков

- 26 июля 2022, 13:06

- |

ГЛОБАЛЬНЫЙ РЫНОК

ЕЦБ ПОДНЯЛ СТАВКУ ВПЕРВЫЕ С 2011 ГОДА, И ПРЕДЛАГАЕТ ПОЛУПРОЗРАЧНЫЙ МЕХАНИЗМ ВЫКУПА БОНДОВ ПЕРИФЕРИЙНОЙ ЕВРОПЫ

Регулятор завил, что видит пространство для дальнейшего повышения ставки, а перспективы дальнейшего роста инфляции – очевидны, ДКП должна реагировать гораздо сильнее. Что касается рецессии, то она в моменте пока что не фигурирует в базовом сценарии ЕЦБ

Наиболее интересный момент – на заседании был представлен новый механизм Trancmission Protection Instrument (TPI), целью которого – ограничение фрагментации на европейском облигационном рынке. Объем все программы может быть довольно внушительным. Суть инструмента: будут приобретаться бонды стран Южной Европы (Италия, Испания, Греция, Португалия), финансирование осуществляется за счет средств от погашения облигаций Германии, Нидерландов и Франции. Достаточно тонкий момент заключается в том, что определенные условия TPI не будут публичными, а в состав портфелей могут быть включены наряду с суверенными и корпоративные облигации

( Читать дальше )

Блог компании ЦентроКредит |Недельный обзор рынков

- 26 июля 2022, 13:06

- |

ГЛОБАЛЬНЫЙ РЫНОК

ЕЦБ ПОДНЯЛ СТАВКУ ВПЕРВЫЕ С 2011 ГОДА, И ПРЕДЛАГАЕТ ПОЛУПРОЗРАЧНЫЙ МЕХАНИЗМ ВЫКУПА БОНДОВ ПЕРИФЕРИЙНОЙ ЕВРОПЫ

Регулятор завил, что видит пространство для дальнейшего повышения ставки, а перспективы дальнейшего роста инфляции – очевидны, ДКП должна реагировать гораздо сильнее. Что касается рецессии, то она в моменте пока что не фигурирует в базовом сценарии ЕЦБ

Наиболее интересный момент – на заседании был представлен новый механизм Trancmission Protection Instrument (TPI), целью которого – ограничение фрагментации на европейском облигационном рынке. Объем все программы может быть довольно внушительным. Суть инструмента: будут приобретаться бонды стран Южной Европы (Италия, Испания, Греция, Португалия), финансирование осуществляется за счет средств от погашения облигаций Германии, Нидерландов и Франции. Достаточно тонкий момент заключается в том, что определенные условия TPI не будут публичными, а в состав портфелей могут быть включены наряду с суверенными и корпоративные облигации

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 11 июля 2022, 21:35

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЫНОК ТРУДА В США В ИЮНЕ: “КОВИДНЫЙ” ПРОВАЛ ПРЕОДОЛЕН ПРАКТИЧЕСКИ ПОЛНОСТЬЮ

• Количество новых рабочих мест 372K vs 384К в пересмотренном мае (ждали 268К).

• Частный сектор: рост на 381К vs 336К (мы считаем именно динамику в Private более репрезентативным показателем ситуации)

• Норма безработицы сохранилась на уровне 3.6% как и тремя месяцами ранее (это порядка 6 млн человек)

РЫНОК ПРАЙСИТ +75 бп НА ЗАСЕДАНИИ FOMC 27 ИЮЛЯ

После выхода умеренно-сильной статистики по рынку труда США рынок запрайсил +75 бп на июльском FOMC. До конца года рынок прайсит повышение ставки на 2 пп – с 1.5-1.75% до 3.5-3.75% годовых. Но самое интересное, в котировках money market – СНИЖЕНИЕ ❗️ставки в середине 2023 года.

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 04 июля 2022, 15:37

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РИТОРИКА ЕВРПЕЙСКОГО ЦЕНТРАЛЬНОГО БАНКА СТОАНОВИТСЯ ВСЕ БОЛЕЕ И БОЛЕЕ АГРЕССИВНОЙ

Lagard:

• в случае необходимости можем проводить и гораздо более агрессивную ДКП

• июльское повышение ставки составит 25 бп

Kazaks:

• базовый сценарий: +25 бп в июле и +50 бп в сентябре, но можем рассмотреть и +50 бп вже в июле

• действия регулятора могут быть достаточно быстрыми в отношении ставки

de Guindos:

• в июле ожидаем дальнейший рост инфляции в Еврозоне

Kazimir:

• ключевая ставка может быть на уровне в диапазоне 1.5% -2% через год

• в некоторых странах континента ожидаем краткосрочную рецессию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал