Новости рынков |Банк России оставил ставку без изменений на уровне 16%

- 22 марта 2024, 13:34

- |

Внутренний спрос продолжает значительно опережать возможности расширения производства товаров и услуг — Банк России

Жесткость рынка труда вновь усилилась. Пока преждевременно судить о дальнейшей скорости дезинфляционных тенденций — Банк России

- комментировать

- Комментарии ( 8 )

Новости рынков |Минфин РФ разместил ОФЗ ПД-26244 на 95,1 млрд р под 13,43% при спросе 113,8 млрд р

- 20 марта 2024, 15:07

- |

Российский Минфин на единственном сегодняшнем аукционе разместил ОФЗ серии ПД-26244 погашением 15 марта 2034 года на 95,1 миллиарда рублей под средневзвешенную доходность 13,43% при спросе 113,8 миллиарда рублей.

Цена отсечения — 90,27% номинала, доходность по цене отсечения — 13,44% годовых.

Предложение на аукционе было в объеме остатков, доступных для размещения, или на 266 миллиардов рублей.

Новости рынков |Инфляционные ожидания населения РФ в марте снизились до 11,5% с 11,9% в феврале — опрос ЦБ

- 18 марта 2024, 18:17

- |

Банка России.

Таким образом, ожидания в марте вернулись на уровень августа 2023 года.

Оценка наблюдаемой населением инфляции в марте снизилась до 14,8% с 15,2% в феврале, вернувшись на уровень апреля 2023 года (14,9%).

Новости рынков |Банк России сохранит ставку на уровне 16%, подав сигнал о ее снижении — Bloomberg

- 15 марта 2024, 14:24

- |

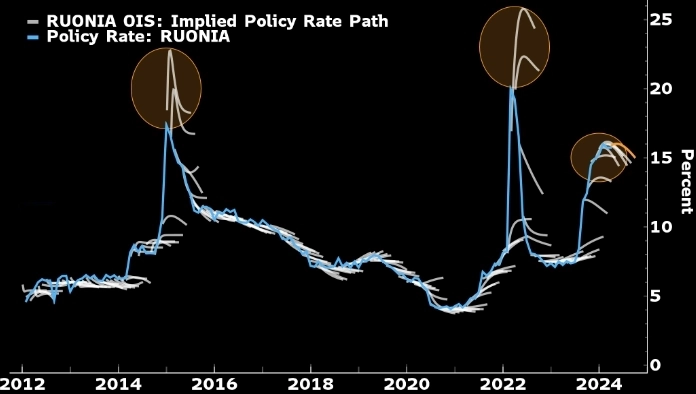

RUONIA OIS. Прогноз ключевой ставки. Источник: Банк России, НФА, Bloomberg Economics

По оценкам эксперта, 22 марта Банк России оставит ставку без изменений на уровне 16%. Российская экономика остается достаточно «горячей», поэтому Банку России нет нужды спешить снижать ставки. Повышение ставок не рассматривается после того, как февральский отчет подтвердил, что трендовая инфляция на год вперед стабилизировалась на уровне около 5 % в годовом исчислении. Первое снижение ставки, вероятно, будет рассмотрено в апреле, но Исаков ожидает, что руководство центрального банка подчеркнет, что сроки могут быть изменены в зависимости от отчета по инфляции за март.

Такая осторожность оправдана, так как риски для инфляции остаются с перекосом в сторону повышения. Экономист ожидает, что рост потребительских цен достигнет 8,1% в годовом исчислении в мае и снизится до 5,5% к декабрю. Однако серия недавних атак на российские нефтеперерабатывающие заводы может спровоцировать очередной скачок цен на топливо и снизить экспортную выручку.

( Читать дальше )

Новости рынков |Смягчение кредитной политики в будущем будет постепенным — ЦБ РФ

- 14 марта 2024, 09:55

- |

Смягчение кредитной политики и снижение ключевой ставки в России в будущем будет постепенным для обеспечения плавного перехода от сберегательной модели к потребительской. Об этом заявил журналистам первый заместитель директора департамента денежно-кредитной политики Банка России Андрей Ганган.

Сейчас мы создаем условия, когда людям привлекательнее временно сберечь средства, чем направить их на потребление. <…> Когда мы начнем цикл смягчения кредитной политики, то это нужно будет делать плавно, чтобы не допустить резкого переключения со сберегательной на потребительскую модель

По его словам, при этом нужно внимательно отслеживать реакцию населения на снижение ставок. «Крайне опасно быстро снизить ключевую ставку и потом вернуть ее обратно. Это и подрывает доверие, и создает определенные сложности для компаний», — подчеркнул он.

fomag.ru/news-streem/smyagchenie-kreditnoy-politiki-v-budushchem-budet-postepennym-tsb-rf/

Новости рынков |Российская экономика вновь оставила недоброжелателей с носом — The Economist

- 13 марта 2024, 15:22

- |

За два года с начала военного конфликта на Украине российская экономика неоднократно доказывала, что слухи о ее гибели сильно преувеличены. Весной 2022 года России обещали финансовый коллапс, который так и не произошел. Экономика вошла в рецессию, но она оказалась менее глубокой, чем ожидалось, и длилась недолго. Самая свежая проблема — это инфляция. В прошлом году темпы роста цен резко выросли; экономисты опасались, что они могут выйти из-под контроля. Даже президент был обеспокоен: в феврале он призвал чиновников уделить «особое внимание» росту цен.

Однако, похоже, российская экономика в очередной раз опровергла пессимистичные прогнозы. Публикуемые 13 марта данные, вероятно, покажут что в феврале цены выросли на 0,6% в месячном исчислении по сравнению с 1,1% в конце прошлого года. В годовом исчислении инфляция достигла пика 7,5% в ноябре и больше не разгоняется. Многие прогнозисты ожидают, что ее уровень вскоре упадет всего до 4%, поскольку ожидания домохозяйств относительно будущей инфляции стабилизировались.

( Читать дальше )

Новости рынков |📉 Индекс ОФЗ упал до минимума с апреля 2022 года

- 13 марта 2024, 13:04

- |

Индекс государственных облигаций Московской биржи (RGBI) на торгах в среду, 13 марта, упал до минимального уровня с апреля 2022 года. Об этом свидетельствуют данные Московской биржи. В ходе торговой сессии индекс опустился на 0,07% — до 117,23 пункта по состоянию на 12:01 мск. Всего с начала месяца он потерял 1,45%, а с начала 2024 года упал на 3,16%.

Снижение индекса гособлигаций — это адаптация к политике высоких ставок ЦБ и тактике Минфина занимать длинные деньги по фиксированной ставке, рассказал генеральный директор УК «Арикапитал» Алексей Третьяков. «Наибольшие продажи идут в ОФЗ-26243 с погашением в 2038 году, который сегодня в очередной раз будет доразмещаться. Доходность по выпуску достигла 13,15% годовых, что дает премию к другим выпускам, провоцируя продажи по рынку», — отметил Третьяков.

Новости рынков |Минфин РФ разместил ОФЗ ПД-26207 на 5 млрд р под 12,72% при спросе 8,5 млрд р

- 06 марта 2024, 14:59

- |

Российский Минфин на первом из двух запланированных на среду аукционов разместил облигации федерального займа серии ПД-26207 датой погашения 3 февраля 2027 года в объеме 5 миллиардов рублей по номинальной стоимости под средневзвешенную доходность 12,72%.

Бумаги предлагались в объеме 10 миллиардов рублей по номинальной стоимости, спрос составил 8,5 миллиарда рублей, цена отсечения — 90,0000% от номинала, доходность по цене отсечения — также 12,72% годовых.

Параметры выпуска и полные итоги аукциона доступны на сайте Минфина.

Предыдущее размещение ОФЗ ПД-26207 было 7 февраля, на 8,1 миллиарда рублей по номинальной стоимости под 11,94% годовых при спросе 15,1 миллиарда

Новости рынков |Объем инвестиций нерезидентов в ОФЗ в январе снизился на 1 млрд рублей, или на 0,1%, их доля опустилась до 7,3% — ЦБ РФ

- 28 февраля 2024, 16:16

- |

В то же время объем рынка ОФЗ в январе вырос на 231 млрд рублей, или на 1,2%, до 20 трлн 194 млрд рублей.

Доля нерезидентов в ОФЗ в январе снизилась до 7,3% с 7,4%. Значение этого показателя на 1 февраля стало минимальным с 1 июля 2012 года, тогда доля нерезидентов составляла 6,5%.

Новости рынков |Пресс-конференция Банка России по ключевой ставке: Главное

- 16 февраля 2024, 15:11

- |

👉 Дальнейшему замедлению инфляции помогли рост ставок по кредитам из-за ужесточения ДКП

👉 Потребуется поддерживать жестокую ДКП в течение продолжительного времени

👉 Перенос летнего ослабления рубля в цены завершен

👉 Темпы роста цен сейчас такие же, как в декабре

👉 Темпы роста ипотеки сокращаются, но остаются высокими, на уровне начала прошлого года

👉 Во 2кв 2024г рынок нефти может перейти к профициту из-за увеличения поставок со стороны стран, не входящих в ОПЕК+, что может привести к давлению на цены на нефть

👉 В следующем году экономика вернется к устойчивым темпам роста. Мы оцениваем рост в 1,5-2% в год

👉 По нашим прогнозам, профицит торгового баланса России в этому году будет ниже, чем в прошлом году

👉 Экспорт снизится, а уровень импорта изменится незначительно

👉 Осенью у российской экономики был пик перегрева, сейчас более сбалансированный рост

👉 Мы обсуждали с коллегами, когда может начаться первое снижение ключевой ставки. Разброс мнений был достаточно широкий. Но большинство считает, что это скорее произойдет во второй половине этого года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс