Новости рынков |Продовольственная инфляция по-прежнему растет в глобальном мире, темпы роста выше 5% почти во всех странах мира — Всемирный Банк

- 31 января 2023, 11:36

- |

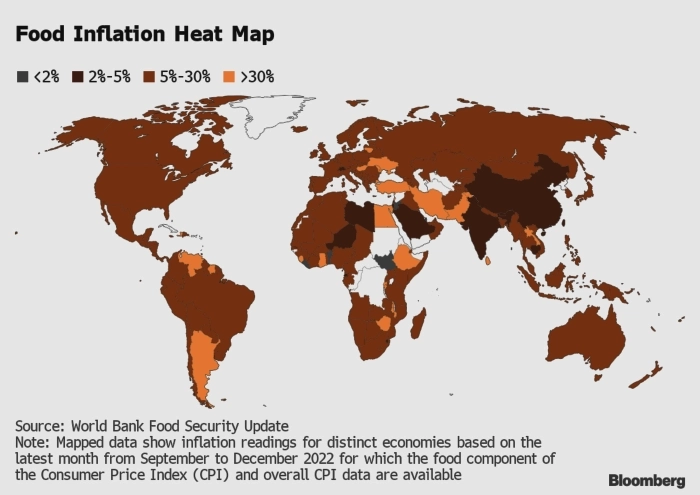

По данным Всемирного банка, внутренняя инфляция цен на продукты питания по-прежнему стремительно растет, причем особенно сильно страдают люди в странах с низким и средним уровнем дохода.

Самые последние доступные ежемесячные данные за период с сентября по декабрь 2022 года показывают темпы роста выше 5% почти во всех странах мира, независимо от уровня их доходов.

Наиболее низкая продовольственная инфляция в Китае и Индии — наиболее густонаселенных странах. В Египте и Турции — одна из самых высоких.

www.cnbc.com/2023/01/30/imf-hikes-global-growth-forecast-as-inflation-cools.html- комментировать

- Комментарии ( 0 )

Новости рынков |Проблема инфляции в мировой экономике ослабевает но рецессия все еще вероятна — The Economist

- 30 января 2023, 14:01

- |

После трех хаотичных лет у инвесторов есть несколько причин для оптимизма в отношении мировой экономики. В Америке инфляция снижается, что порождает надежды на «мягкую посадку», при которой рост цен окажется под контролем без рецессии. Удача улыбнулась Европе, где преимущественно теплая зима привела к резкому падению цен на энергоносители. А экономика Китая, освобожденная от разрушительной политики Си Цзиньпина «zero-Covid», готова к восстановлению. Рынки ликуют. Индекс американских акций S&P 500 вырос на 5% с начала года. Цены на акции в Европе и на развивающихся рынках выросли еще больше.

Увы, еще слишком рано объявлять об окончании проблем мировой экономики. В Америке потребительские цены упали в декабре, и годовая инфляция может опуститься ниже 2% в этом году благодаря удешевлению энергии и товаров. Однако по мере снижения роста цен снижается и рост ВВП. Розничные продажи и промышленное производство упали в декабре, а опережающие индикаторы производства резко снизились — что обычно указывает на приближение рецессии. Самая здоровая часть экономики — это рынок труда. Но раскаленный спрос на работников — не совсем хорошая новость: Федеральной резервной системе будет сложнее убедиться в том, что инфляцию удалось усмирить.

( Читать дальше )

Новости рынков |Минэкономразвития РФ рассчитывает на инфляцию в 5-6% в 2023 году — Первый замминистра

- 30 января 2023, 09:39

- |

По ранее представленному прогнозу Минэкономразвития, инфляция в текущем году составит 5,5%.

Новости рынков |Аналитики JPMorgan отметили спад опасений рецессии среди инвесторов

- 23 января 2023, 15:11

- |

В семи из девяти отслеживаемых моделью классов активов, от европейских акций до облигаций инвестиционного уровня, текущие котировки предусматривают шансы рецессии ниже 50%. Значение S&P 500 говорит о том, что трейдеры видят 73%-ную вероятность экономического спада в США по сравнению с 98% в октябре 2022 года.

«Большинство классов активов свидетельствуют о постепенном снижении рисков рецессии благодаря открытию экономики Китая, обвалу цен на газ в Европе, а также более выраженному, чем ожидалось, замедлению инфляции в США, — сказал стратег JPMorgan Николаос Паникирцоглу. — Рынок сейчас видит значительно меньшую вероятность рецессии по сравнению с октябрем».

Новости рынков |Лагард допустила, что пик инфляции пройден

- 20 января 2023, 15:45

- |

«Мы также должны придерживаться этого курса устойчивости, которому следовали в 2022 году, — сказала Лагард. — Придерживаться курса — моя мантра для целей денежно-кредитной политики».

Она предупредила, что чрезмерно высокие и неприцельные государственные расходы на защиту домохозяйств и бизнесов от последствий энергетического кризиса могут вынудить ЕЦБ принять дальнейшие меры, если шаги властей приведут к ускорению инфляции.

Новости рынков |Ситуация в мировой экономике складывается лучше прогнозов, но риски сохраняются — глава МВФ Георгиева

- 20 января 2023, 15:21

- |

МВФ прогнозирует рост глобального ВВП на 2.7% в 2023 году. В ближайшие дни прогноз может быть несколько скорректирован.

Прогноз роста ВВП Китая в 2023 г: +4.4%

Новости рынков |Ключевой показатель инфляции в Японии в декабре достиг максимума за 41 год

- 20 января 2023, 11:40

- |

Показатель превысил 2%-ный целевой ориентир Банка Японии девятый месяц подряд. В ноябре он увеличился на 3,7%. Консенсус-прогноз экспертов, который приводит Trading Economics, также предусматривал ускорение темпов роста до 4%.

В целом инфляция в Японии в прошлом месяце также составила 4% в годовом выражении, ускорившись с 3,8% в ноябре. Ее темпы стали самыми высокими с января 1991 года.

Новости рынков |Харкер из ФРС: ФРС повысит ставки еще несколько раз в этом году

- 19 января 2023, 09:54

- |

У рынков могут быть разные представления о том, что должна делать ФРС, но ФРС взяла курс на снижение инфляции до целевых 2%

Новости рынков |Инфляция в Великобритании замедлилась в декабре до 10,5%

- 18 января 2023, 11:17

- |

Инфляция в Великобритании в декабре 2022 года замедлилась до 10,5% в годовом исчислении благодаря снижению цен на топливо. Об этом свидетельствует отчет, распространенный в среду Национальной статистической службой (Office for National Statistics, ONS) Соединенного Королевства.

По информации ведомства, более низкие цены на топливо привели к снижению цен на несколько категорий товаров, в том числе на одежду и обувь, а также на культурные развлечения. С другой стороны, в декабре продолжили расти цены в ресторанах и на проживание в отелях, а также на алкогольные и безалкогольные напитки.

Речь идет о втором снижении подряд. В ноябре прошлого года инфляция уменьшилась до 10,7% по сравнению с рекордными за более чем 40 лет 11,1%, до которых она разогналась в октябре.

Новости рынков |В мире сохранится высокая инфляция из-за событий на Украине — Bloomberg

- 17 января 2023, 13:44

- |

По мере того как мир приспосабливается к новым реалиям, мы ожидаем снижения инфляционного давления, но в 2023-2024 годах мы продолжим наблюдать более высокую, чем обычно, инфляцию.

Это связано с тем, что из-за событий на Украине пострадали четыре основные цепочки поставок — энергетика, сельское хозяйство, металлы и полупроводники. Переход от глобальной к более региональной торговле также вызывает рост цен.

Согласно прогнозу BCG, годовые темпы роста мировой торговли будут составлять в среднем 2,3% до 2031 года, мирового ВВП — 2,5%.

Ранее Всемирная торговая организация в опубликованном докладе прогнозировала снижение темпов роста глобальной торговли в 2022 году с ожидавшихся ранее 4,7% до 2,4-3%. Как отмечалось в докладе, перспективы дальнейшего развития мировой экономики ухудшаются из-за ситуации вокруг Украины и вводимых Западом в отношении России санкций.

tass.ru/ekonomika/16815601

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс