Новости рынков |📈Сегодня на финансовых рынках воцарилась эйфория

- 23 августа 2021, 20:52

- |

👉 На прошлой неделе мировые рынки демонстрировали негативную динамику после сигналов ФРС о приближающимся сворачивании монетарного стимулирования

👉 Также экономическая статистика, выходившая в США и Китае, демонстрировала ухудшение показателей за последнее время

👉 Однако в пятницу один из чиновников ФРС Роберт Каплан, который является ярым сторонником скорого начала ужесточения денежно-кредитной политики заявил, что ухудшение ситуации с пандемией способно негативно повлиять на экономические прогнозы, изменив его взгляды на темпы сворачивания монетарных стимулов

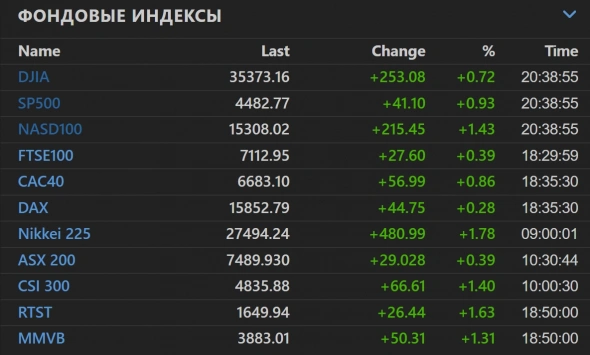

👉 Это вернуло оптимизм на мировые финансовые рынки, которые демонстрируют сегодня небывалый рост

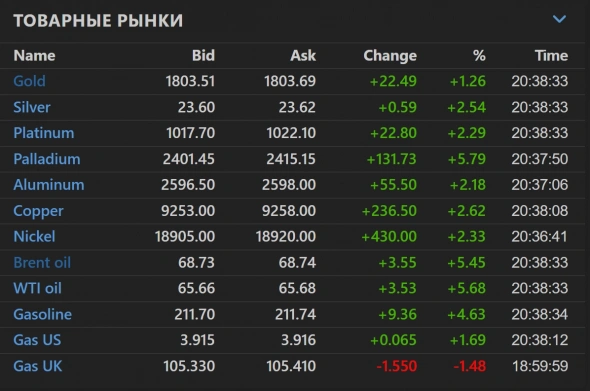

👉 Так же снизился доллар, оказавший дополнительную поддержку всем сырьевым товарам:

- комментировать

- Комментарии ( 0 )

Новости рынков |Morgan Stanley ожидает коррекцию до 15% в S&P 500

- 10 августа 2021, 10:46

- |

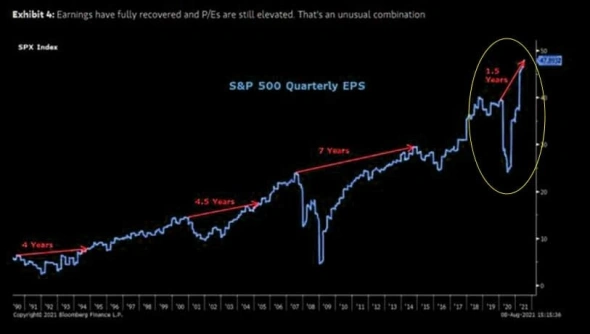

Morgan Stanley отмечает очень быстрое и резкое восстановление EPS S&P 500 и отмечает, что можно ожидать коррекцию до 15%

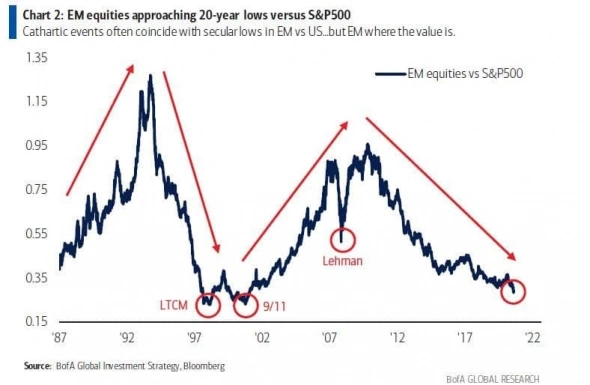

Новости рынков |Акции развивающихся рынков против S&P5 00 = минимум за 20 лет - BofA

- 09 августа 2021, 11:11

- |

👉 С начала года индекс S&P 500 вырос на 18%. Во многом это было обусловлено экономическим ускорением в США, связанным со снятием коронавирусных ограничений

👉 При этом рынок акций развивающихся стран, представленный индексом MSCI Emerging Markets Index, остается в нулях по результатам года: инвесторы опасаются, что распространение варианта дельта окажет негативное влияние на экономику

👉 Эти события толкают соотношение между MSCI Emerging Markets Index и S&P 500 к двадцатилетним минимумам, достигнутым после атак 11 сентября 2001 года

👉 Bank of America отмечает, что в прошлом этот индикатор имел тенденцию формировать важные разворотные минимумы на фоне «апокалиптических событий», вроде уже указанных атак 11 сентября, мирового финансового кризиса или после обвала цен на сырье 2014-2016 годов (тогда был сформирован локальный минимум)

👉 Эксперты Bank of America и Sanford C.Bernstein придерживаются оптимистичных взглядов на перспективы рынка акций развивающихся стран

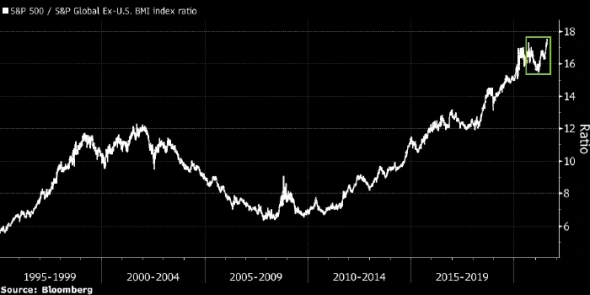

Новости рынков |США вернули себе лидерство на мировом рынке акций

- 22 июля 2021, 18:18

- |

Отношение S&P 500 к S&P Global ex-US

👉 S&P 500 вновь показывает лучшую динамику, чем мировой рынок акций в целом

👉 Это произошло на фоне сезона корпоративной отчетности за второй квартал

👉 Отношение S&P 500 к S&P Global ex-US (в этот индекс входят компании из развитых и развивающихся стран, кроме США) достигло новых рекордных значений, превысив предыдущий максимум от 9 июля

👉 В период с сентября по февраль этот индикатор снизился на 10,4% на фоне отстающей динамики рынка акций США

www.profinance.ru/news/2021/07/22/c2wq-ssha-vernuli-sebe-liderstvo-na-mirovom-rynke-aktsij.html

Новости рынков |Goldman Sachs назвал семь причин для снижения S&P 500

- 22 июля 2021, 18:13

- |

👉 В июле был зафиксирован мощный приток капитала на рынок акций США, и в августе Goldman Sachs ждет как минимум ослабления этого тренда, а то и его разворота

В последние 30 лет в августе обычно фиксировался максимальный отток капитала в году. В среднем он составлял 0,15% от капитализации рынка акций США. При текущей капитализации в $22 трлн отток может составить $33 млрд

👉 В первом полугодии приток капитала в биржевые фонды акций (ETF) в США составил $500 млрд, что является рекордом для любого полного года за всю историю

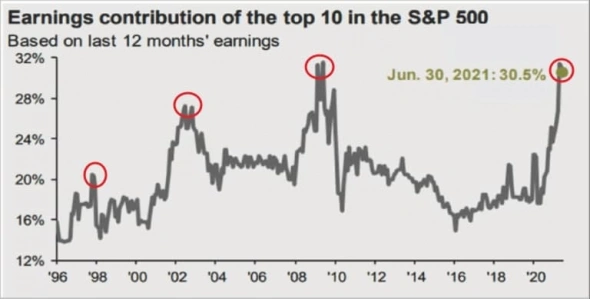

Но что, если ситуация изменится? Каждый доллар, вложенный в SPY (крупнейший ETF, ориентированный на S&P 500), означает автоматическое вложение $0,23 в акции пяти крупнейших компаний индекса. А каждый доллар, вложенный в QQQ (крупнейший ETF, ориентированный на Nasdaq 100), означает автоматическое вложение $0,41 в акции пяти крупнейших компаний индекса. Если приток капитала трансформируется в его отток, то вы больше не увидите широкого роста рынка. И тогда инвесторам придется решать, какие сектора продавать

👉 В июле был зафиксирован рекордный объем сделок с колл-опционами на отдельные акции. В июле Goldman ждет снижения этого показателя, а это обычно означает и общее снижение рынка в целом

👉 Недавно экспирировался большой объем опционов, и теперь рынок может двигаться более свободно

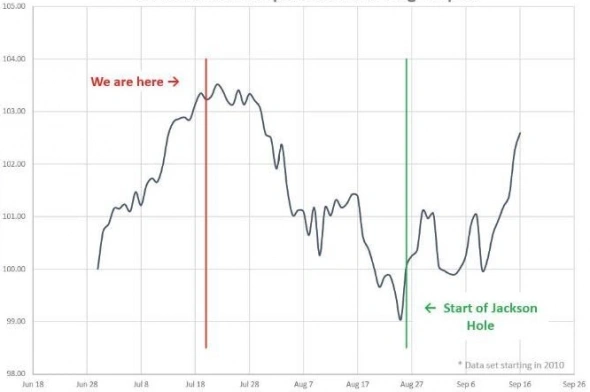

Мы думаем, что накануне симпозиума в Джексон Хоул (26-28 августа) институциональные инвесторы будут покупать защиту от снижения рынка. На этой неделе объем сделок с пут-опционами, включая покупку медвежьих спредов, который прошел через наш торговый деск, оказался рекордным за любую неделю текущего года

👉 Goldman Sachs отмечает снижение рыночной ликвидности, и это создает медвежьи риски

👉 Высокий объем эмиссии акций нейтрализует позитив от обратного выкупа акций: компании-покупатели встречают таких же продавцов

Мы ждем снижения S&P 500 на 5%, которое будет выкуплено ближе к симпозиуму в Джексон Хоул

www.profinance.ru/news/2021/07/22/c2wp-goldman-sachs-nazval-sem-prichin-dlya-snizheniya-s-p-500.html

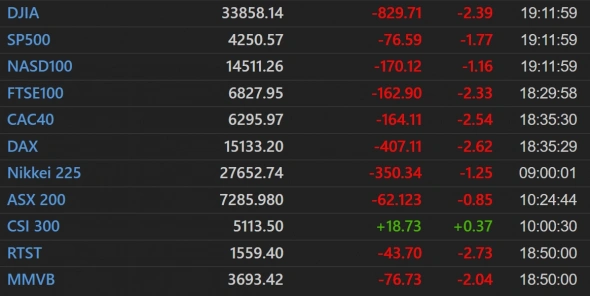

Новости рынков |📉Мировые фондовые индексы падают вторую торговую сессию подряд, причины и чего ждать дальше

- 19 июля 2021, 19:33

- |

Мировые индексы:

Причины:

👉 Распространение дельта-варианта коронавируса подорвало уверенность инвесторов в экономическом росте. В четверг число новых случаев составило 535,3 тыс., по сравнению со средней за 7 дней — 474,6 тыс

👉 Опасениях ускорения темпов инфляции и усилении инфляционных ожиданий до максимума с 2008 года

👉 На фоне этого сегодня вырос спрос на защитные валюты — доллар и иену, что позволило первому выйти на новый максимальный уровень за последние три месяца

👉 Сейчас в фокусе статистика по короне в Британии, которая столкнулась с новой волной случаев COVID-19. Несмотря на это премьер-министр Борис Джонсон снимает большинство ограничений в Англии — этот день окрестили Днем свободы. Всплеск новых заражений может ( способствовать появлению новых вариантов короны. Если новые варианты будут устойчивы к существующим вакцинам и распространятся на остальной мир, карантинные ограничения могут оставаться в силе дольше и, в свою очередь, сдерживать восстановление мировой экономики

Новости рынков |Итоги первой недели сезона отчетности в США: прибыль компаний рекордно растет - Factset

- 19 июля 2021, 10:29

- |

👉 85% из них сообщили о росте EPS выше прогнозов

👉 В совокупности прибыль компаний выросла на 69,3%

👉 Выручка выросла на 20,2%

👉 В среднем прибыль компаний на 22,9% выше прогнозов

👉 Большое влияние оказали банки: Bank of America, Citigroup, JPMorgan Chase, Wells Fargo и Goldman Sachs

👉 На предстоящей неделе отчитаются 79 компаний из S&P 500 (включая девять компонентов из Dow)

👉 Индекс показывает самый высокий годовой рост прибыли с 4 квартала 2009 года

👉 Аналитики ожидают двузначного роста прибыли во второй половине 2021 года

insight.factset.com/sp-500-earnings-season-update-july-16-2021

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс