Блог им. Asket001 |Великая депрессия или очередная коррекция?

- 19 марта 2022, 17:14

- |

статья от Nick Maggiulli

Дамы и господа, страх вернулся. Поскольку акции США упали более чем на 10%, а международные акции упали еще больше, инвесторы снова беспокоятся о своих портфелях. Но это не первый раз, когда я вижу, как происходит нечто подобное. На самом деле, это даже не второй раз. С тех пор как я начал вести блог в начале 2017 года, произошло три отдельных коррекции на 10% или более — декабрь 2018 года, февраль / март 2020 года и сегодня.

В такие времена может возникнуть соблазн сказать “придерживайтесь курса” или “просто продолжайте покупать“, но я знаю, что это легче сказать, чем сделать. Как однажды заявил мой коллега Майкл Батник:

Каждый раз, когда рынок немного падает, мы беспокоимся, что он сильно упадет.

И он прав. Каждое крупное падение рынка по определению должно было начинаться с меньшего падения рынка. Однако я считаю, что большинство инвесторов думают об этих снижениях неправильно.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Блог им. Asket001 |Доходность акций при повышении ставки ФРС

- 01 февраля 2022, 09:20

- |

статья от Бена Карлсона, CFA

По моим подсчетам, Федеральная резервная система повышала свою краткосрочную базовую процентную ставку примерно 100 раз с 1970 года.

Это больше, чем примерно 85 раз, когда они снижали процентные ставки за это время.

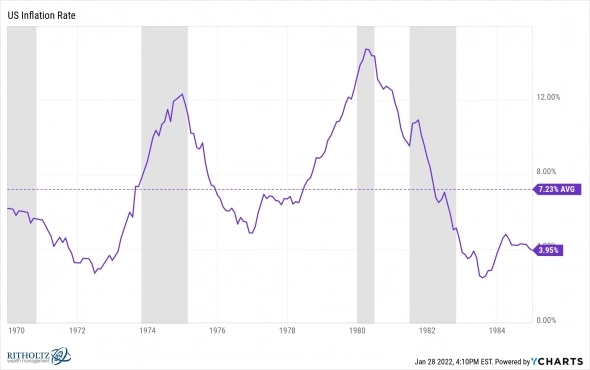

Основная часть этих повышений ставок произошла в период с 1970 по 1984 год, когда Федеральная резервная система, возглавляемая Полом Волкером, яростно повышала ставки, чтобы замедлить безудержную инфляцию.

В начале 1971 года краткосрочные ставки составляли менее 4%. К 1981 году они взлетели до 20%. ФРС не валяла дурака. К 1984 году ставки все еще были близки к 12% и не опускались ниже 5% до 1991 года.

Есть причина, по которой ФРС потратила большую часть этого времени на ужесточение денежно-кредитной политики. Инфляция в среднем превышала 7% в год с 1970 по 1984 год:

( Читать дальше )

Блог им. Asket001 |Как часто случаются коррекции на фондовом рынке?

- 24 января 2022, 10:45

- |

статья от Бена Карлсона, CFA

Читатель спрашивает :

Я только начал инвестировать в 2020 году, и это моя первая настоящая коррекция. Я знаю, что спады неизбежны, но как вы думаете, сколько еще это может продолжаться? Должен ли я изменить способ инвестирования сейчас, когда мой портфель снижается?

Вероятно, сейчас самое подходящее время для обзора, потому что прошло уже много времени.

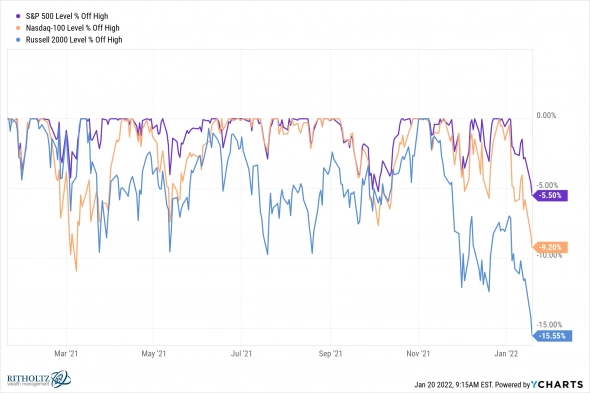

В прошлом году самая большая коррекция индекса S&P 500 составила всего 5,2%

По состоянию на закрытие рынка в среду (19 января) индекс S&P 500 снизился на 5,5% от своих максимумов. Это все еще относительно небольшая просадка (по сравнению например с 2008г) и мы уже преодолевали такие небольшие уровни коррекции с 2021 года.

Отдельные сектора рынка распродаются еще больше. Индекс Nasdaq 100 снизился более чем на 9%. Акции малой капитализации упали почти на 16%.

( Читать дальше )

Блог им. Asket001 |Задним числом всегда легче идти против толпы!

- 30 декабря 2021, 13:08

- |

статья от Бена Карлсона

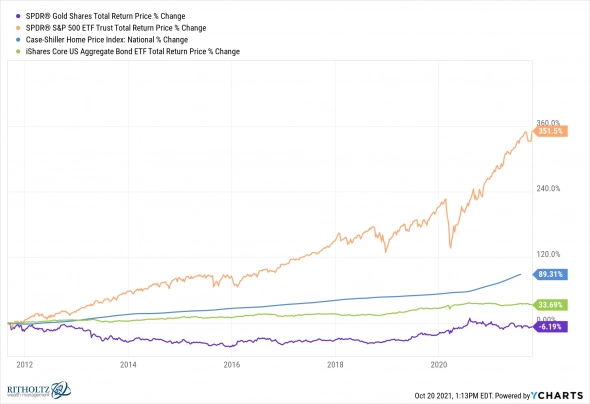

В августе 2011 года Gallup провели опрос, в котором американцам предлагалось выбрать наилучшие долгосрочные инвестиции. Американцы проголосовали за золото.

34% опрашиваемых проголосовали за золото

Американцы оказались не правы.

Вот доходность золота, акций, недвижимости и облигаций с тех пор:

( Читать дальше )

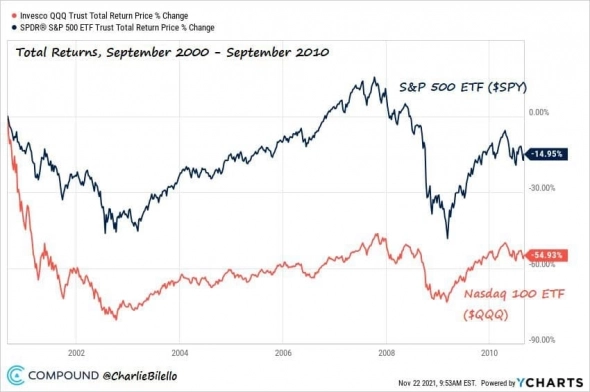

Блог им. Asket001 |Как избежать очередного потерянного десятилетия?

- 01 декабря 2021, 15:17

- |

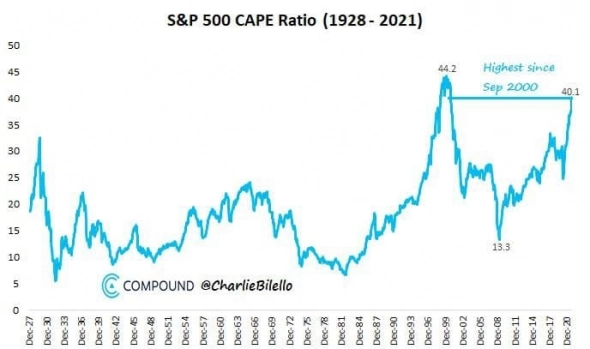

Акции США на высоких уровнях.

Насколько высоких?

CAPE S&P 500 перешагнул за 40. (CAPE — циклически скорректированное соотношение цены и прибыли, разработан Робертом Шиллером и стал популярным во время пузыря доткомов, когда Шиллер утверждал (и оказался прав), что акции сильно переоценены, по этой причине его также называют «Shiller PE», то есть шиллеровский вариант классического коэффициента P/E.)

Текущее значение CAPE для S&P 500 40.1. Во времена пузыря доткомов значение доходило до 44.2

Когда последний раз мы видели CAPE выше 40?

Сентябрь 2000.

Что случилось после этого?

«Потерянное десятилетие» для инвесторов. S&P 500 снизился на 15% за десять лет (помог ипотечный кризис 2007-2009). Nasdaq 100 чувствовал себя еще хуже (снижение на 55%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс