Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #126 (15.05.2024)

- 15 мая 2024, 16:14

- |

Разное

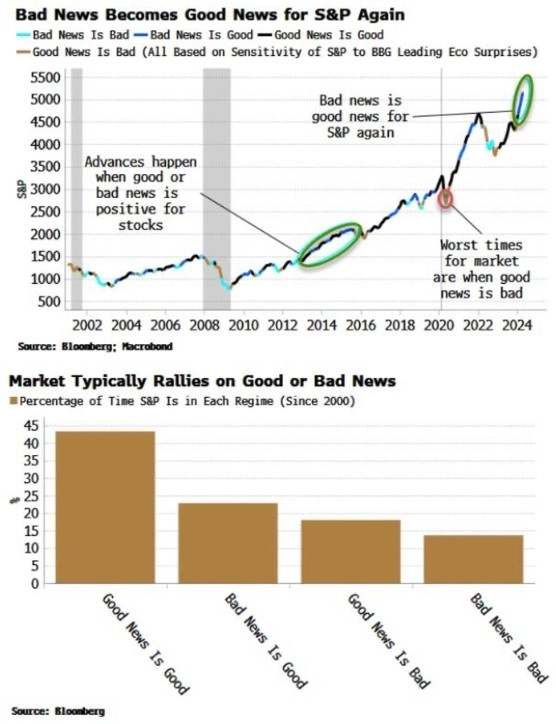

Мы снова находимся в режиме «плохие новости — хорошие новости» для акций, когда слабые экономические данные вызывают рост цен. Большая часть роста S&P с октября 2022 года происходила либо в этом режиме, либо в режиме «хорошие новости — хорошие новости»:

Макро

Индекс цен производителей и базовый индекс цен производителей оказались выше ожиданий после пересмотра в сторону понижения данных за прошлый месяц:

( Читать дальше )

- комментировать

- 3.8К | ★1

- Комментарии ( 0 )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #125 (13.05.2024)

- 13 мая 2024, 19:40

- |

Разное

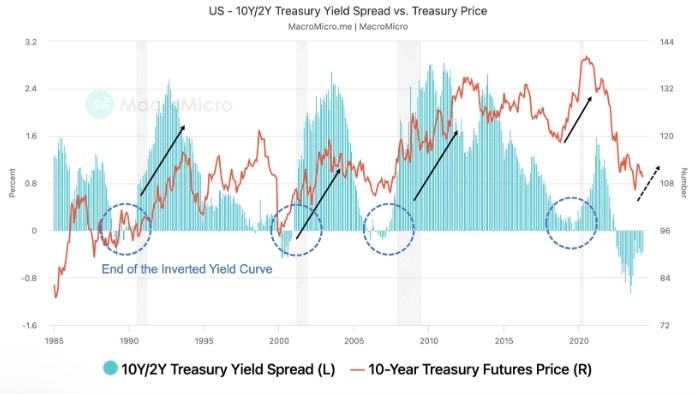

Какое время идеально подходит для инвестирования в облигации? На этом графике показано, как растут цены на облигации, когда спред доходности меняется с отрицательного на положительный. Обычно это совпадает со смягчением политики ФРС и повышением ликвидности рынка:

Показатели компаний, связанных с ИИ, против компаний, для которых развитие ИИ является «риском»:

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #124 (10.05.2024)

- 10 мая 2024, 19:38

- |

Разное

Топ «Pain Trades» (т.е. самые потенциально опасные сценарии против консенсуса) по мнению аналитиков Bank of America:

- Никто не ожидает рецессии, все ожидают, что ФРС сократит ставки 2-3 раза в ближайшие 6-12 месяцев;

- Риски «отсутствия посадки» в 1 половине 2024 года достигли пика, поскольку макроэкономика и политика устраняют «хвостовые риски» повышения ставки ФРС, доходность казначейских облигаций >5%, обвал японской иены — рисковые активы отреагировали положительно на все эти события;

- В условиях сверхнизкой нормы сбережений в США и конца «избыточных сбережений», усиливается видимость слабости рынка труда. Заявки на пособие по безработице растут на фоне слабых условий кредитования малого бизнеса, рост числа «белых воротничков» не изменился за последние 3 месяца, рост уровня безработицы (3,9%) не согласуется с обвалом кредитных спредов;

- Модель глобальной прибыли на акцию BofA (обусловленная слабыми глобальными индексами PMI, слабым азиатским экспортом) откатывается. Макро-катализаторы для «мягкой посадки» (занятость/потребительский сектор США + глобальные индексы PMI) выглядят неубедительно;

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #123 (08.05.2024)

- 08 мая 2024, 17:11

- |

Разное

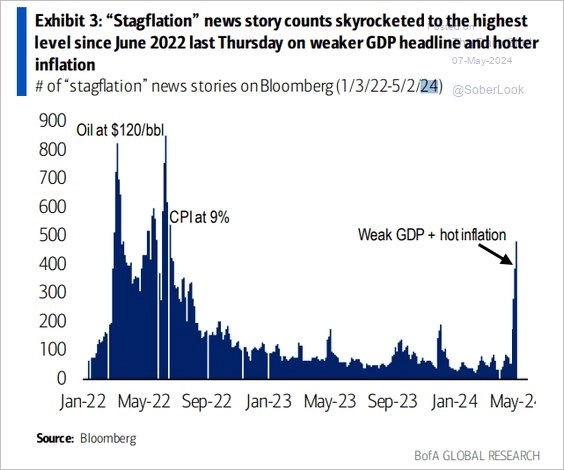

Опасения инвесторов по поводу стагфляции вернулись. Количество новостей о «стагфляции» резко возросло до самого высокого уровня с июня 2022 года из-за более слабого прогноза ВВП и более высокой инфляции:

В таблице лидеров доходности по итогам года сохраняются те же лидеры и отстающие (биткоин и длинные облигации), но золото поднялось на второе место. За длинными облигациями следуют другие чувствительные к ставкам активы, такие как TIPS и REITs:

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #122 (06.05.2024)

- 06 мая 2024, 16:33

- |

Макро

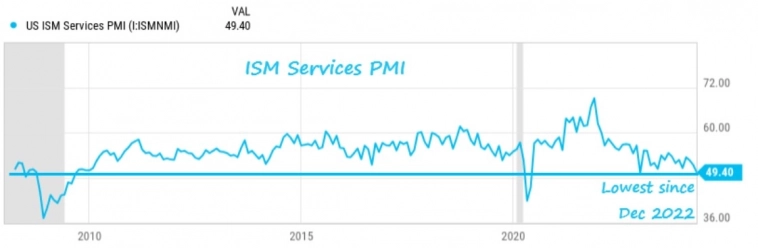

Индекс деловой активности сферы услуг от ISM в США резко упал до 49,4 в апреле (консенсус 52, 51,4 ранее), отразив первое сокращение активности в секторе услуг с декабря 2022 года. Компонент новых заказов рос медленнее (52,2 против 54,4 в марте), а объем производства значительно сократился (50,9 против 57,4), что заставило компании сокращать рабочие места более быстрыми темпами (45,9 против 48,5), что ознаменовало третий период снижения занятости. В то же время цены резко выросли (59,2 против 53,4) на фоне повышения стоимости химикатов, металлов, топлива и продуктов питания, что свидетельствует о широком инфляционном давлении:

Рынок труда

Рынок труда продолжает пополняться новыми рабочими местами. Последние данные свидетельствуют о значительном замедлении темпов роста по сравнению с высокими темпами, наблюдавшимися в первом квартале. В апреле американские работодатели создали 175 тыс. рабочих мест (консенсус 240 тыс., 300 тыс. ранее). Это был 40-й месяц роста подряд:

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #121 (03.05.2024)

- 03 мая 2024, 14:05

- |

Макро

Краткое содержание майского заседания:

ФРС сохраняет ставку без изменений, объявлено о замедлении темпов сворачивания баланса, а возможность повышения ставки отклонена.

- ФРС сохраняет ставку без изменений в диапазоне 5,25~5,50%, ссылаясь на «отсутствие дальнейшего прогресса» в отношении инфляции и необходимость дождаться большей уверенности в том, что инфляция устойчиво движется к цели в 2%, чтобы снизить ставки.

- Пока нет опасений по поводу повышения ставок. На вопрос о перспективах повышения ставок Пауэлл ответил, что «маловероятно, что следующим шагом политики будет повышение ставки», и ФРС больше сосредоточена на том, как долго должна продолжаться ограничительная политика.

- Главным событием заседания стало то, что ФРС наконец-то объявила о замедлении сокращения баланса с июня.

- Министерство финансов неожиданно пересмотрело в сторону повышения оценки заимствований во 2/3 квартале и остатка наличности в TGA, оно также объявило о запуске программы выкупа с мая.

- Ожидается, что операции обратного выкупа обеспечат поддержку первичных дилеров ликвидностью на сумму $22,5 млрд в квартал (с возможностью увеличения до $30 млрд), что ослабит опасения рынка относительно перспектив рынка облигаций в 3 квартале в свете увеличения предложения облигаций.

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #120 (01.05.2024)

- 01 мая 2024, 14:57

- |

Макро

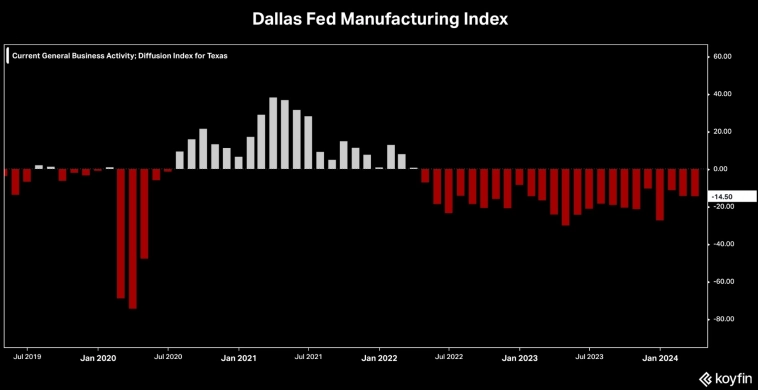

Индекс деловой активности в производственном секторе ФРС Далласа в апреле снизился до -14,5 с -14,4, что стало 24-м месячным снижением подряд:

Барометр деловой активности ФРС Чикаго упал до 37,9 в апреле (консенсус 45, 41,4 ранее), что стало пятым подряд месяцем сокращения и самым сильным падением с ноября 2022 года:

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #119 (29.04.2024)

- 29 апреля 2024, 14:34

- |

Разное

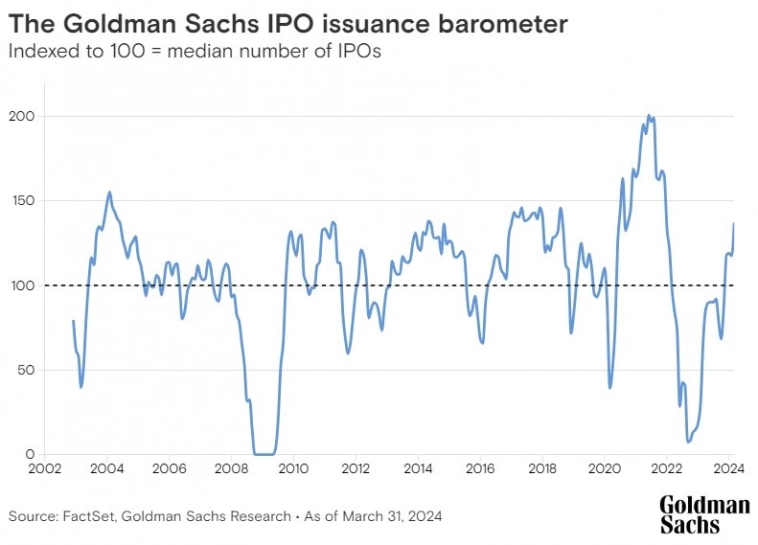

Барометр IPO от Goldman Sachs, который измеряет, насколько благоприятна рыночная среда для IPO, находится на самом высоком уровне с февраля 2022 года:

Макро

Основной и базовый PCE (индексы расходов на личное потребление) в марте выросли на +0,3% м/м, в соответствии с ожиданиями. В годовом исчислении оба показателя оказались выше ожиданий — +2,7% (консенсус 2,6%) и +2,8% (консенсус +2,6%) соответственно:

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #118 (26.04.2024)

- 26 апреля 2024, 12:01

- |

Разное

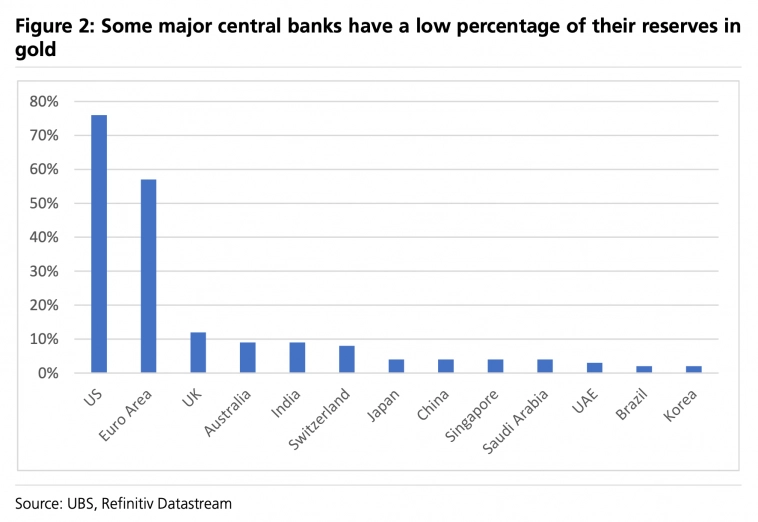

Если бы все эти центральные банки держали в золоте не менее 10% своих резервов, им пришлось бы купить примерно $12 Трлн золота, что составляет 75% от текущей рыночной капитализации золота по оценкам Всемирного совета по золоту:

Макро

Рынок принял точку зрения, что первое снижение ставки ФРС будет только в декабре:

( Читать дальше )

Блог им. AntonKlevtsov |Макро-сентимент в графиках | ChartPack #117 (24.04.2024)

- 24 апреля 2024, 09:56

- |

Разное

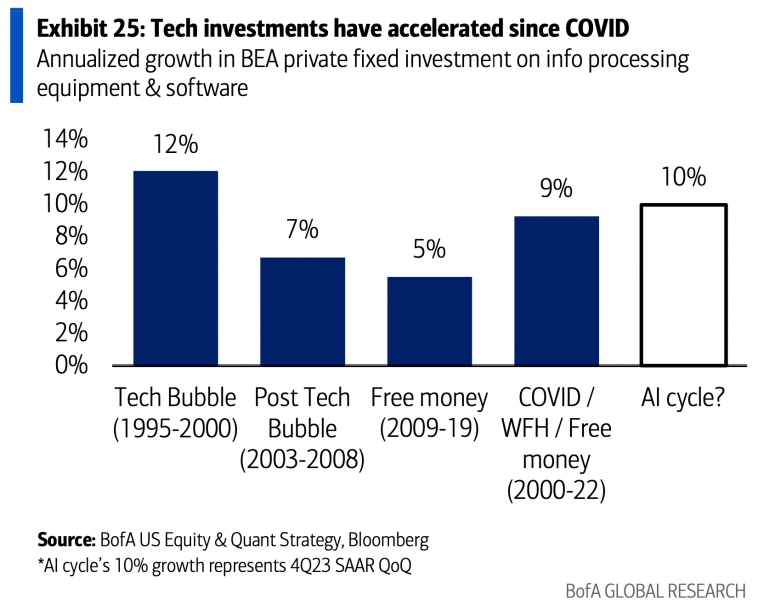

2024 может стать первым годом во многолетним инвестиционном цикле в области искусственного интеллекта:

Макро

Предварительный индекс деловой активности от S&P Global в сфере промышленности США снизился до 49,9 (консенсус 52, 51,9 ранее); Индекс деловой активности в сфере услуг снизился до 50,9 (консенсус 52, 51,7 ранее); Сводный индекс деловой активности снизился до 50,9 (консенсус 52, 52,1 ранее):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс