Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #124 (10.05.2024)

- 10 мая 2024, 19:38

- |

Разное

Топ «Pain Trades» (т.е. самые потенциально опасные сценарии против консенсуса) по мнению аналитиков Bank of America:

- Никто не ожидает рецессии, все ожидают, что ФРС сократит ставки 2-3 раза в ближайшие 6-12 месяцев;

- Риски «отсутствия посадки» в 1 половине 2024 года достигли пика, поскольку макроэкономика и политика устраняют «хвостовые риски» повышения ставки ФРС, доходность казначейских облигаций >5%, обвал японской иены — рисковые активы отреагировали положительно на все эти события;

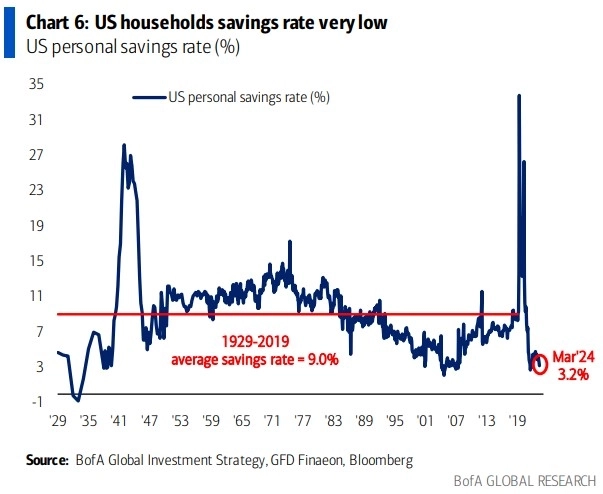

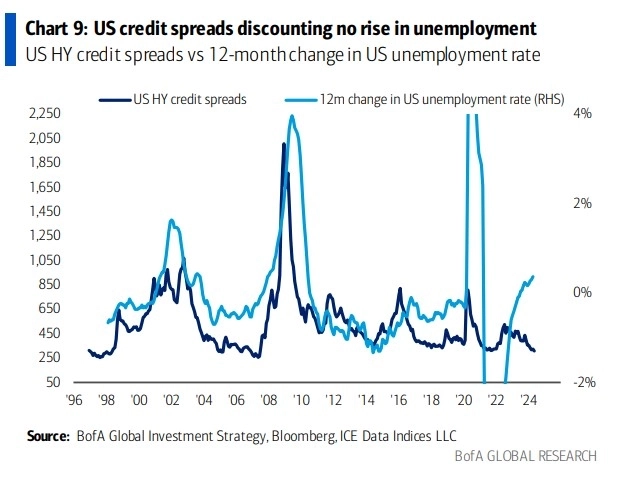

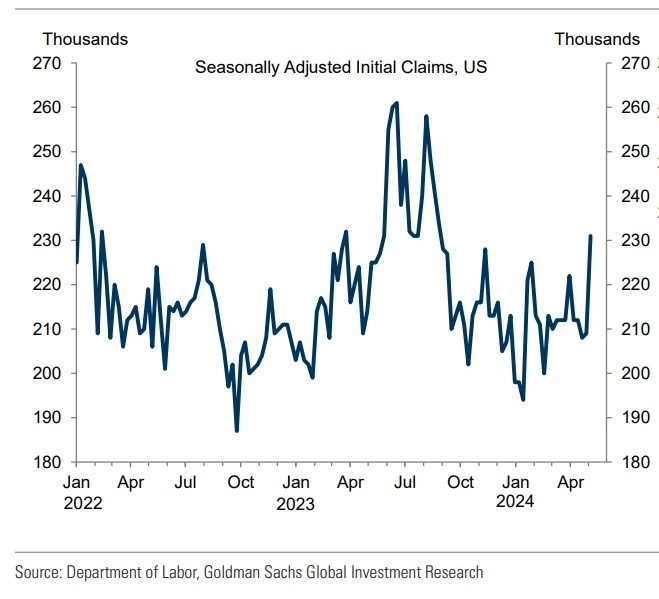

- В условиях сверхнизкой нормы сбережений в США и конца «избыточных сбережений», усиливается видимость слабости рынка труда. Заявки на пособие по безработице растут на фоне слабых условий кредитования малого бизнеса, рост числа «белых воротничков» не изменился за последние 3 месяца, рост уровня безработицы (3,9%) не согласуется с обвалом кредитных спредов;

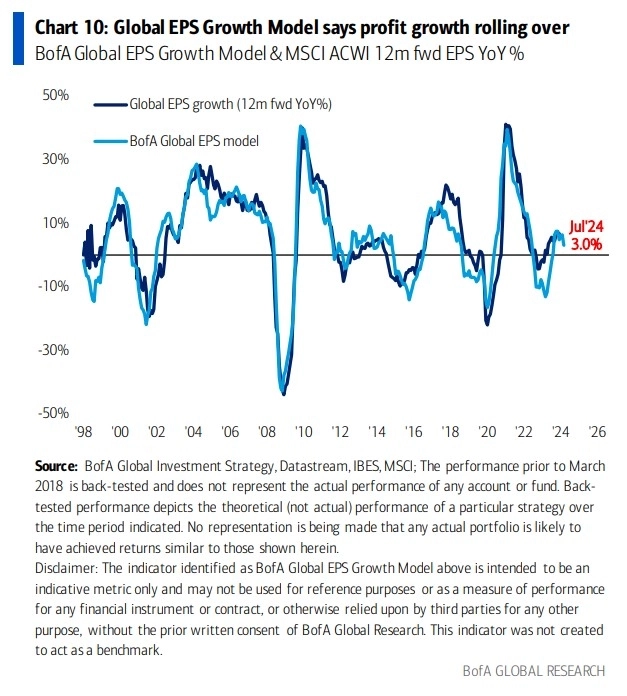

- Модель глобальной прибыли на акцию BofA (обусловленная слабыми глобальными индексами PMI, слабым азиатским экспортом) откатывается. Макро-катализаторы для «мягкой посадки» (занятость/потребительский сектор США + глобальные индексы PMI) выглядят неубедительно;

- Топ «Pain Trade» для «медведей», хеджирующая рост вероятности «жесткой посадки» — покупка 30-летних облигаций и акций товаров ежедневного спроса;

- Лучшая сделка для «быков», опережающая сокращения ставки ФРС — зарождающееся ралли в избегаемых «перекредитованных активах» (Китай, Великобритания, KRE, акции коммунальных услуг) расширяется до «дюрации» (биотехнологии, солнечная энергия).

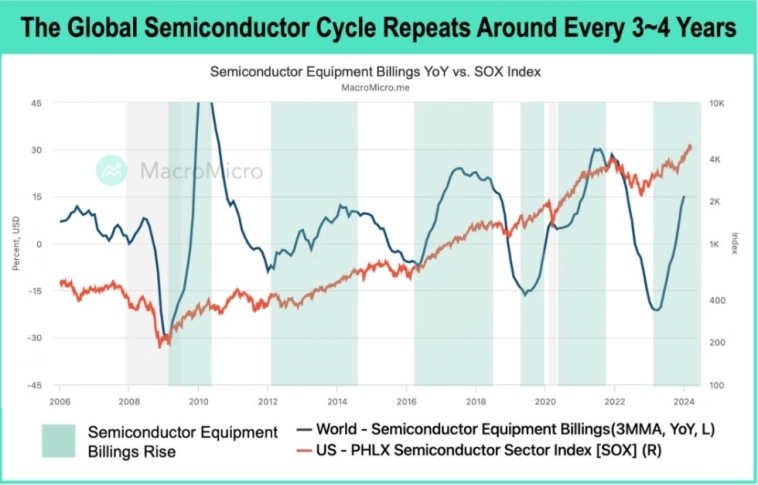

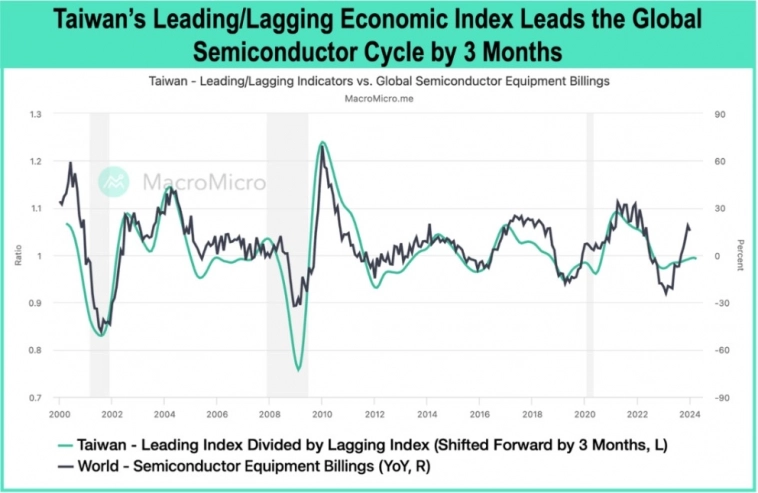

Глобальный цикл полупроводников повторяется каждые 3-4 года и индекс компаний, связанных с полупроводниками, имеет тенденцию к росту в соответствии с этим циклом. Опережающие экономические индикаторы Тайваня опережают значения этого цикла на ~3 месяца:

Макро

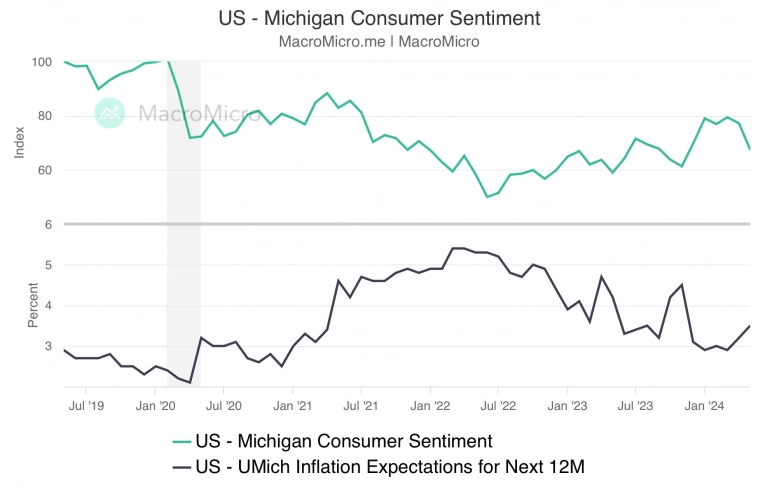

Майский индекс инфляционных ожиданий от Мичиганского университета в США на 1 год вперёд достиг 3,5%, (консенсус 3,2%) и достигнув нового максимума с ноября прошлого года. Индекс потребительских настроений упал до 67,4, (консенсус 76, 77,2 ранее), отметив новый минимум с ноября прошлого года:

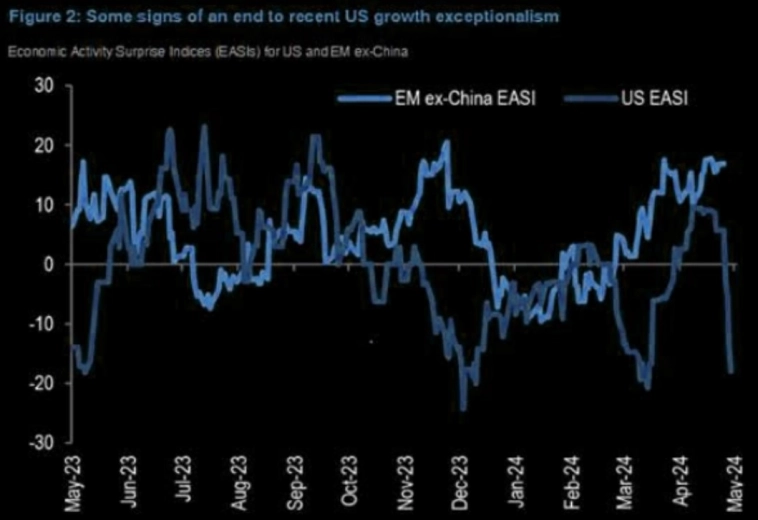

Индекс сюрпризов показателей экономической активности в развивающихся странах значительно опережает индекс сюрпризов показателей экономической активности США:

Текущая норма сбережений домохозяйств в США находится на очень низком уровне:

Рынок жилья

Аналитики Standard Chartered считают, что:

- Инфляция арендной платы имеет все шансы снизиться во II квартале

- Председатель ФРС Пауэлл намекнул, что ФРС ожидает такого снижения инфляции

- Это оставляет возможность для снижения ставки раньше, чем сейчас оценивает рынок

Рынок труда

Рост числа «белых воротничков» не изменился за последние 3 месяца, аналитики Bank of America считают, что это отражение слабого рынка труда:

<img title=«Рост числа „белых воротничков“ » src="/uploads/2024/images/21/06/19/2024/05/10/f4872b.webp" alt=«Рост числа „белых воротничков“ » />Уровень безработицы (3,9%) не согласуется с обвалом кредитных спредов:

Первоначальные заявки на пособие по безработице в США за неделю, завершившуюся 4 мая, выросло до 231 тыс. (консенсус 210 тыс., 209 тыс. ранее), что стало максимальным значением с августа 2023 года. Высокое значение показателя прервало серию из четырех последовательных негативных сюрпризов, указывая на резкое и внезапное ослабление рынка труда и поддерживая аргументы в пользу того, что ФРС будет постепенно смягчать денежно-кредитную политику.

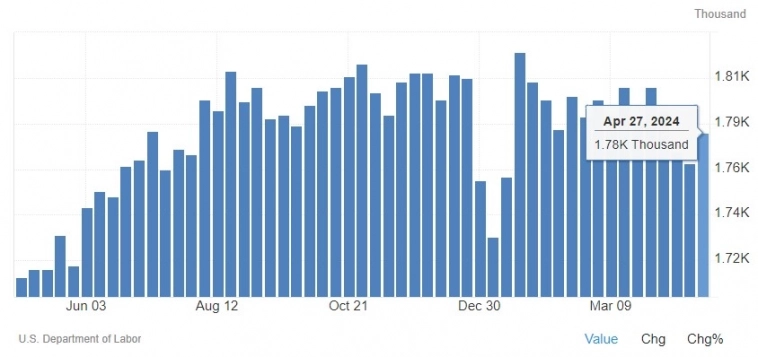

Продолжающиеся заявки на пособие по безработице в США увеличились до 1785 тыс. (консенсус 1790 тыс., 1768 тыс. ранее):

Что делают другие?

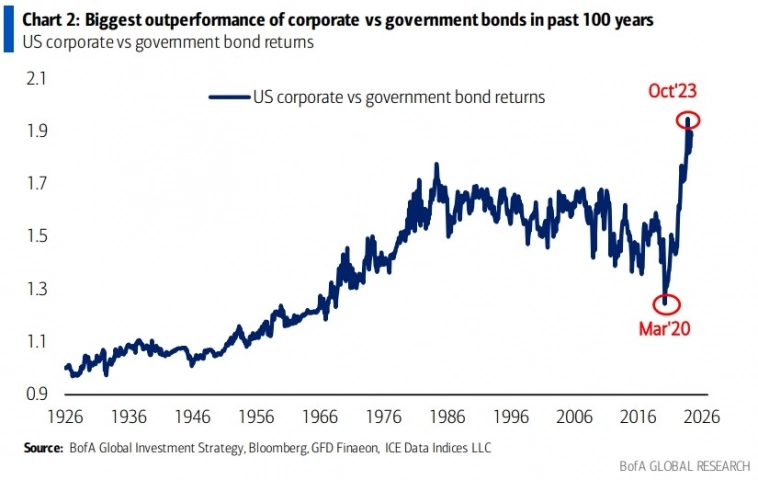

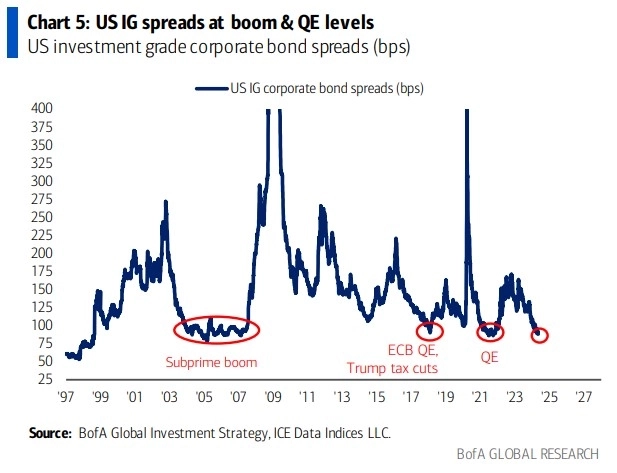

С марта 2020 года корпоративные облигации продемонстрировали самое большое превосходство над государственными облигациями за 100 лет, приток средств в облигации инвестиционного рейтинга достиг рекордных +$440 млрд в 2024 году, спреды облигаций инвестиционного рейтинга (88 б.п.) на уровнях, наблюдавшихся во время бума/экстремального QE:

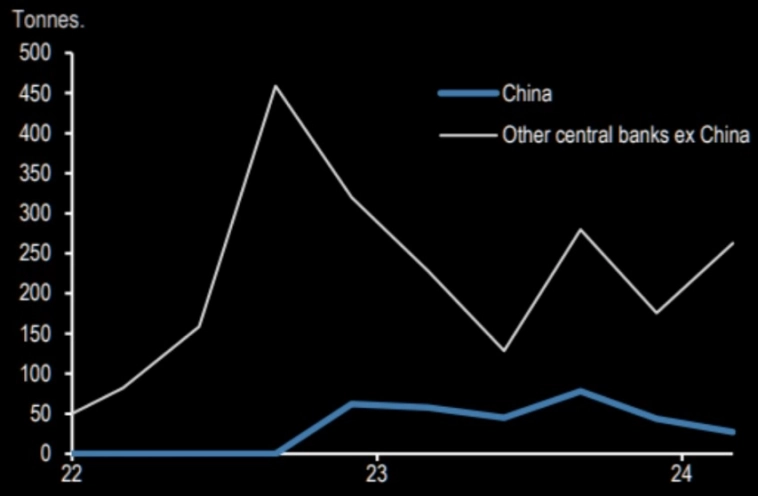

Хотя покупки золота Китайским центральным банком замедлились, остальные центральные банки продолжили покупать золото прежними темпами:

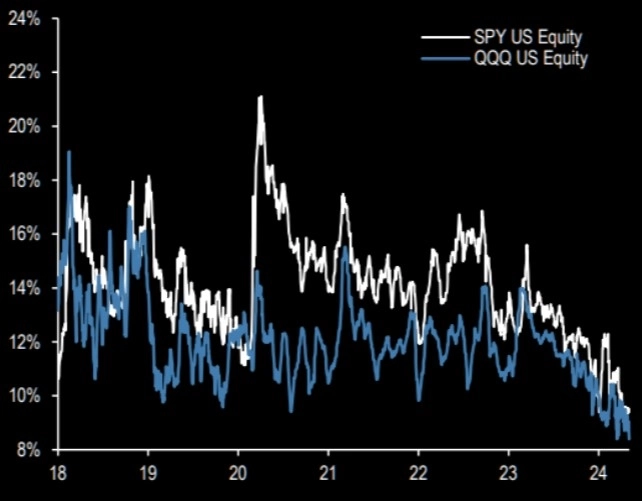

Объём коротких позиций по индексам акций США достиг многолетних минимумов:

Институциональные инвесторы

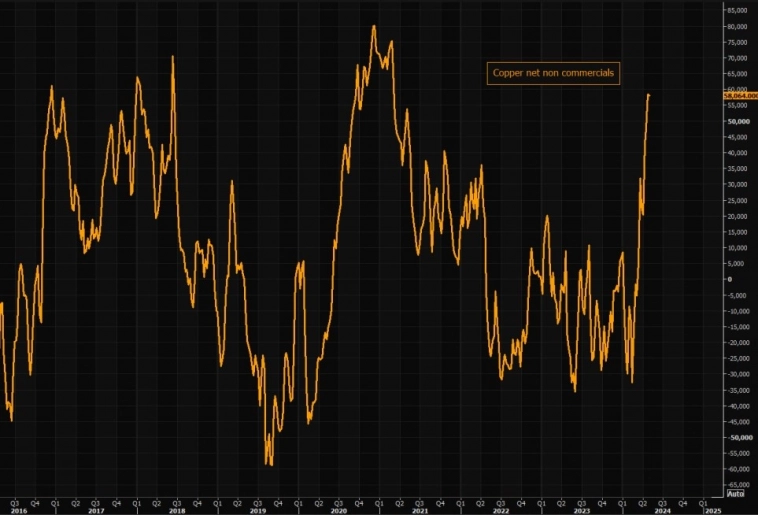

Некоммерческие позиции во фьючерсах на медь находятся на многолетних максимумах. Аналитики Goldman Sachs пишут: «У меди отличные среднесрочные „бычьи“ перспективы, и дефицит предложения во второй половине года должен быть существенным, но есть опасения, что позиционирование в краткосрочной перспективе преувеличено, и некоторые фундаментальные показатели кажутся сомнительными»:

Ритейл

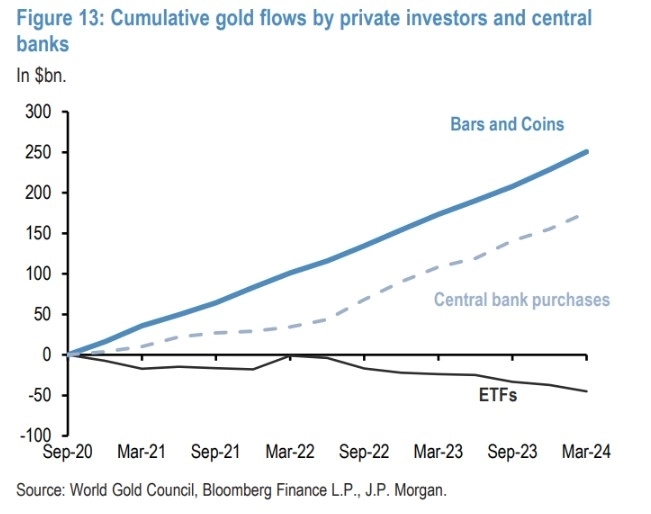

Ранее считалось, что ритейл инвесторы не участвовали в текущем ралли золота, однако, одновременно с продажей ETF на золото, ритейл инвесторы и физические лица покупали золотые слитки и монеты довольно активно и стабильно с начала пандемии. Объем покупок слитков и монет в размере $250 млрд в совокупности с 3 квартала 2020 года более чем превысил объем продаж ETF на золото (-$45 млрд) и даже опередил объем покупок золота центральными банками в размере $175 млрд за тот же период:

Индексы

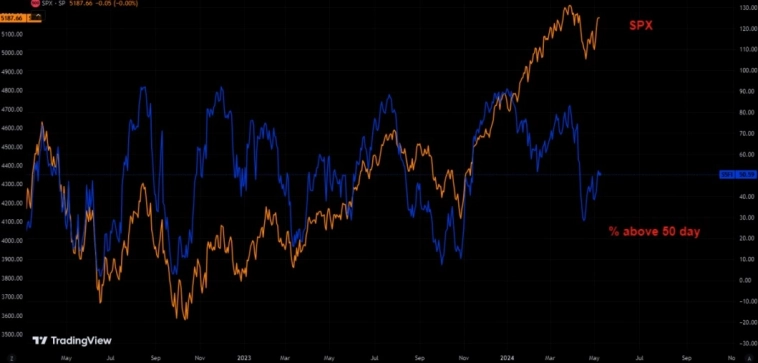

Индекс S&P 500 находится не так далеко от исторических максимумов, в то время как доля акций, находящихся выше своих 50-дневных максимумов, остается несколько «подавленным»:

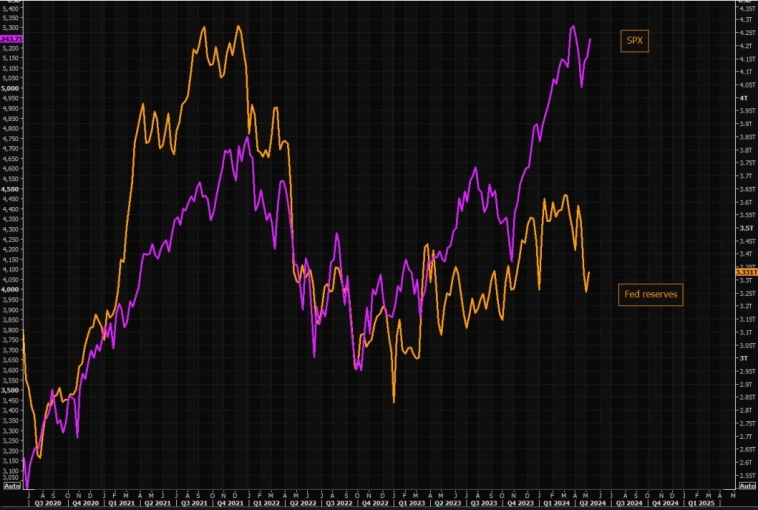

Резервы ФРС «отскакивают», но индекс S&P 500 отскочил гораздо сильнее. Разрыв между индексом S&P 500 и резервами ФРС остается очень большим:

EPS

Глобальная модель роста прибыли на акцию Bank of America снова разворачивается в сторону снижения:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест