Блог им. AndreyTok |Отчёт за январь.

- 02 февраля 2024, 07:28

- |

Попробую раз в месяц порассуждать о происходящем и о портфеле.

Буду краток, т.к. читатель СЛ все идеи, которые будут описаны, наверняка уже встречал.

Подписался на Мозговик. Взял месяц, чтобы понять что это за зверь такой. Читаю с интересом и удовольствием, хотя отмечу, что качество аналитиков разное, хотя может это вкусовщина. Чем мне помог Мозговик за первую неделю? Прошёлся по бумагам, которые были в моём портфеле. В некоторых своих идеях убедился, а в других пересмотрел свою позицию. В итоге было продано 4 бумаги, куплено 2.

Что продал? Вышел из ДВМП, Черкизово, Северсталь, Инарктика.

В ДВМП рассчитывал, что будут дивиденды, т.к. компания стала государственной. Мнение изменил исходя из доводов Мозговика. Тем не менее 20% бумага мне дала и на том спасибо.

Идея Северстали также в выплате дивидендов. Однако после роста цены потенциальный дивиденд уже не так хорош в процентном выражении и с учётом риска (могут всё же и не выплатить) решил продать. Получилось около 10-15%, точную цифру не запомнил.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. AndreyTok |Что ждать в 2023 году и во что инвестировать. Часть 2.

- 08 января 2023, 08:54

- |

Выбор акций. Далее озвучиваемые тезисы были обоснованы в первой части.

1. Тезис — «Государство уже внедрило в практику и продолжит использовать механизм точечного повышения НДПИ для компаний получающих сверхприбыль». Соответственно производителей удобрений и угля вполне может ожидать повышенный НДПИ. Исключаем из выбора.

2. Тезисы — «Компании с большим гос. участием будут платить дивиденды в 2023 году» и «ожидается обесценивание рубля к концу года». Также государство уже дало понять, те кто не заплатят дивидендами в казну, те заплатят через НДПИ. Соответственно присматриваемся к компаниям экспортёрам с гос. участием, которые выплачивают хорошие дивиденды, к таким относятся: Газпром нефть, Роснефть, Алроса (да по всей видимости Алроса заплатит повышенный НДПИ, но всей видимости это изъятие невыплаченных дивидендов в прошедшем году), Сбербанк (не экспортёр конечно, но с учётом выплаты дивидендов и ожидаемой прибыли за 2023 год выглядит привлекательно). Также в связи с ожидаемым падением рубля привлекательно выглядит Сургутнефтегаз преф.

( Читать дальше )

Блог им. AndreyTok |Чтобы я сказал себе два года спустя?

- 23 ноября 2022, 02:39

- |

В декабре будет два года, как открыл ИИС. Чтобы я хотел сказать себе двухлетней давности?

1. Первое, что нужно уяснить. Алчность и действия на эмоциях ведут к потерям.

2. Диверсифицируй. Позицию набирай в диапазоне 5-10% от портфеля.

3. Пассивное инвестирование в ритме довольного жизнью неспешного кота это то, что тебе нужно!

4. Сосредоточься на изучение сырьевых компаний занимающих уникальную нишу, тяжело заменяемых, монополиях, с сильным административным ресурсом, платящих дивиденды. Эти компании должны составить костяк портфеля!

5. Не ищи грааль/ракету, тем более во втором эшелоне. Во втором эшелоне тебя должны интересовать только дивидендные истории!

6. Держи хотя бы 10% в кэше. Рынок в первый момент реагирует на события излишне эмоционально. Если трудности у компании временные, добирай позицию. Речь о компаниях из пункта 4.

И вроде уже этого хватило бы уяснить, чтобы избежать ключевых ошибок. Чтобы бы вы добавили?

Блог им. AndreyTok |Крепчаем

- 30 июня 2022, 20:23

- |

Немного абстрагируемся от сегодняшнего дня и вернёмся к началу мая, когда ещё не было совета директоров и их внушающего оптимизм решения. Что имеем? Основной потребитель экспорта Газпрома европейские страны, которые стремятся отказаться от российских энергоресурсов и природного газа в частности в ближайшее время (в случае с газом вроде как пару лет). Для перенаправления полного объёма экспорта с запада на восток необходимой инфраструктуры у Газпрома нет. Можно было предположить, что в срочном порядке начнётся стройка в направление восточных стран, Газпрому понадобятся средства и соответственно дивиденд направят, если не в полном объёме, то хотя бы частично на создание необходимой инфраструктуры.

Не смотря на возникшую потребность в создании инфраструктуры СД объявляет, что дивидендам быть и их объём будет соответствовать принятой политике (50% от чистой прибыли по МСФО). Напомним, что эту самую политику определило государство ещё совсем недавно и касательно всех компаний, в которых имеет долю владения 50+% (или ошибаюсь, во всяком случае всех крупных компаний). Миноритарий возрадовался! А как же иначе? Сомнений в выплате дивидендов не было. То же государство, когда посчитало, что дивиденды выплачивать в сложившейся обстановке банкам не следует заранее предупредило, что банкам рекомендуется не выплачивать дивиденды. То есть, если уж государство и решило, что подвластный эмитент не будет выплачивать дивиденды, то всех поставили в известность заранее! Ну как не поверить в решение совета директоров Газпрома?!

( Читать дальше )

Блог им. AndreyTok |Сбербанк брать или не брать?!

- 18 января 2022, 00:34

- |

Так покупать или нет? Мое дилетантское понимание ситуации наталкивает на следующие вопросы:

1. Чем вызвано падение цены?

2. На сколько эта причина реально влияет на прибыль компании? И как долгосрочно?

3. Соответственно какова текущая и в перспективе див.доходность на текущую цену покупки?

Да, я понимаю, что ответ на эти вопросы отчасти зависят от того, какие в итоге санкции примут или не примут вовсе. Но это вроде тот самый риск, на который готов пойти покупатель ради определенной прибыли. Так вот если прибыль при текущих рисках устраивает почему не взять? А сколько? И тут вроде тоже как-то можно прикинуть сопоставляя риск-прибыль-доля в портфеле-готовность жить с этим риском в портфеле. В конце концов, можно набирать позу по ходу падения, в надежде, что наберете раньше, чем цена развернется, во всяком случае на дне точно купят, хоть чуть чуть.

Это я все к чему… Вот думаю часть портфеля продать и купить сбер и золото (но это не точно). Всем здравого смысла и не увлекаться предвидением того, на что не имеешь не малейшего влияния!

Блог им. AndreyTok |Портфель, ЛЧИ, замечательный октябрь, Правительство и производители удобрений.

- 11 октября 2021, 23:17

- |

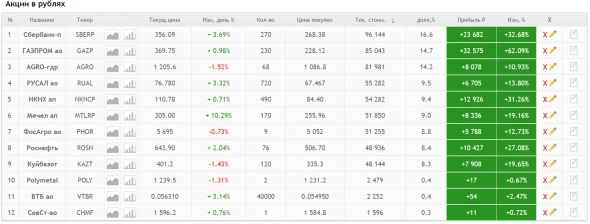

- Первые 9 позиций меня полностью удовлетворяют и по составу и по соотношению долей в портфеле.

- Доходность вычисленная с помощью функции ЧИСТВНДОХ составляет 69%, как я понимаю это что-то вроде доходности, которая будет при сохранение темпа роста портфеля к концу года. ВТБ Инвестиции же говорят, что доходность составляет 44%. Причина такой высокой доходности кроется в том, что существенное пополнение портфеля осуществил в сентябре (150к при объёме портфеля на тот момент порядка 370к), по сути прям перед началом хорошего роста многих активов в портфеле.

- Ключевая стратегия выбора активов построена на влияние повышенных цен на газ.

- Чтобы уменьшить зависимость стоимости портфеля от цен на газ и его производных с недавних пор начал формировать позицию по Полиметаллу, ВТБ и Северстали.

( Читать дальше )

Блог им. AndreyTok |Помогите разобраться с движение денежных средств РусАгро

- 29 сентября 2021, 17:43

- |

Из отчёта вижу, что за 2020 год в графе «изменение запасов» записаны жирные -13 280 552 тыс. руб. Вопрос, как определить себестоимость реализации запасов? Очевидно, что себестоимость должны быть значительно ниже полного цикла производства и сбыта продукции.

EBITDA за 2019 год 20 млрд. руб., за 2020 год 32 млрд. руб. Выходит, что если себестоимость реализации готовой продукции со склада низкая, то разница в EBITDA по сути обусловлена реализацией запасов продукции?

п.с. только учусь, за глупые и очевидные вопросы заранее сорян. Очень рассчитываю на ваши ясные и аргументированные ответы.

п.с.с. выходит, что за счёт созданных запасов можно выдать очень «ударный» год и рентабельность увеличить в разы, хорошая схема :).

Блог им. AndreyTok |Распродавать нельзя держать!

- 08 сентября 2021, 11:14

- |

Почти лавинообразно из всех утюгов начали говорить о коррекции, в том числе и уважаемые дяди из Morgan Stanley.

У меня возник вопрос по-этому поводу. Если компания имеет следующие характеристики...

1. В продукции компании потребитель нуждается вне зависимости от дохода. К примеру пищевые продукты (привет Русагро) или отопление в зимние месяцы (привет Газпром) и т.д. (это же не айфон, который можно и не купить, с голоду и холоду умереть можно).

2. Компания не имеет высокой долговой нагрузки.

3. Дивидендная политика строго прописана в Уставе и эмитент ее соблюдает.

Ну и если я изначально не покупал акции с расчетом продать их через пару кварталов… то чего мне париться?

В общем жду ваших грамотных мыслей, почему пора продавать/не продавать :)

p.s. рассуждение вызванное комментариями.

Продавать, чтобы купить по дешевле… по Газпрому 44 процента рост. То есть с меня налог сдерут в 6 процентов из 44. Выходит продавая я должен быть уверен, что смогу купить дешевле минимум процентов на 10-15 от текущей цены (иначе зачем вообще двигать акцию и рисковать). У меня такой уверенности нет совсем :(

Блог им. AndreyTok |Заметки новичка, ч.5. Промежуточные результаты.

- 31 августа 2021, 02:23

- |

1. Прочёл на одном дыхание книгу «Глобальное распределение активов» — Меб Фабер. Посчитал свои варианты портфелей. Было интересно, получил опыт. Но всё же заниматься индексным инвестированием на данный момент не хочу, но на вооружение информацию взял.

2. Оформил налоговый вычет, оказывается если сначала подавать документы на один налоговый вычет, к примеру, «за покупку квартиры», то потом вычет по инвестициям через ВТБ не сделать. Нужно формировать заявку сразу на все вычеты, которые планируете получить за прошедший год. Пришлось немного повозиться, но всё позади и всё получилось как положено.

3. В инвестициях гораздо больше творчества, чем я предполагал и мне это очень нравится! По мере получения новой информации/знаний стратегия будет претерпевать изменения и это естественно.

4. Изменил подход к выбору компаний при этом стержневым принципом остался личный комфорт и спокойствие при владение акциями. Больше внимания стал уделять рассмотрению CAPEX-ам и их использованию в частности. Логика проста, если деньги пущены на повышение объёма производимой/добываемой продукции и история показывает, что эмитент следует инвестиционному плану в соответствии с заявленным графиком, то для меня эта история интересна и дальше разбираюсь с рисками, в первую очередь с долгами («запас надёжности» по Грэму). Второй момент это диверсификация продукции (в частности соотношение в выручке) и рынков сбыта.

( Читать дальше )

Блог им. AndreyTok |Заметки новичка, ч.2

- 26 июня 2021, 14:56

- |

На смарт-лаб почти не захожу ибо вредное это дело. Видимо буду пользоваться сайтом исключительно как местом фиксации своих результатов с периодичностью раз в квартал, либо полугодие и заходить на страницу со статистикой по эмитентам за которую огромное спасибо Тимофею.

Как изменилось моё восприятие инвестиций за последние пол года.

1. Методом проб определил для себя оптимальный (и во многом по психологическому признаку) портфель как по количеству эмитентов, так и по их качеству и из этого следует и допускаемый уровень риска. Да именно так, а не наоборот. Мой опыт показал, что изначально новичок не может дать верный ответ на вопрос «Какой риск вы приемлите и какое отношение прибыль/риск вас устроит?». И вот ещё, сегодня моё мнение таково, что именно найти уровень допустимого риска при котором спокойно будешь заниматься инвестициями самая важная задача для начинающего! Спокойная голова всегда принимает более взвешенные и правильные решения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс