Блог им. AndreyFilippovich |Портфель из ОФЗ с наибольшим ТКД и ежемесячными купонами

- 30 сентября 2025, 13:41

- |

Знаю, что многие тут любят ОФЗ и держат их в своём портфеле.

Ввиду того, что RGBI обновляет локальные минимумы думаю, что самое время сделать таблицу из 6 выпусков ОФЗ с наибольшим ТКД. Распределил выпуски так, чтобы купив эти 6 бумаг можно было получать ежемесячно купоны.

На всякий случай

ТКД — это фактически получаемый купон при покупке облигаций. Он отличается от обычного купона так как купоны платятся от номинала, а цена покупки у нас иная. Ввиду этого купон получаем мы от номинала, а покупаем бумагу дешевле/дороже номинала.

Сам список

1️⃣ ОФЗ-ПД 26245 SU26245RMFS9

Купоны: 12% в апреле и октябре

Цена: 862 рубля

ТКД: 13,92%

2️⃣ ОФЗ-ПД 26247 SU26247RMFS5

Купоны: 12,25% в мае и ноябре

Цена: 859 рублей

ТКД: 14,26%

3️⃣ ОФЗ-ПД 26248 SU26248RMFS3

Купоны: 12,25% в июне и декабре

Цена: 857 рублей

ТКД: 14,28%

4️⃣ ОФЗ-ПД 26233 SU26233RMFS5

Купоны: 6,1% в январе и июле

Цена: 563 рубля

ТКД: 10,83%

5️⃣ ОФЗ-ПД 26240 SU26240RMFS0

Купоны: 7% в феврале и августе

Цена: 595 рублей

ТКД: 11,76%

6️⃣ ОФЗ-ПД 26246 SU26246RMFS7

( Читать дальше )

- комментировать

- 1.5К | ★6

- Комментарии ( 0 )

Блог им. AndreyFilippovich |В моём портфеле сейчас много бумаг с амортизацией

- 13 августа 2025, 15:42

- |

Сейчас находить выгодные предложения на рынке становится всё сложнее. Мы все привыкли к доходностям под 30%+ и сейчас, когда ставка уже 18% очень уж не хочется брать «выгодные» бумаги с YTM по 22-24%

Один из выходов сейчас- это бумаги с наступившей амортизацией.

Более подробно как это работает описывал тут (https://t.me/filippovich_money/1104) и тут (https://t.me/filippovich_money/1105)

Вот часть бумаг с амортизацией из моего портфеля:

1️⃣ ЛТрейд 1P3 RU000A1034X1

YTM у бумаги 26%, но покупал я их на 3% ниже и фактически сейчас имею под 30% доходность.

Важная особенность таких бумаг, что амортизация выплачивается по 100% от номинала, хотя, фактически, бумага стоит сильно меньше. Из-за этого у бумаги сейчас срок до погашения 0,71 года, а дюрация в 2 раза ниже и составляет 0,37 года

2️⃣ АБЗ-1 1Р04 RU000A1065B1

Та же самая ситуация, что и с ЛизингТрейд, сейчас YTM у бумаги 24%, но покупал её я на 1,5% ниже и тогда YTM был в районе 26-27%, что также не плохо. Дюрация тут также сильно короче из более быстрого возврата денег уже сейчас.

( Читать дальше )

Блог им. AndreyFilippovich |Экспериментальному портфелю исполнился месяц

- 28 июля 2025, 11:40

- |

27 июня я начал вести этот портфель, чтобы показать сколько можно зарабатывать спекулируя облигациями

Внёс 100 тысяч рублей на счёт

Сегодня на счету 103 458 рублей. Рост за месяц на 3 458 рублей или же 3,45%. Если в годовых, то получается 41% годовых. Такой результат меня крайне устраивает.

Дальше, конечно, будет тяжелее так как ставку снизили и все доходности на рынке пойдут туда же, но посмотри как что будет идти.

Структура портфеля на данный момент:

Роделен2P1 RU000A107076 15 штук (+3% с момента покупки). Главный претендент на продажу сейчас.

НовТехнБ1 RU000A105DL4 20 штук (+1,52% с момента покупки). В ноябре этого года у них оферта и я пока ещё подержу выпуск. Думаю, что перспектива роста всё ещё хорошая.

ЛТрейд1P3 RU000A1034X1 20 штук (+2,17% с момента покупки). Продолжаю держать так как бумага даже с учётом роста продолжает стоить около 95%, а каждую выплату идёт амортизация по 100% от номинала. Быстрые деньги. Нравится) Продолжаю держать.

ВЕРАТЕК01 RU000A10A0H8 7 штук (+0,45%). Брал совсем недавно. Идея в том, что это ещё не разместившаяся до конца бумага с купоном в 26%. При ставке 18% она стала выглядеть в разы привлекательнее. Если рынок позволит, то докуплю ещё по приемлемой цене.

( Читать дальше )

Блог им. AndreyFilippovich |Мой текущий портфель облигаций

- 09 января 2025, 16:52

- |

Начал год с продажи RU000A101XD8 МаксимаТелеком БО-П01

Брал по 96%, продал по 99%

Вместе с купонами получил более 4,5% прибыли за 2 месяца

В портфеле имею небольшую позицию АПРИ БО-002Р-05 RU000A10A1P9

Купон 30%, до оферты менее года. Болтается +- в районе номинала.

ГТЛК БО-08 RU000A0JWST1

Брал по 95,8% 3 декабря. Сейчас уже 97,8% .

Уже дало 2% на росте стоимости, а в ближайшие пару недель даст ещё +2% и буду продавать по 99%

ФПК Гарант-Инвест БО 002Р-07 RU000A106SK2

Успел скинуть примерно по цене покупки большую часть бумаг. Сейчас осталось совсем чуть-чуть бумаг. По-прежнему думаю, что они исполнят оферту, но уверенности поубавилось)

ЛК Европлан 001P-03 RU000A103KJ8

Брал также 3 декабря по 96,7%

Сейчас бумага стоит 98,62% или же +2% только на росте стоимости за месяц.

МВ ФИНАНС 001Р-04 RU000A106540

Средняя цена покупки 87,27%, сейчас бумага выросла до 93,34 или +7% прибыли.

В исполнении оферты по этому выпуску сомнений нет, поэтому жду, когда этот выпуск даст +15% за пару месяцев и продам до оферты.

( Читать дальше )

Блог им. AndreyFilippovich |Отчёт за 3 квартал 2024 года

- 01 октября 2024, 11:37

- |

Считаю, что более показательным будут отчёты квартальной прибыли, так как на такой дистанции можно хоть какую-то тенденцию проследить.

Начнём с портфеля в тинькофф:

Состояние портфеля на 30.09.2024: 150 520 руб.

В этом портфеле у меня постоянные перетасовки и всевозможные изменения. По итогу он сейчас всё таки остался обычной подушкой безопасности где лежит 101 079 штук ВИМ Ликвидность. Просто лежит и растёт на 70 рублей каждый день)

Делая поквартальные отчёты могу наблюдать за тем как всё менялось в более глобальном формате, чем при ежемесячном отчёте. Очень даже нравится наблюдать за своим ростом во многих направлениях так как смотрю на предыдущие отчёты и вспоминаю что делал 3, 6, 9 месяцев назад на конкретных цифрах.

Портфель в Финам:

Вот тут чёткая стабильность и строгое следование плану.

Состояние портфеля на 31.03.2024: 895 386 руб.

Состояние портфеля на 30.06.2024: 924 740 руб. или 933 облигации

Состояние портфеля на 30.09.2024: 960 733 руб. или 977 облигаций

Портфель вырос на 3,9%

( Читать дальше )

Блог им. AndreyFilippovich |Как обстоят дела прямо сейчас. Мой портфель.

- 17 июня 2024, 19:59

- |

Вот и началась большая серия постов по моей стратегии 🥳

Как-то уже начинал писать серию постов по стратегии, но остановился где-то вначале. Тогда и личные обстоятельства не позволили расписывать уж очень объёмные материалы и некий пересмотр стратегии в целом всё поменял. Даже в процессе написания этой серии моя стратегия претерпела некие изменения.

Выпускаю первый пост, когда уже расписаны все оставшиеся на несколько недель вперёд. Вся серия состоит из 16 постов.

Постарался сформулировать все свои мысли по фондовому рынку, по его участникам. Спойлер: много кому мои мысли не понравятся.

Закончили с предисловием и перейдём к теме поста.

В первоначальном варианте этого поста я тут расписывал акции, которые были у меня в портфеле, но теперь я не владею ни одной в принципе. В будущих постах распишу почему поступил именно так.

Сильно переосмыслил всё, что знал про инвестиции и словно начал весь процесс с нуля.

Прежде всего это касается подушки безопасности. Ранее считал, что моя подушка- это мой портфель, но есть ряд причин по которым это следует разграничивать.

( Читать дальше )

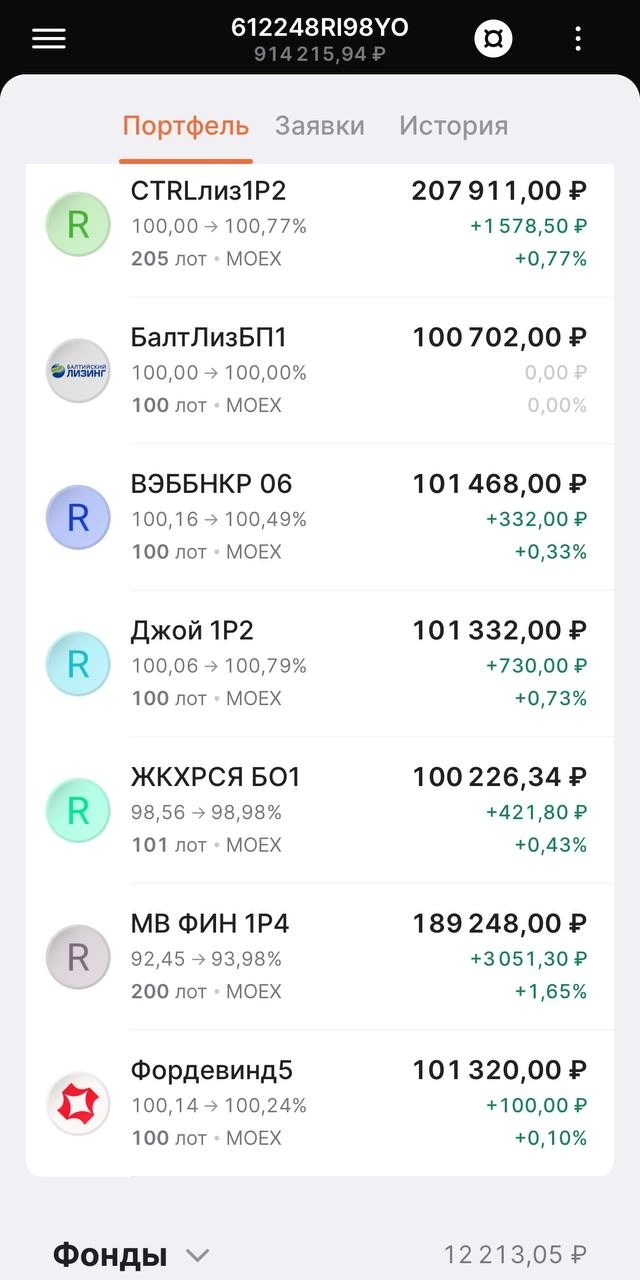

Блог им. AndreyFilippovich |Дилемма и как её решить?

- 06 мая 2024, 15:02

- |

Возникла такая проблема: у меня практически не осталось свободных средств на счёту, а на размещении появился новый интересный выпуск

Выпуск облигаций Арлифт. Особо на нём останавливаться не будем. Тут главное знать, что он даёт 21,5% на первый год или YTM 23,22%

Смотрим на YTM и дюрацию каждого выпуска. Всё просто, чем выше YTM и ниже дюрация, тем лучше (исключения- это выпуски с дюрацией до 30 дней. Там не всегда адекватно считается)

Смотрим выпуски (YTM/дюрация):

Контрол лизинг RU000A1086N2

19,509%/2,44

Балтийский Лизинг RU000A108777

Тут сложнее так как это флоатер, но пока что 18,3% годовых

ВЭББАНКИР RU000A1082K7

22,42%/0,8 года

Джой Мани RU000A108462

Тоже флоатер с доходность 22%

ЖКХ Якутии RU000A100PB0

19,33%/0,24

М.Видео RU000A106540

21,7%/0,91

Фордевинд RU000A108AK6

22,51%/0,859

То есть у меня 7 выпусков и только 3 из них с YTM ниже 20%.

Контрол Лизинг продавать не буду так как это фиксированный купон на несколько лет впереди. Пока что это крайне интересный выпуск.

( Читать дальше )

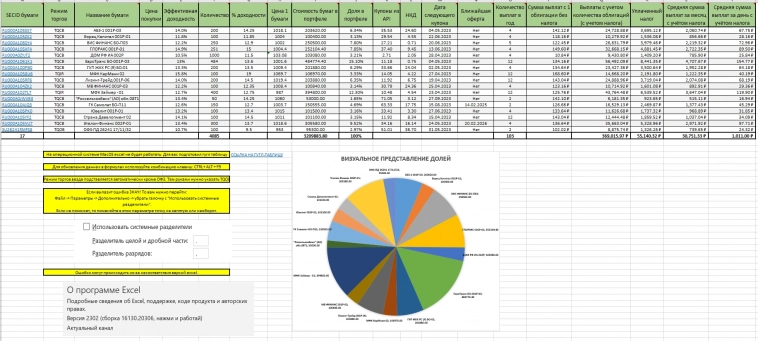

Блог им. AndreyFilippovich |Актуальное состояние моего портфеля

- 12 июня 2023, 15:43

- |

Таблица в некоторых местах показывает не актуальную информацию. На самом деле сумма облигаций примерно на 200-300 тысяч больше.

То там НКД не учтут, то там уже выплаченный купон не указывается и т.д.

( Читать дальше )

Блог им. AndreyFilippovich |Актуальное состояние моего портфеля

- 05 апреля 2023, 18:32

- |

Со следующей недели буду публиковать подробные разборы компаний и причины их нахождения в моём портфеле.

Мой канал в телеграмм, где я публикую больше информации: https://t.me/filippovich_money

Мой профиль в пульсе: www.tinkoff.ru/invest/social/profile/Philippovich/

$RU000A105SX7 $RU000A105ZX2 $RU000A1060Y4 $RU000A105XF4 $RU000A0ZYJT2 $RU000A1061K1 $RU000A100PB0 $RU000A1058U6 $RU000A105RF6 $RU000A102TL7 $RU000A0JWV63 $RU000A104JQ3 $RU000A105YF2

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс