Блог им. Amozov |Сколько удалось заработать на инвестициях? Дивидендная зарплата за 7 месяцев 2023 года

- 02 августа 2023, 09:11

- |

Дивидендной зарплатой считаю любой пассивный доход, создаваемый активными действиями. Активные действия – покупка акций, облигаций, открытие накопительных счетов и так далее, а уже благодаря этим действиям получаю дивиденды, купоны и проценты. Давайте посчитаем, что получилось в июле и за 7 месяцев 2023 года, погнали!

Я нахожусь в стадии накопления капитала, следовательно, все поступающие выплаты реинвестируются обратно в рынок. Несмотря на то, что впереди еще 5 месяцев, на данный момент, я уже почти в два раза увеличил свою дивидендную зарплату относительно 2022 года.

Дивидендные выплаты (Июль 2023)

Начнем с дивидендов – это мой основной источник, так называемой, «дивидендной зарплаты». В отличие от купонов, дивиденды приходят редко, но метко. Майский результат рекордных дивидендов от Сбербанка тяжело будет превзойти, но постараться можно, но каким образом? В декабре нефтяники обычно выплачивают промежуточные дивиденды и если произойдет так, что Роснефть, Татнефть и Лукойл порадуют инвесторов в конце года, то вполне сумма выплат может быть больше сберовской. К тому же, у меня еще есть полгода, чтобы нарастить данные позиции. Но поживем – увидим, как говорится.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

Блог им. Amozov |Дивиденды от Роснефти. Личная доходность и окупаемость вложений.

- 27 июля 2023, 15:08

- |

Сегодня на все брокерские счета и ИИС поступили дивиденды от нефтяной компании Роснефть. На момент закрытия реестра, в моем портфеле было 192 акции. С вашего позволения посчитаю личную доходность этих выплат и насколько приблизилась окупаемость компании относительно вложенных в неё средств. Погнали!

Для чего все это

Я формирую денежный поток из дивидендов и купонов, так называемую «дивидендную зарплату». Для меня важно увеличивать количество поступающих дивидендов в их абсолютном выражении. На данном этапе все поступления реинвестирую, но со временем дивиденды и купоны станут полноценной дополнительной зарплатой, а потом и вовсе основным источником дохода (надеюсь) и вы тоже надейтесь.

Количество акций

( Читать дальше )

Блог им. Amozov |Акции российских компаний с дивидендной доходностью больше 12% в 2024 году!

- 26 июля 2023, 22:07

- |

Смотреть в будущее могут не только лишь все, мало кто может это делать. ©

Но мы с вами попробуем. Пока все обсуждают нынешние дивидендные истории, давайте посмотрим, а какие компании могут щедро «озолотить» инвестора в 2024 году. Покупать акции и их копить, чтобы потом жить на дивиденды – дело хорошее, но на пути к этому, очень бы хотелось получать «плюшки» и желательно приличные. Кто-то тарит металлургов, Газпром, ВТБ боже упаси, в надежде на то, что когда-то они начнут платить, а я тут такой молодец, по дешевке их подбираю. Выбор каждого, вообще у нас тут на рынке каждый суслик агроном и считает, что вот он, точно инвестирует правильно. Вообще, считаю, что если ты не Греф и иже с ним, то инвесторы делятся на два типа:

( Читать дальше )

Блог им. Amozov |Пополнение портфеля и покупки в июле 2023 года. Добавил новый актив.

- 18 июля 2023, 13:56

- |

В июне удалось пополнить портфель на максимальную сумму за все время инвестирования. Планка месячных пополнений, обычно державшаяся на уровне 30-40 тысяч рублей, в этом же месяце пробила потолок 40к и удалось отправить себе в будущее 48 200 рублей.

Что делал, что покупал, о чем размышлял, давайте обо всем по порядку, погнали!

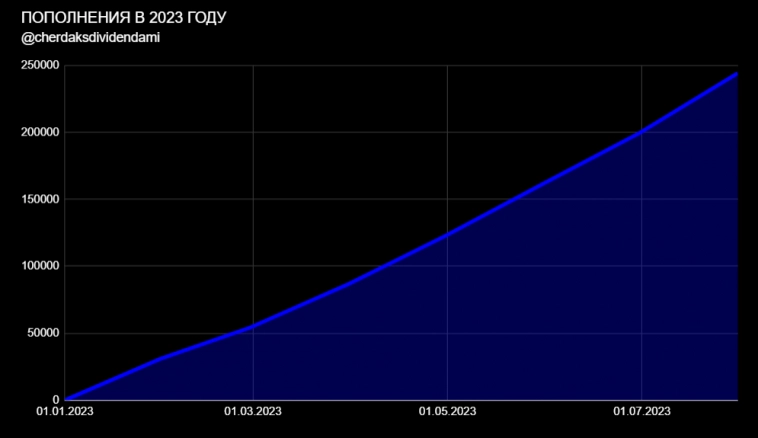

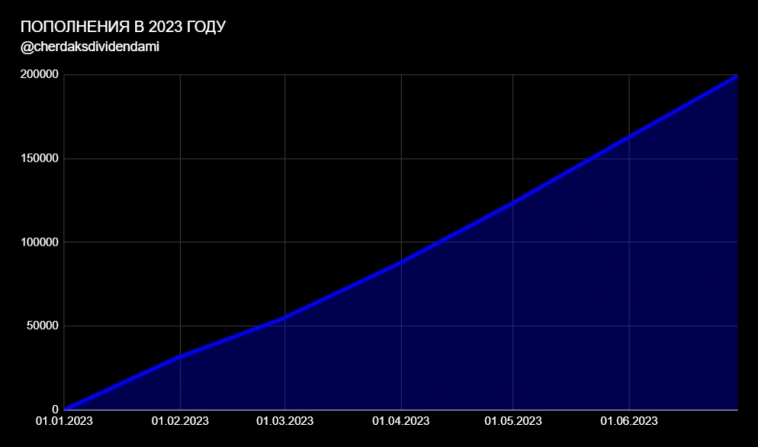

Динамика внесений и пополнений.Цель на 2023 год: проинвестировать 450 000 рублей, из них на 250 000 рублей пополнить ИИС.

Пополнения июня: 48 200 рублей.

Выполнение цели:- 247 500 (руб), 55 из 100 (%) – Общее- 150 500 (руб) 60,2 из 100 (%) – ИИС

Что по покупкам?Ационная часть портфеля. Были докуплены: Сургутнефтегаз-п, Сбербанк-п, Фосагро, НЛМК, ММК, Новатэк. Пару слов об эмитентах. Сургутнефтегаз показал хороший отчет, кубышка в целости и сохранности. Поговаривают о каких-то сумасшедших дивидендах в следующем году. Сбербанк зарабатывает как не в себя и останавливаться не собирается. Фосагро, одна из тех компаний, которая меньше всего подвержена различного рода санкциям и имеет продукцию, у которой высокий спрос. У металлургов, судя по новостям, дела приходят в норму, бизнес оправился от шоковых событий 2022 года. С Новатэком все в порядке, ждем Арктик СПГ-2.

( Читать дальше )

Блог им. Amozov |Лучшие компании, которые заплатят дивиденды во второй половине 2023 года

- 15 июля 2023, 11:46

- |

Летний дивидендный сезон продолжается, но постепенно подходит к своему логическому завершению. Остались такие истории как Татнефть, Роснефть, недавно выплатил МТС, на этом сезон закончится и наступит межсезонье. Паузы нужны, чтобы мы с вами не успевали перенасытиться, но все-таки получение дивидендов – прекрасное удовольствие, а вдобавок к этому, на нашем рынке есть прекрасные компании, которые сами по себе замечательные, так еще и порадуют инвесторов выплатами дивидендов во второй половине 2023 года. Что это за компании, давайте смотреть, погнали!

Распределение по местам бессмысленно, так как каждый из вас, по тем или иным причинам, может поставить на первое место любую из ниже представленных компаний, Так что пойдем просто по алфавитному порядку.

1. Лукойл

Ближайшие дивиденды: 347.7 руб.

Дивидендная доходность: 6.4%.

Дата закрытия реестра: 21.12.2023 (прогноз).

Индекс DSI - 1 (дивиденды по акции повышались 7 лет подряд, вероятность выплат и их повышения в дальнейшем высокая).

( Читать дальше )

Блог им. Amozov |Портфель из дивидендных акций РФ. Июль 2023. Структура и обзор.

- 14 июля 2023, 09:31

- |

Вот уже пятый месяц, подписчики моего канала, методом ежемесячного голосования формируют портфель дивидендных акций российского фондового рынка, при чем весьма успешно, хочу заметить. На этот раз в голосовании победила компания Новатэк.

Переходим к обзору, но сначала не забудьте подписаться на мой телеграм-канал, где я рассказываю об инвестициях, финансах и дивидендах. Погнали!

О компанииНОВАТЭК — крупнейший независимый производитель природного газа в России. Занимается добычей, переработкой и реализацией природного газа. Ключевые активы компании находятся в Ямало-Ненецком автономном округе — кладовой природного газа, на которую приходится 80% российской добычи и 15% мировых запасов природного газа.

Газ продается не только на внутреннем рынке, но и идет на экспорт в виде СПГ. Компания владеет Ямал СПГ — крупнейшим в России заводом по производству сжиженного газа с объемом добычи 19,6 млн тонн газа в год. Арктик СПГ-2 — второй флагманский проект компании с общим размером капитальных вложений $21,3 млрд. Также планируется строительство нескольких новых заводов.

( Читать дальше )

Блог им. Amozov |Народный дивидендный портфель. Голосование июля 2023 года

- 13 июля 2023, 08:55

- |

Незаметно пролетело половина июля, а за ним и половина лета. Лето – время отдыха и отпусков, но только не у инвесторов, которые трудятся не покладая рук и котлетят во всё, что только можно. Пришло время вам снова выбрать понравившуюся компанию из 5 вариантов, которая благополучно отправится в народный дивидендный портфель.

Как все проходит?

За основу взят индекс дивидендных акций (IRDIVTR) от управляющей компании «Доход». После мартовской ребалансировки, на сегодняшний день в состав индекса входит 21 компания. Исключаются из голосования акции компаний Транснефти-п и Норильского Никеля из-за дороговизны стоимости 1 лота. Также не участвуют Сургутнефтегаз и Татнефть, так как в индексе представлены и их привилегированные акции. Генератор случайных чисел в диапазоне от 1 до 17, определяет 5 компаний, которые участвуют в голосовании. На покупку выделяется 5 000 рублей и покупается максимально возможное количество лотов.

Народный портфель VS Индекс IRDIVTR

С момента старта «Народного портфеля» 30 января 2023 года на сегодняшний день 13 июля 2023 года, индекс полной доходности IRDIVTR вырос с 97,48 до 135,29 пунктов (рост 38,7%). За тот же период портфель вырос на 11,91%.

( Читать дальше )

Блог им. Amozov |Дивидендная зарплата за июнь и шесть месяцев 2023 года!

- 06 июля 2023, 11:18

- |

Дивидендной зарплатой считаю любой пассивный доход, создаваемый активными действиями. Активные действия – покупка акций, облигаций, открытие накопительных счетов и так далее, а уже благодаря этим действиям получаю дивиденды, купоны и проценты. Ну что, погнали!

Я нахожусь в стадии накопления капитала, следовательно, все поступающие выплаты реинвестируются обратно в рынок. Реинвестирование происходит следующим образом. Дивиденды и купоны поступают на брокерские счета и там ждут своего часа, когда к ним на помощь придут основные месячные суммы для пополнений и проценты, набежавшие по накопительным счетам

Дивидендные выплаты (Июнь 2023)

Начнем с дивидендов – это мой основной источник, так называемой, «дивидендной зарплаты». В отличие от купонов, дивиденды приходят редко, но метко. Майский результат рекордных дивидендов от Сбербанка тяжело будет превзойти, но постараться можно, но каким образом? В декабре нефтяники обычно выплачивают промежуточные дивиденды и если произойдет так, что Роснефть, Татнефть и Лукойл порадуют инвесторов в конце года, то вполне сумма выплат может быть больше сберовской. К тому же, у меня еще есть полгода, чтобы нарастить данные позиции. Но поживем, увидим, как говорится.

( Читать дальше )

Блог им. Amozov |Компании из моего портфеля, которые выплатят дивиденды во второй половине 2023 года

- 03 июля 2023, 16:12

- |

Дивидендный сезон все? А вот и нет. Компании продолжают радовать инвесторов дивидендными выплатами. Например, те же Татнефть и Роснефть еще не выплатили финальные дивиденды за 2022 год, ждем их получения в июле месяце. А там уже на подходе выплаты за первые кварталы и первое полугодие 2023 года. Обо всем по порядку. Погнали!

Моя цель – формирование «дивидендной зарплаты». Сюда входят купончики по облигациям, дивиденды от акций, доход от коммерческой недвижимости, краудлендинга и так далее. Самые жирные месяцы в плане дивидендов, конечно же, с мая по август. В этот период выплачиваются самые большие суммы. Так что в летний период за дивидендную зарплату переживать не стоит. Если в вашем портфеле много акций, свои дивиденды вы получите, если у вас нет втб на всю котлету, надеюсь таких нет!) Самые «худые» месяцы в плане дивидендов — это февраль, март, апрель и сентябрь, октябрь, ноябрь. Да, в эти месяцы есть компании, которые выплачивают промежуточные дивиденды или квартальные, как это было с металлургами, но все же не айс.

( Читать дальше )

Блог им. Amozov |Пополнение портфеля и покупки дивидендных акций. Июнь 2023

- 26 июня 2023, 13:02

- |

В этом месяце покупки совершались три раза. Продаж никаких не было. Вообще, это можно считать рекордом, точнее антирекордом. Дело в том, что июнь стал самым неактивным месяцем по сделкам. Обычно, каждую неделю я точно что-то покупал, в меньшей степени продавал, а чаще всего, что и на неделе по несколько раз совершались сделки. Но, время идёт, всё меняется. Ещё бы пореже заходить в приложение к брокеру, но любопытство берёт верх, пока.

Что по покупкам?

14 июня после голосования моих подписчиков, в Народный портфель отправилась компания Фосагро — 1 акция.

15 июня пришли дивиденды от Лукойла. Основная их часть пришла на дивидендный БС (символично, ха)

Приобрёл:

Лукойл — 1 акция.

Сбербанк-п — 10 акций.

19 июня пополнил свой ИИС на 30 000 рублей и совершил основной закуп июня. Куплены:

Новатэк — 8 акций

Газпром — 30 акций

Лукойл — 1 акция

Сбербанк-п — 30 акций

Роснефть — 1 акция

Татнефть-п — 2 акции

P.S.Ожидал, что рынок откроется падением, но пока все спокойно, небольшая часть облигаций, которая есть в моем портфеле, остается, возможно даже, что в июле придется еще их прикупить)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс