Блог компании Иволга Капитал | На большом -B+оздушном шаре. О легком отличии справедливых и реальных доходностей ВДО

- 22 сентября 2023, 07:28

- |

Поводом к посту послужила вчерашнее сообщение в нашем же канале. Точнее, реакция на него. Сообщение касалось холдинга Goldman Group (кредитный рейтинг отозван, текущий облигационный долг ~1,4 млрд р.), у трех компаний которого ФНС заблокировала счета. Реакция облигационного рынка была от сдержанной до нулевой, бумаги компаний холдинга продолжили торговаться вблизи номинала.

Облигационный рынок часто не восприимчив к рискам до их реализации. И отражение, а, может, причина этого в формировании его ценообразования и доходностей.

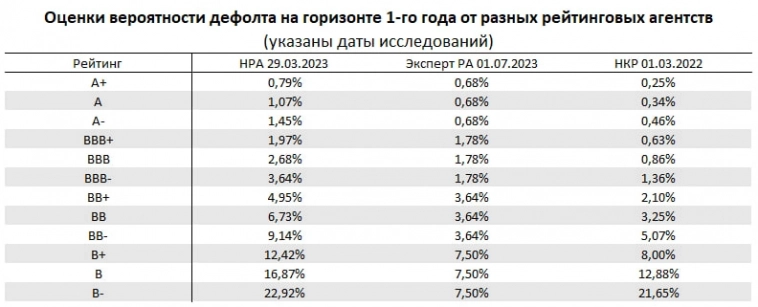

Мы взяли оценки вероятности дефолта облигации в зависимости от ее кредитного рейтинга. Оценки от 3-х рейтинговых агентств. Они отличаются в цифрах, но закономерность дают общую: ниже рейтинг – выше вероятность дефолта.

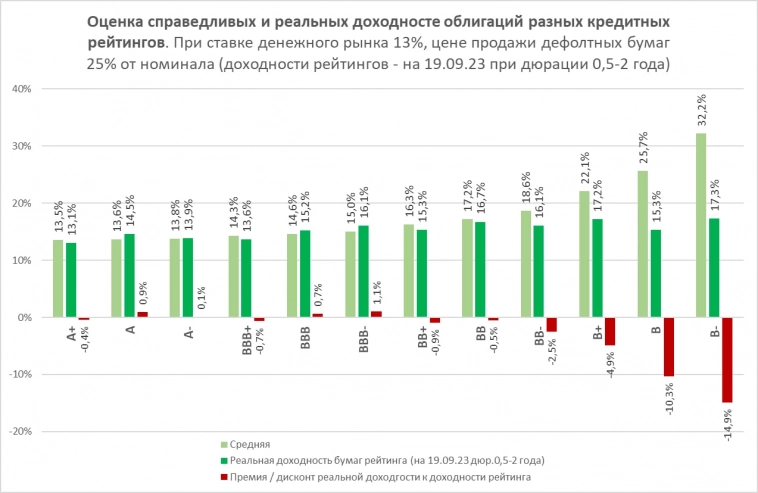

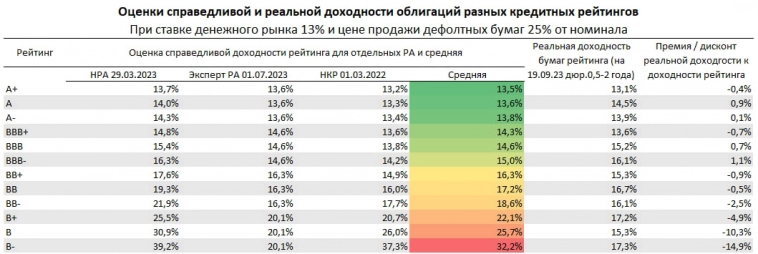

Посчитали на основании дефолтных вероятностей справедливые доходности для этих рейтингов. Исходили из того, что деньги сейчас стоят 13% годовых (без риска), а при дефолте облигацию все-таки можно продать за 25% от номинала.

Далее, на свои умозрительные справедливые доходности наложили реальные средние доходности облигаций для данных рейтингов (на 19 сентября, брали бумаги с дюрацией от 0,5 до 2 лет).

Справедливая доходность последовательно росла от 13,5% для рейтинга А+ до 32% для рейтинга B-. Но не реальная. Реальные цифры доходностей для рейтингов уровня BBB и уровня B оказались почти одинаковыми, около 16%, и весьма скромно отличались от исходных 13,1% для рейтинга A+.

Концентрат неэффективности / несправедливости / опасности собран в рейтинговом сегменте B. Инвесторы склонны покупать бумаги даже с незначительной премией к некой среднерыночной величине, игнорируя потенциальный риск. Ему покажешь медный грош, и делай с ним, что хошь.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайттеги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Поэтому хомячат что дают.