SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy

Рэй Далио: очень коротко, что было в ХХв. после увеличений денежной массы в США

- 23 июля 2020, 14:16

- |

Коллеги,

из цикла статей «свежих» Рэя Далио сделал для ВАС 2 слайда.

из цикла статей «свежих» Рэя Далио сделал для ВАС 2 слайда.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

АДРЕС В ТЕЛЕГРАМ @OlegTrading

https://m.youtube.com/c/путешествияитрейдингсОлегомДубинским

Желаю Вам Здоровья и Успеха.

С уважением,

всем — бобра.

Олег.

6.8К |

Читайте на SMART-LAB:

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

Цены на алюминий вернулись на максимумы почти за четыре года

Котировки алюминия на Лондонской бирже металлов (LME) на короткое время поднимались до $3544 за тонну, что соответствует пиковым значениям почти за...

14:55

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

"

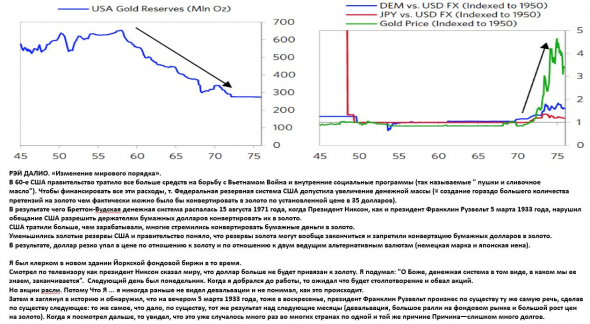

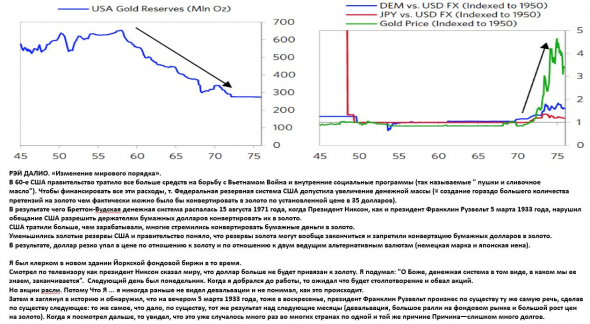

В воскресенье 15 августа 1971 года президент США Ричард Никсон, выступая по телевидению, объявил о полной отмене золотого обеспечения доллара, что буквально обвалило курс национальной валюты. Поскольку до этого официальные власти обещали не допустить девальвации, я слушал его выступление с огромным удивлением. Вместо того чтобы обратить внимание на фундаментальные проблемы, Никсон продолжал прежнюю риторику и винил во всем спекулянтов. Его формулировки, казалось, говорили, что он будет всеми силами поддерживать доллар, но действия были прямо противоположны. Допустить свободное колебание валют, как это сделал Никсон, а затем позволить доллару камнем пойти на дно – мне это казалось огромной ложью. За несколько прошедших десятилетий я неоднократно наблюдал, как политики выступали с похожими уверениями прямо накануне девальвации, так что я научился им не доверять. Чем активнее они убеждают общество, что ничего страшного не происходит, тем отчаяннее, скорее всего, положение и тем выше вероятность девальвации.

Слушая речь Никсона, я пытался понять, чем все это может обернуться. Деньги в их привычном понимании – билет на получение золота – больше не существовали. Ничего хорошего это не сулило. Для меня было очевидно, что эра надежд, которую олицетворял собой Кеннеди, закончилась.

В понедельник утром я вошел в двери Нью-Йоркской фондовой биржи, ожидая, что там творится жуткая суета. Но суета была привычной, повседневной и происходило то, чего я никак не ожидал: вместо падения рынок вырос на 4 %, что было значительным суточным приростом.

Остаток лета я провел в попытках осмыслить случившееся, изучая предыдущие случаи девальвации валюты. Я узнал, что точно такие же ситуации – обесценивание валюты после потери ее привязки к золоту, а также реакция фондового рынка в виде роста – происходили и раньше и что причинно-следственные связи делали такой ход событий неизбежным. Моя неспособность это предвидеть объяснялась тем, что я никогда не сталкивался с подобным, хотя это случалось много раз до меня."

Заслуживает внимания его «Государство и деньги» (What Has Government Done to Our Money).

И последние обзоры на goldenfront.ru

Инфляции ведь не происходит, а тем более девальвации. Ставки понижаются, нефть падает. Чет не похоже на описание Далио 70-х. Скорее США грозит дефляция.

Был ли кто из системных экономистов, кто предсказал подобное увеличение денежной массы и при этом такой рост фондового рынка?