Блог компании Иволга Капитал | Средняя доходность размещения юаней – 17,5% годовых (после санкций против МосБиржи). Добавьте сюда рост юаня к рублю

- 08 ноября 2024, 07:05

- |

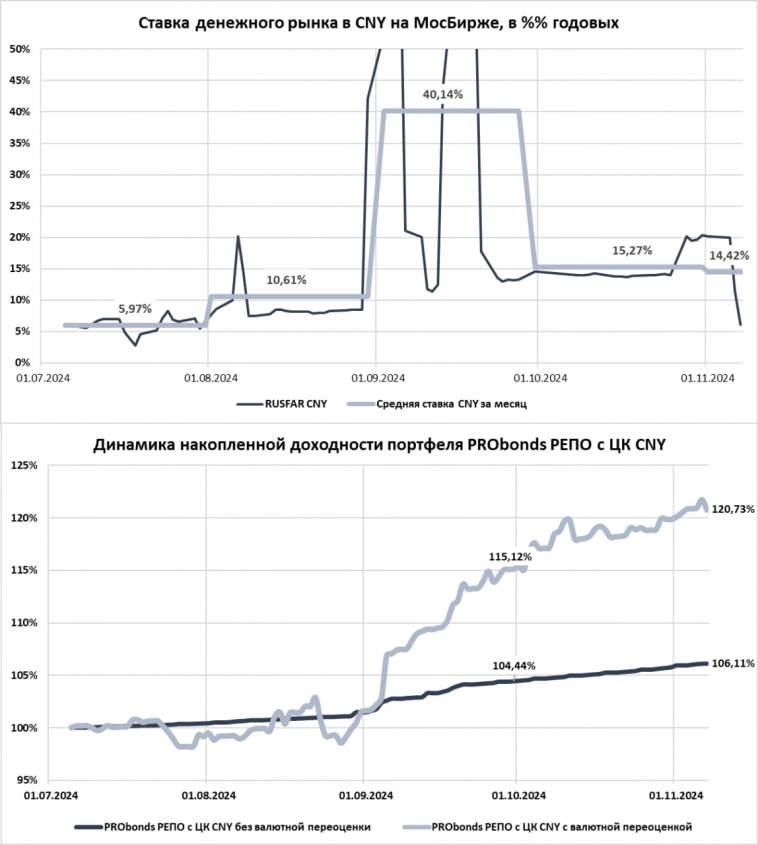

На нижнем из приведенных графиков – история вложений в юань на денежном рынке Московской биржи. Мы отсчитали ее с июля, первого месяца после санкций на организованный российский валютный рынок. И облекли в формат публичного портфеля (помимо портфелей рублевого денежного рынка, акций и ВДО).

Россия только рублем не обойдется. Полноценного хождения доллара и евро больше нет. Юань, какое бы место он ни занимал в российских расчетах и глобальной финансовой системе – наиболее цивилизованный инструмент валютных вложений. Т. е. защиты от рублевой девальвации. Как нам представляется.

А • насчет девальвации мы беспокоимся и думаем.

• Идея портфеля РЕПО с ЦК CNY проста. Покупка юаней на Московской бирже, размещение их в юаневом РЕПО с ЦК там же. Примерные дневные ставки размещения приведены на верхнем графике. Поскольку они очень волатильны (за основу берем индекс (RUSFAR CNY), мы посчитали среднюю для каждого месяца.

• Ликвидность вложений – мгновенная. Деньги блокируются на ночь, в течение дня они полностью доступны, для выхода из юаней, для вывода рублей или юаней с биржи.

И в юанях, и особенно в пересчете на рубли за 4 месяца сложилась весьма привлекательная картинка (как нам кажется). • Полученные за эти месяцы 6,1% в юанях соответствуют средней юаневой ставке 17,5%. На данный момент мы не вычитали комиссии. Если вычесть, это около 0,5% от активов в год, получим ~17% годовых.

И пусть прошлое не гарантирует сравнимого будущего. Для страны с огромным внешнеторговым оборотом хотя бы одна внешняя валюта – почти безусловная данность. В нашей логике, • распространение и юаневых вложений, и операций РЕПО с ЦК в юанях – тренд на вырост. Отечественная бюджетная политика, вероятно, будет подталкивать его вверх.

• Вспомним и про урегулирования валютного риска. 12 июня Минфин США фактически заблокировал биржевые операции с долларами и опосредованно с евро. Банку России и МосБирже понадобилось всего несколько дней, чтобы вернуть держателям валюты на брокерских счетах ее рублевый эквивалент. С юанем и сама блокировка операций кажется невероятной. Но, мало ли что, пример решения проблемы существует.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Такая доходность юаней вызвана

— совершенно необъяснимым решением ЦБ уравнять ставки РЕПО по рублям и юаням для банков

— закрытостью нашего рынка настолько что даже ни один банк из дружественной страны не пошел сюда хотя в Китае любой банк может занять под 3,5% несколько сотен миллиардов юаней и разместить здесь но увы, бояться

Полагаю эту уравниловку ЦБ в ближайшем будущем отменит так как иначе для экспортных компаний не будет возможности занимать в РФ в валюте.

Андрей Х., Не уверен в наличии такой прямой связи.

Я вообще полагаю что девальвация рубля неизбежна и чем дольше ее ЦБ оттягивает (рынок то игрушечный) тем сильнее затем будет эта девальвация вопрос только в сценарии ее проведения.

А высокую ставку РЕПО ЦБ скорее всего пересмотрит и вернется к старым 4,5-7,5% высокой ставкой они просто ударили по рукам банков которые принимают на себя валютный риск занимая дешево в юанях и кредитуя в рублях или в тех же юанях всех подряд.

CNYM уже начал откачивать ликвидность из LQDT.

+2 млрд за несколько рабочих дней в СЧА.