Блог им. ugfx |Дефицит бюджета 4 трлн руб.за апрель

- 31 мая 2024, 09:23

- |

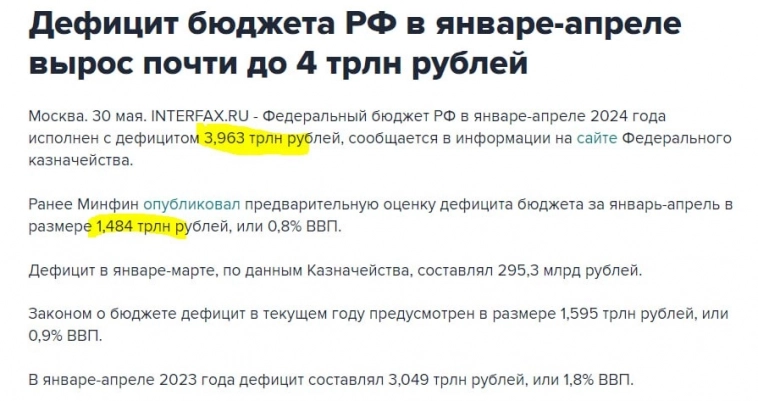

Вышла новость про дефицит бюджета 4 трлн руб.за апрель. Все-таки наверно нужно написать… Суть данного «дефицита» в том, что Росказна считает данные на первое число каждого месяца (в данном случае на 1 мая). В связи с майскими выходными налоги в бюджет были перечислены 2 мая, поэтому, конечно, никакого дефицита в 4 трлн руб. там нет, а есть ~1.5 трлн и календарный эффект.

Такие же эффекты в этот раз есть: в денежной массе, рост которой завышен… в депозитах компаний, которые фиксируются в статистике на 1 число месяца.

ДОП.: Также будут искажены данные за май, но уже в обратную сторону по бюджету, депозитам, денежной массе.

@truecon

- комментировать

- Комментарии ( 6 )

Блог им. ugfx |Бюджет разогнался: расходы в апреле обогнали доходы

- 13 мая 2024, 15:31

- |

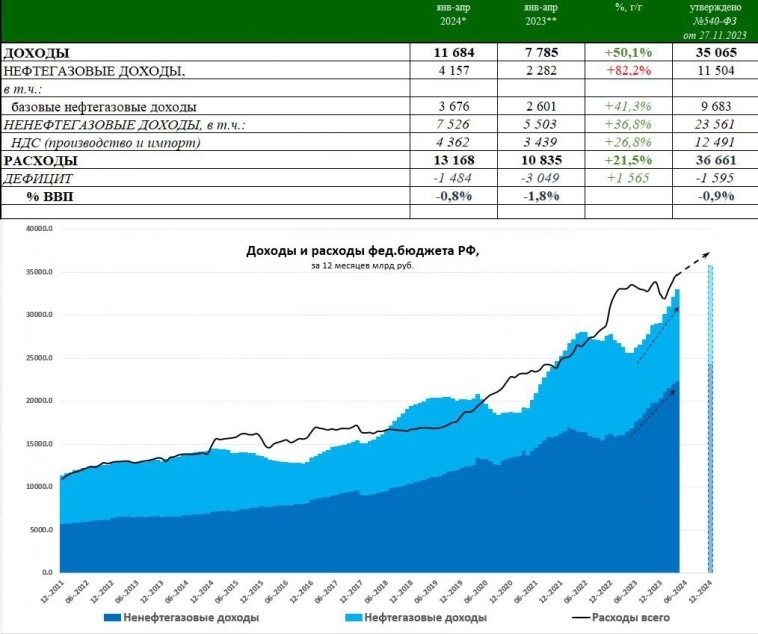

Хотя доходы федерального бюджета в апреле были неплохими, рост очередной рост авансов сильно взвинтил расходы.

✔️Доходы в апреле составили 2.96 трлн руб. и выросли на 40.8% г/г, за первые 4 месяца года доходы составили 11.7 трлн руб. (50.1% г/г), из них:

🔸Нефтегазовые доходы в апреле 1.23 трлн руб. (+89.8% г/г), в сумме за 4 месяца 4.16 трлн руб. (82.2% г/г).

🔸Ненефтегазовые доходы в апреле составили 1.74 трлн руб. – здесь рост резко замедлился до 18.9% г/г, но в целом за 4 месяца они составили 7.53 трлн руб. (36.8% г/г)

✔️Расходы в апреле взлетели до 3.84 трлн руб., рост ускорился до 25.1% г/г, в целом за 4 месяца года расходы составили 13.17 трлн руб. и выросли на 21.5% г/г.

Минфин указывает:

«Несколько более ускоренное финансирование расходов в феврале-апреле 2024 года в том числе связано с оперативным заключением контрактов и авансированием финансирования по отдельным контрактуемым расходам»

Объективно, авансирование в этот раз похоже идет опережающими темпами, по крайней мере текущие расходы вытянули на ~35% ожидаемых годовых расходов бюджета (37.

( Читать дальше )

Блог им. ugfx |Вышло достаточно большое интервью министра финансов А.Силуанова, что интересного:

- 12 апреля 2024, 09:06

- |

✔️Про авансирование: больше 30% требует обоснования, т.е. по сравнению с 2023 годом немного ужесточили. 6-7% расходов перераспределились с декабря на начало года.

✔️Про доходы: +2.7 трлн за счет цен на нефть ($71 за баррель), курса (90 руб./долл.) и изменений налогового законодательства (переход на НДД и пр.)… +3.2 трлн ненефтегазовые из которых существенная часть экспортные пошлины и возврат налогового кредита по страховым взносам.

✔️Про расходы связанные с реализацией послания Президента: сумма превышающая 1 трлн руб. ежегодно (близко к ожидаемому 1-1.5 трлн руб. в год, около 0.5-0.7% ожидаемого ВВП).

✔️ Про налоги: пока без комментариев, но есть предложения по НДФЛ и налогам на бизнес.

✔️Про бюджетное правило: $60 — достаточно пограничный уровень, Минфин предложения по ослаблению не поддерживает.

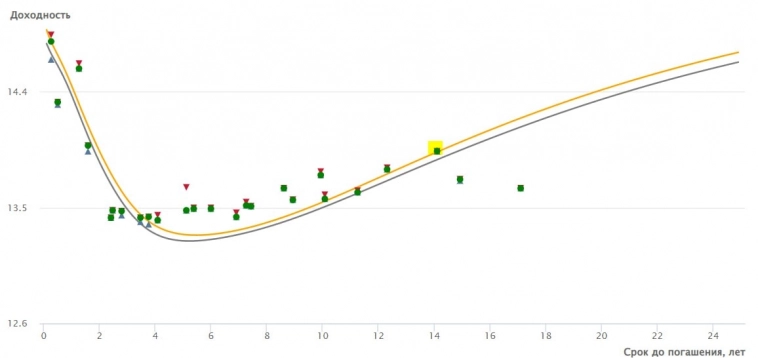

✔️Про долг: расходы по обслуживанию долга от общего уровня доходов в 2024 году увеличиваются до 6,5%, а в 2026 году — могут вырасти до 9,7%… рынок неликвидный, ставки высокие.

( Читать дальше )

Блог им. ugfx |Что не так с рублем ...

- 14 августа 2023, 12:06

- |

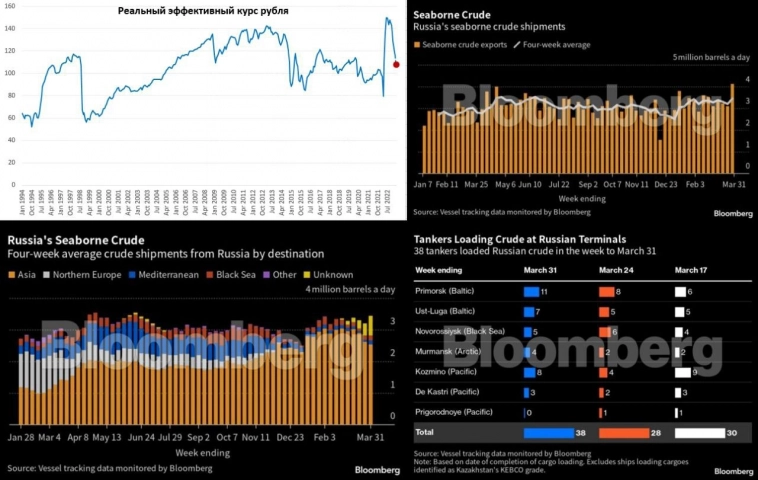

Банк России продолжает считать, что основной причиной ослабления рубля является ухудшение торгового баланса/текущего счета. Честно говоря, не могу с этим согласиться, хотя ухудшение здесь присутствует, но как-то значимо импорт товаров в последнее время (апрель-июль) не меняется (~$25 млрд). Экспорт товаров – тоже достаточно устойчив (~$33 млрд). А курс улетел с 78 руб./долл. до 99 руб./долл. Конечно, здесь можно что-то списать на импорт услуг, где баланс ухудшился до $3.5-4 млрд в месяц, но во-первых, этого недостаточно, чтобы обосновать такое ослабление, во-вторых частично импорт услуг может быть одним из каналов вывода капитала (как это было в Китае).

Я уже писал, о том, что одной из значимых причин стало изменение структуры расчетов, при которой все положительное сальдо внешней торговли формируется в рублях, в июле даже больше – сальдо торговли в валюте стало отрицательным (-$0.1 млрд). Т.е. по сути чистого притока валюты от торговли на рынок нет, а рублевое сальдо лишь отражение оттока капитала (иначе рубли наружу попасть просто не могут).

( Читать дальше )

Блог им. ugfx |Пара слов про федбюджет РФ

- 09 июня 2023, 09:35

- |

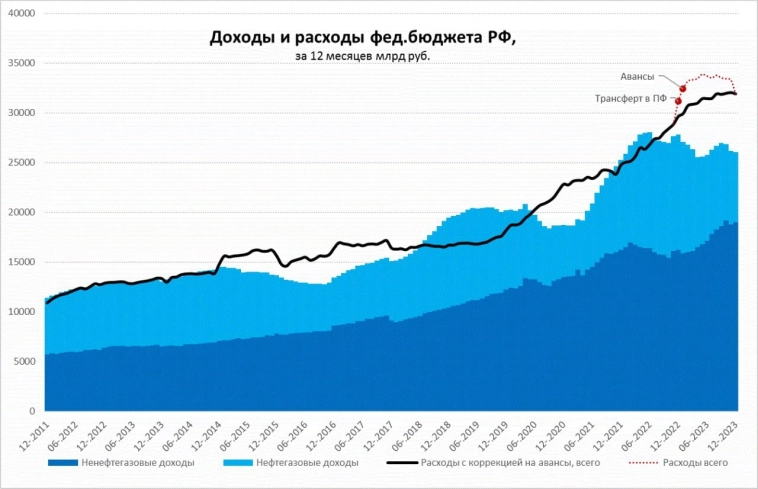

Минфин опубликовал данные по бюджету за май, после чего было много немного оценок вроде дефицита в 7-9 трлн по итогам года.

Доходы за месяц составили 2.04 трлн руб. — это близко к доходам за май прошлого года (+1.3% г/г) и на 11% выше уровня мая 2021 года.

✔️ Нефтегазовые доходы составили 571 млрд руб. – они были ни 34.5% ниже уровня мая 2022 года и на 7.5% ниже уровня мая 2021 года. Эти доходы формировались при средней «бюджетной цене» на нефть в $51.5 за баррель. Учитывая квартальный НДД в июне при такой цене НГ-доходы составят 3.5 трлн руб. на первое полугодие и за второе полугодие они будут не ниже. Т.е. даже по нижней границе мы говорим о НГД >7 трлн руб.

✔️ Ненефтегазовые доходы показывают позитивную динамику, зафиксировав рост до 1.465 трлн руб. (+28.8% к маю 2022 года и 20.5% к маю 2021 года). 2022 год не очень релевантный для сравнения из-за большого количества разных льгот (только налоговый кредит по соцвзносам составлял около 0.8 трлн руб. за 2-3 кварталы). Сравнивая с 2021 годом мы увидим, что текущий темп роста ненефтегазовых доходов в принципе догоняет рост номинального ВВП. Майская динамика как раз указывает на рост ненефтегазовых доходов по итогам года до ~19 трлн руб. Т.е. нижняя граница по доходам на текущий год 26 трлн руб.

( Читать дальше )

Блог им. ugfx |Письма Йеллен...

- 16 мая 2023, 09:45

- |

Дорогой Кевин, пишет тебе Джаннет, моя неразделенная любовь может привести к дефолту наших отношений … )

Йеллен: «хотя невозможно с уверенностью предсказать точную дату, когда Казначейство не сможет оплатить все счета правительства, я буду продолжать информировать … Казначейство, вероятно, больше не сможет выполнять все обязательства правительства… к началу июня, возможно, к 1 июня.» … «Фактическая дата, когда Казначейство исчерпает чрезвычайные меры, может быть на несколько дней или недель позже, чем эти оценки».

Sincerely,

Janet L. Yellen

На счетах Минфина оставалось $140 млрд и впереди были ежемесячные налоги, которые поступают на счета Минфина в середине месяца, а также $80-100 млрд «чрезвычайных мер», которые за последнюю неделю, Минфин (судя по объему средств на счетах GAS) не использовал. При этом, Минфин уже профинаесировал большую часть майского дефицита.

Встреча по обсуждению потолка состоится сегодня в 22:00 мск, перед встречей Белый дом и Конгресс указали, что позиции не сблизились. Продолжаем наблюдать за этим шоу …

( Читать дальше )

Блог им. ugfx |Повышать уже страшновато, понижать не дадут Итоги заседания ФРС

- 04 мая 2023, 10:43

- |

«В свете этих неопределенных встречных ветров… будем принимать решение от встречи к встрече, основываясь на совокупности поступающих данных». (Пауэлл)

Выступление главы ФРС после заседания по ставкам – спектакль в стиле «ну я не знаю...», хотя все дежурные фразы произнесены… повышать уже страшновато, понижать не дадут инфляция и все еще горячий рынок труда, но это ясно и из пресс-релиза. Если рынок труда и инфляция ускорятся – ФРС может снова повысить, но базовый сценарий пауза на 1-2 заседания.

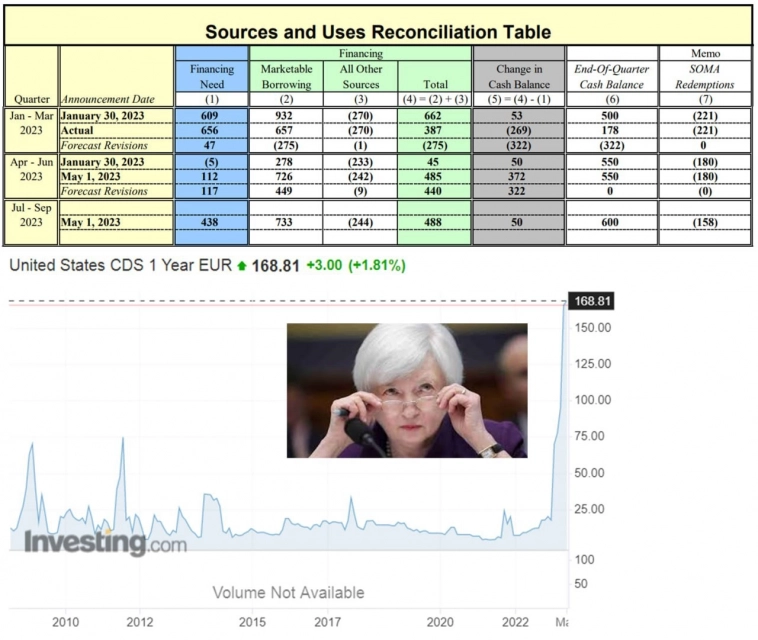

Интереснее ситуация вокруг бюджета, Минфин США (после того как Йеллен написала очередное письмо о том, что деньги скоро закончатся), опубликовал планы на 2 и 3 кварталы. План, конечно, виртуальный, в условиях потолка госдолга, но он позволяет увидеть, как ведомство оценивает свои потребности в финансировании.

Минфин США хочет занять $726 за 2 квартал и еще $733 млрд за третий квартал, хотя на финансирование дефицита, бюджета по их оценке, нужно во втором квартале лишь $112 млрд, еще $242 млрд нужно на прочие финансовые операции (различные кредиты и операции с внутригосударственным долгом) и еще $372 млрд Йеллен хотела бы сложить в кэш, доведя его объем до $550 млрд.

( Читать дальше )

Блог им. ugfx |США: торг за лимит

- 20 апреля 2023, 09:44

- |

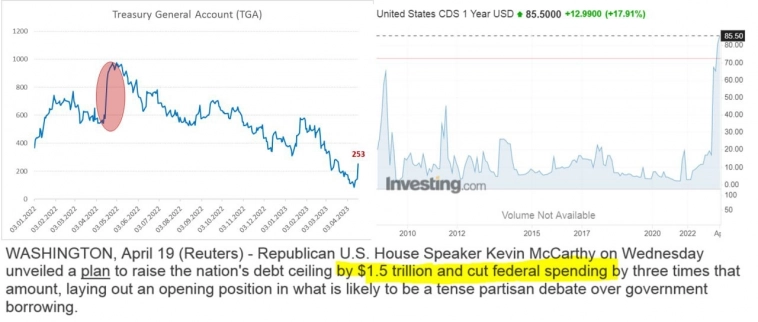

По мере того, как у Минфина США заканчиваются деньги, а апрельские налоги пока не дают надежд на большой профицит бюджета, политики зашевелились. Республиканцы в Палате представителей Конгресса готовы повысить лимит госдолга на $1.5 трлн, либо в пределах этой суммы до конца марта 2024 года. Но с условием сокращения расходов бюджета по чувствительным для демократов темам, что практически без сомнений приведет к тому, что демократы «завернут» проект в Сенате, даже, если республиканцы смогут протащить его через Палату. Сами демократы уже заявили, что потолок должен быть повышен без каких-либо условий, но политическая возня началась.

Сколько времени осталось у Байдена и Йеллен... на 18 апреля кэша на счетах Казначейства было $252.6 млрд, что на $75 млрд больше, чем было на конец марта. Ситуация хуже, чем в 2022 году, когда к 18 апреля удалось нарастить кэш на ~$190 относительно марта, т.е. пока Йеллен идет скорее ближе к нижней границе ожиданий $150-200 млрд профицита в апреле.

( Читать дальше )

Блог им. ugfx |Не тенденция, а волатильность

- 04 апреля 2023, 15:17

- |

Рубль потихоньку забрался к 80 руб./дол., сразу появились немного истеричные нотки в комментариях. Потянулся рубль вверх на достаточно низких объемах, после завершения налогового периода. Хотя продажи экспортеров нынче достаточно скромные – Минфин опубликовал оценку «налоговых» цен на нефть марки Urals на уровне $47.9 за баррель, фактические цены продажи, конечно, выше, но экспортерам нет резона продавать больше валюты, чем им нужно. Тем более, что они достаточно много инвестируют в последние месяцы в перенастройку логистики, сотни невидимых танкеров уже бороздят мировые океаны. Здесь надо сказать, что Индия и Китай в начале года покупали российскую нефть (по таможенной статистике) по цене около $74 за баррель.

На самом деле фактический приток валюты на рынок же чуть больше, чем эти цены, т.к. Минфин продает в рамках бюджетного правила $1.5-2 млрд в месяц (равно ценно добавке ~$6-8 за баррель).

При этом, сальдо текущего счета около $6 млрд — несколько миллиардов в месяц может уходить на зарубежные счета населения (частично импорт) и выкуп ценных бумаг (например, еврооблигаций).

( Читать дальше )

Блог им. ugfx |"Расходы и доходы по бюджету России: почему мы должны ждать первые дни марта от Минфина?"

- 21 февраля 2023, 09:34

- |

Сегодня много раз спросили про забавную картинку бюджета на 16 февраля:

— доходы 0.95 трлн руб.

— расходы 4.92 трлн руб.

— дефицит 3.97 трлн руб.

Смотреть эти цифры, конечно, забавно, но обсуждать практически бессмысленно, т.к. с переходом Единый налоговый платеж (ЕНП) практически все налоги платятся 28 числа месяца, а до этого Минфин только тратит и ничего практически не собирает. Учитывая, что 28 число — это последний день месяца, получит налоги Минфин в полном объеме скорее в первые дни марта — тогда и можно будет смотреть на бюджет.

Был вопрос про достаточно бурный рост среднедневных расходов, в этом феврале длинные выходные и меньше, чем обычно рабочих дней — понятно, что основные расходы смещены в первые две декады месяца. Поэтому какая-то более менее осмысленная оценка будет возможно в начале марта, а по хорошему только по итогам 1 квартала...

P.S.: Влияние продаж экспортеров на курс тоже смещено теперь ближе к концу месяца

https://t.me/truecon

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс