Блог им. Investovization

Акрон (AKRN). Отчет за 1Q 2024г. Дивиденды. Перспективы.

- 01 июня 2024, 11:01

- |

Приветствую на канале, посвященном инвестициям! 22.05.24 вышел отчёт за первый квартал 2024 г. компании Акрон (AKRN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

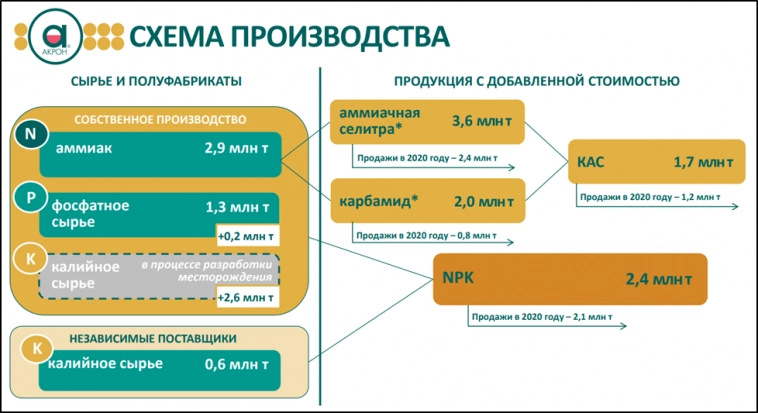

Группа «Акрон» — один из ведущих вертикально интегрированных производителей минеральных удобрений в мире.

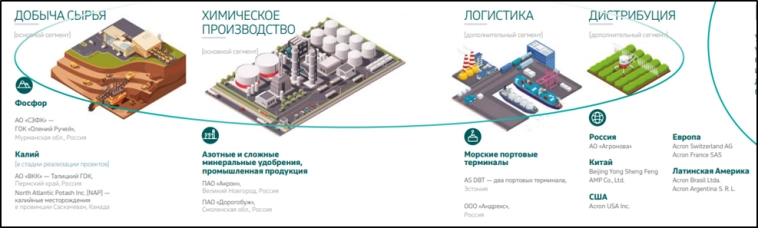

В основе бизнес-модели Группы «Акрон» лежит эффективная цепочка взаимосвязанных сегментов бизнеса: добыча сырья, производство минеральных удобрений, логистика и дистрибуция. Вертикальная интеграция позволяет контролировать всю цепочку создания добавленной стоимости и обеспечивает эффективность и конкурентоспособность бизнеса.

Ассортимент производимой продукции включает аммиак, азотные минеральные удобрения, сложные минеральные удобрения, а также продукцию органического синтеза, неорганической химии и апатитовый концентрат.

Группа «Акрон» ведет свою деятельность в восьми странах. В 2020 году поставки продукции Компании осуществлялись в 74 страны. Основными рынками сбыта Группы являются Россия, Бразилия, Азия и США. Производственные предприятия Группы преимущественно расположены в Новгородской, Смоленской и Мурманской областях России.

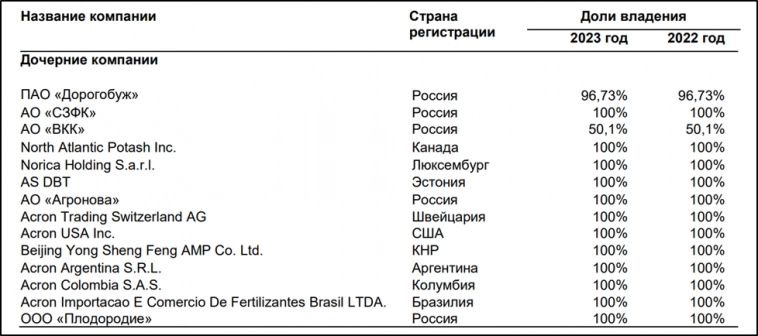

Вообще у Акрона 14 крупных дочек. Причём девять из них зарегистрированы не в России. В основном иностранные дочки занимаются дистрибуцией. Но есть терминальный комплекс в Эстонии и дочка в Канаде, которая должна будет добывать калий.

В 2022 году из-за санкций Вячеслав Кантор передал в доверительное управление свою долю топ менеджерам Акрона. Таким образом, на данный момент 34% акций принадлежат Люксембургской компании «Редбрик Инвестмент»с. Почти 50% в доверительном управлении у менеджмента и почти 11% у Акрон Групп.

Текущая цена акций.

С одной стороны, акции Акрона стоят в 2,5 раза дороже, чем три года назад. Но с другой стороны, за 2023 год котировки прибавили менее 5%. А с начала текущего года динамика и вовсе отрицательная, акции падают пять месяцев подряд, снижение за это время составляет около 15%.

Операционные результаты.

В первом квартале 2024 года Акрон произвёл на 4% меньше основной продукции, чем годом ранее. Продажи наоборот, оказались на процент выше год к году. Вообще операционные результаты в целом стабильны последние три года. Хотя до 2021 года был поступательный рост.

Основные объемы производства и продаж приходятся на азотные и сложные удобрения, в частности, аммиачную селитру, карбамид, азофоску.

Акрон – компания экспортёр. Примерно по 23% продаж приходится на США+Канаду, Россию, Азию (не включая Китай). 13% на Латинскую Америку, 8% на Китай.

Цены на удобрения.

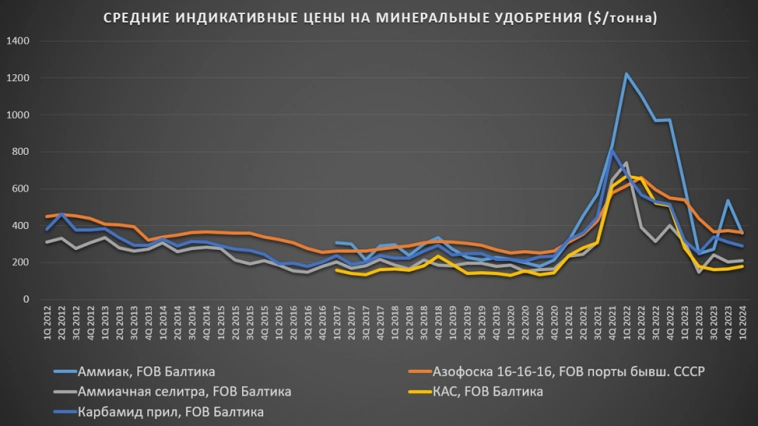

Как видно на диаграмме, в 2021 и 2022 годах был скачок цен на удобрения. Одна из основных причин – это энергетический кризис, когда цены на газ в Европе вырастали в десять раз. А азотные удобрения создаются именно из природного газа.

Но в 2023 году произошла коррекция. В первом квартале 2024 года цены на аммиак упали на треть. На данный момент цены на удобрения приблизились к своим средним историческим уровням. Частично сгладить падение цен на удобрения помогает девальвация рубля.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

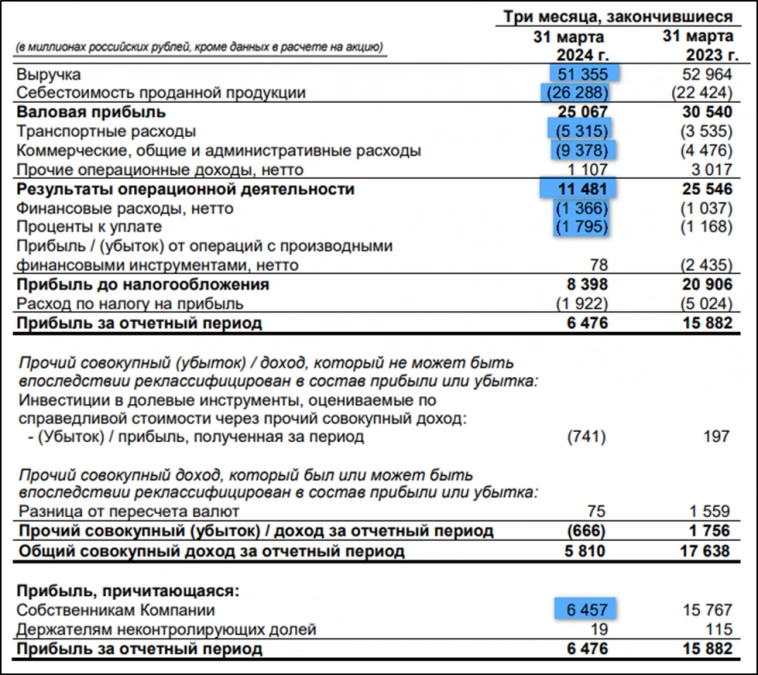

Результаты за 1Q 2024:

- Выручка 51 млрд (-3% г/г);

- Себестоимость 26,3 млрд (+17% г/г). Примерно четверть приходится на покупку природного газа, из которого делаются азотные удобрения.

- Транспортные расходы 5,3 млрд (+50% г/г);

- Коммерческие и административные расходы 9,4 млрд (+2х г/г);

- Операционная прибыль 11,5 млрд (-2,2х г/г);

- Чистая прибыль (ЧП) 6,5 млрд (-2,4х г/г).

Резкое падение ЧП объясняется ростом расходов. В частности, существенный фактор – это введенные в РФ с октября 2023 года курсовые пошлины, привязанные к доллару.

На диаграмме виден всплеск результатов в 2021-2022гг благодаря высоким ценам на удобрения, и дальнейшая постепенная их нормализация. Выручка понемногу растёт последние три квартала. Но из-за новых пошлин EBITDA и ЧП будут под давлением.

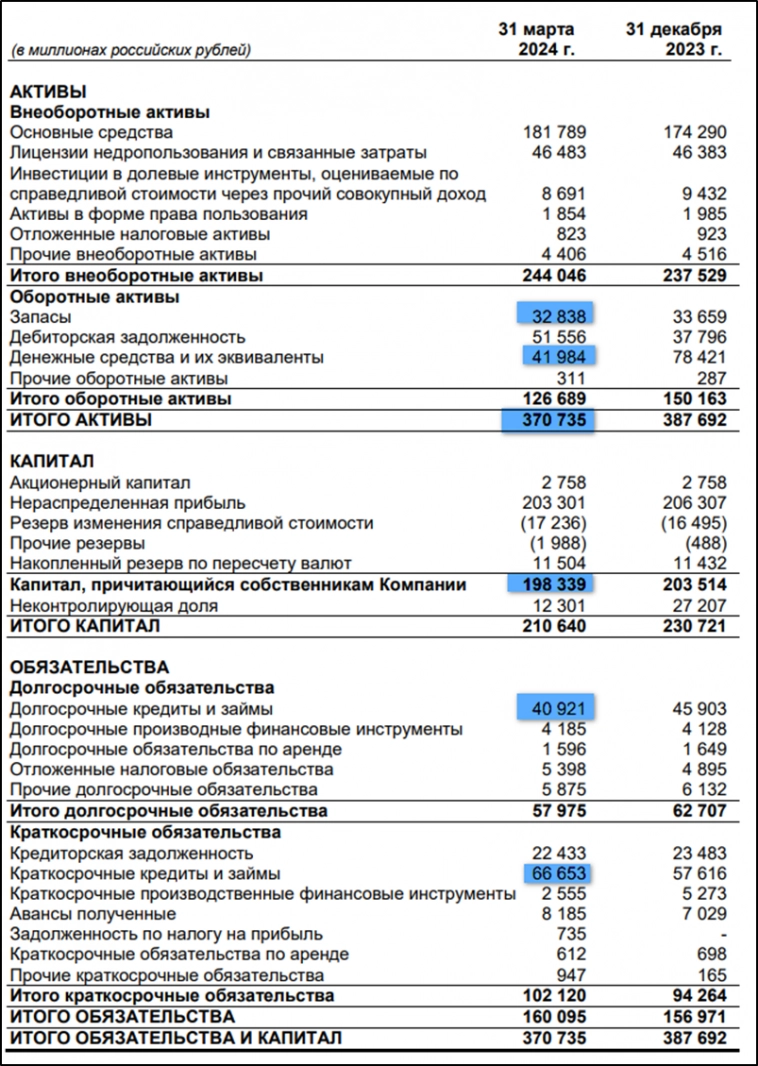

Баланс.

- Чистые активы 198 млрд (-3% за квартал). Т.е. на такую сумму активы превышают обязательства.

- Денежные средства 42 млрд (-46% за квартал). Более 80% номинировано в валюте.

- Суммарные кредиты и займы 107,5 млрд (+4% за квартал). 72% долга номинировано в долларах.

Таким образом, чистый долг вырос в 2,6 раз за квартал до 65,5 млрд. ND/EBITDA = 1,2. Долговая нагрузка умеренная.

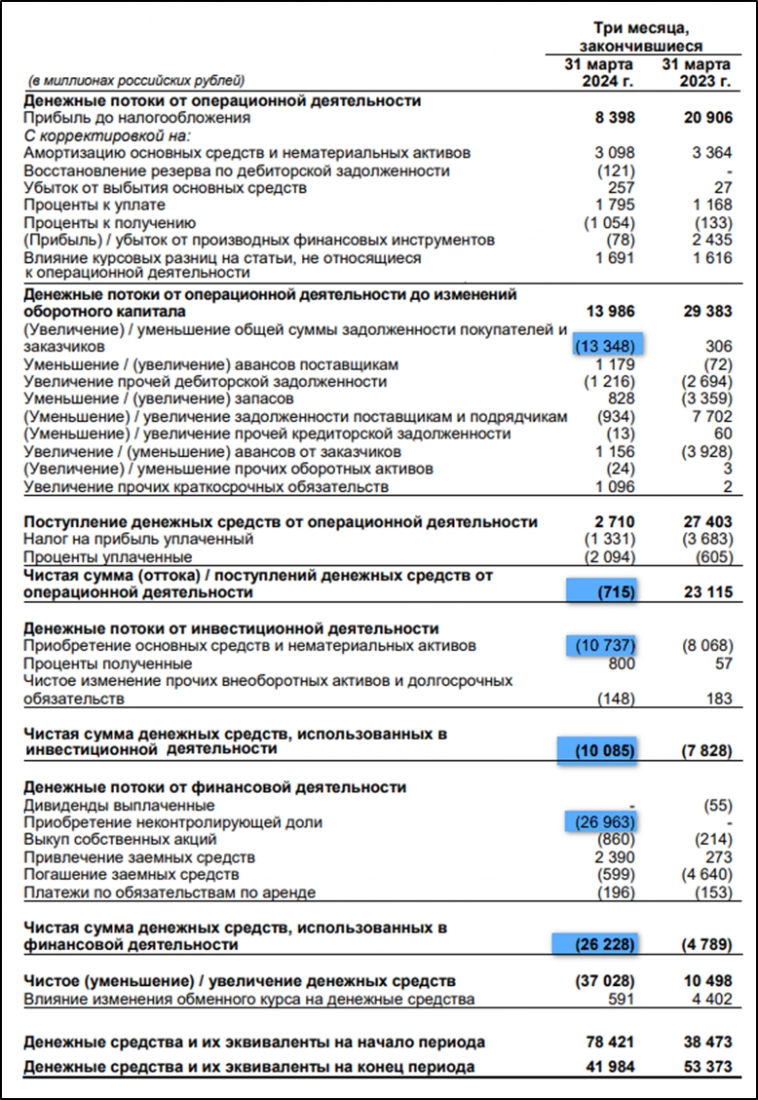

Денежные потоки.

- операционная деятельность -0,7 млрд. В первом квартале произошёл отток денег. Хотя год назад был +23 млрд. Такая существенная разница объясняется снижением прибыли, а также ростом задолженности покупателей на 13 млрд.

- инвестиционная деятельность -10 млрд (+28% г/г). Практически все средства приходятся на капитальные затраты, которые на треть выросли год к году.

- финансовая деятельность -26,2 млрд (+4,5х г/г). Практически все эти деньги ушли на приобретение неконтролирующей доли. Имеется ввиду выкуп 30% в дочерней «Верхнекамской калийной компании». Это основная причина роста чистого долга. К слову, во втором квартале Акрон выкупил еще 10% акций этой компании, в результате неконтролирующая доля снизилась до 9,9%. Также 0,86 млрд компания потратила на выкуп собственных акций.

Операционный поток 1Q 2024 худший за многие кварталы.

В итоге, свободный денежный поток, или разность между операционным потоком и капитальными затратами, в первом квартале отрицательный, минус 11,5 млрд.

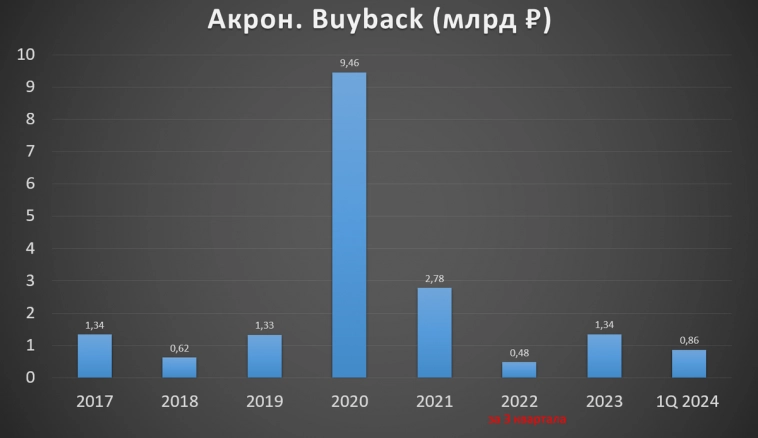

Дивиденды и Buyback.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 30% от чистой прибыли по Международным стандартам финансовой отчетности.

19.05.24 была отсечка по дивидендам за 2023 год. Они составили 427 ₽. Это около 2,5% доходности к текущей цене акции. На дивиденды уйдёт 15,7 млрд, что составляет 44% от чистой прибыли за 2023 год и 92% от свободного денежного потока.

Кроме выплаты дивидендов, Акрон регулярно осуществлял выкуп собственных акций. А в 2022 году компания погасила казначейский пакет, который составлял 9,3% акций. Как мы видели выше, в первом квартале текущего года Акрон снова выкупил своих акций на 0,86 млрд. Это неплохая поддержка котировкам, учитывая маленький фрифлоат.

Перспективы.

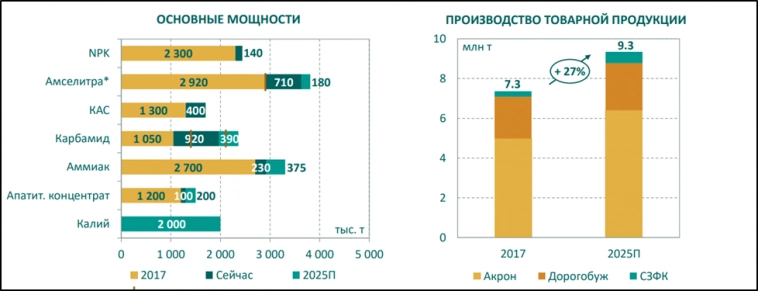

В 2017 году Акрон обновил стратегию развития до 2025 года, которая подразумевала рост объемов производства, увеличение продуктовой линейки, завершение вертикальной интеграции благодаря производству хлористого калия, а также расширение дистрибуции.

Производство товарной продукции должно было вырасти на 27% до 9,3 млн тонн. Как мы видели на конец 2023 года производство составляло 8,4 млн тонн.

Вообще за последние годы Акрон реализовал уже много проектов развития. Основной текущий – это Талицкий ГОК. Туда сейчас уходит почти половина кап затрат. Это калийный проект, разработчиком которого является АО «ВКК» (Верхнекамская калийная компания). И как мы видели выше Акрон выкупил 40% этой компании в этом году, доведя свою долю владения до 90%. Общая мощность проекта 2,6 млн тонн хлористого калия в год.

Сейчас калий закупается у независимых поставщиков (в 2023г затратили 14,5 млрд). Ввод в эксплуатацию «Талицкий ГОК» позволит Акрону завершить вертикальную интеграцию по всем трем ключевым элементам — азоту, фосфору и калию. Благодаря этому Акрон должен стать одним из наиболее конкурентоспособных производителей сложных удобрений в мире.

По последней информации ввод в эксплуатацию Талицкого участка перенесен на 2026 год.

Риски.

- Дальнейшее снижение цен на удобрения. Базовый прогноз всемирного Банка предполагает, что цены на удобрения продолжат снижение до 2026 года.

- Налоги и пошлины. До конца 2024 года действуют новые пошлины, привязанные к курсу доллара. Это значительно повлияет на снижение прибыли и дивидендов. А со следующего года вместо курсовой пошлины планируется повысить НДПИ в 2 раза для минеральных удобрений и ввести акциз на приобретение газа для производства аммиака 1200 ₽ за тыс кубометров. Эти меры — существенный негатив для Акрона.

- Санкции. В 2022 году США вывели удобрения из-под санкций. Но нельзя полностью исключать этот риск. В частности, США допускают полное эмбарго против товаров из России. К как мы видели выше, 23% выручки Акрона приходится на США и Канаду. Плюс часть активов на 10,5 млрд в Канаде и Эстонии. И еще есть акции польской азотной компании Grupa Azoty SA стоимостью более 8 млрд.

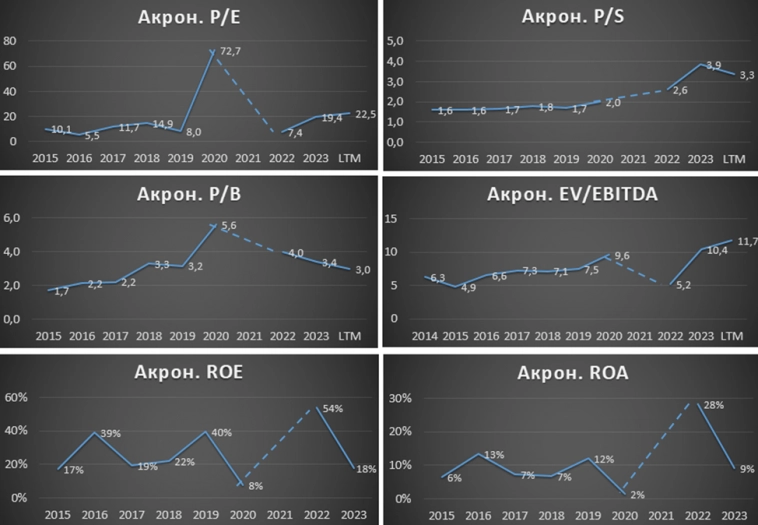

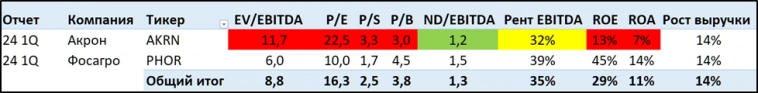

Мультипликаторы.

- Текущая цена акции = 16200 ₽; Капитализация = 595 млрд ₽;

- EV/EBITDA = 11,7;

- P/E = 22,5; P/S = 3,3; P/B = 3;

- Рентаб. EBITDA 32%; ROE = 18%; ROA = 9%.

Если сравнивать с Фосагро, то Акрон стоит в два раза дороже. Но нужно учитывать, что разрабатываемый калийный проект должен увеличить выручку ориентировочно на четверть.

Выводы.

Акрон — один из ведущих вертикально интегрированных производителей минеральных удобрений в мире.

Производство в первом квартале 2024 года снизилось на 4% год к году.

Цены на удобрения после аномальных пиков 2022 года в целом нормализовались.

Финансовые результаты в первом квартале снизились год к году.

Чистый долг вырос из-за выкупа акций АО «ВКК», но долговая нагрузка остаётся умеренной.

Капитальные затраты высокие. Операционный и свободный денежный потоки в первом квартале оказались отрицательными.

Акрон выплатил дивиденды за 2023г. Доходность около 2,5%.

Также компания осуществляет регулярный выкуп акций, что поддерживает котировки.

Основные перспективы связаны с калийным проектом «Талицкий ГОК».

Текущие риски: снижение цен на удобрения, пошлины и санкции.

Мультипликаторы высокие. Справедливая цена акций ниже 10000 рублей.

Сам я не покупал акций Акрона, предпочитая ФосАгро, который стоит дешевле, и дивиденды у которого значительно выше.Но покупаю юаневые облигации Акрон-Б1P4 (RU000A108JH3) с доходность 7,8%. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- 01 июня 2024, 17:48

- 01 июня 2024, 18:20

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- HeadHunter

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс