SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. terner |о золоте

- 19 июля 2014, 09:51

- |

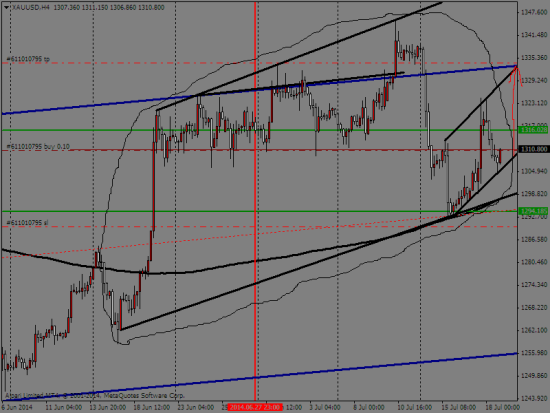

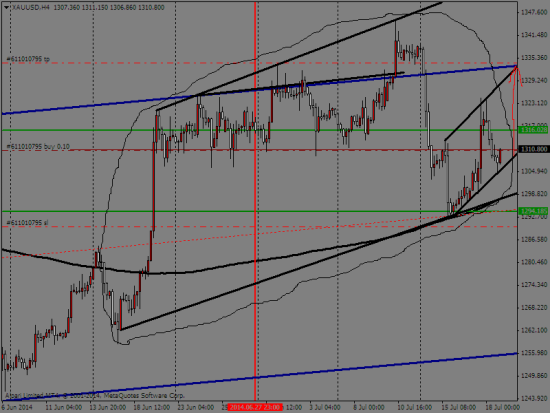

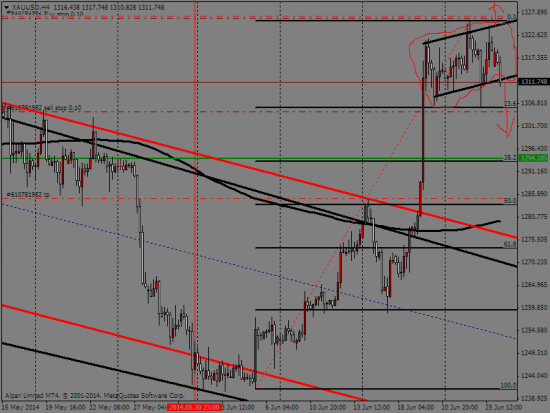

График Н4.Видим как в рамках восходящего квартального канала(синие трендовые) золото от средней канала(красная точечная). Как видим образован малый восходящий торговый диапазон 1306 1334 т.е. до сопротивления квартального канала на 1334.(красная стрелка). Учитывая геополитическую обстановку есть большая вероятность что золото отторгуется до уровня сопротивления.А вот будет ли пробитие выше еще большой вопрос.

- комментировать

- Комментарии ( 23 )

Блог им. terner |Недельный торговый план 14.07-18.07

- 12 июля 2014, 19:11

- |

Недельный торговый план с 14.07. по 18.07.

Анализ рынка.

Прежде всего хотелось бы отметить событие, которое произошло наконец — то на рынке, что окончательно убедило меня что развязка затянувшегося затишья и низкой волатильности рынка близка к финалу. Впервые более чем за год на долговом рынке американские трежелис съели отрицательный спред с европейскими и самое главное с немецкими бондами и вышли в положительную область. Что это нам дает — очень многое. Рынок капитала смещается с европейских на американские площадки и реакция всех рынков себя не заставила ждать.

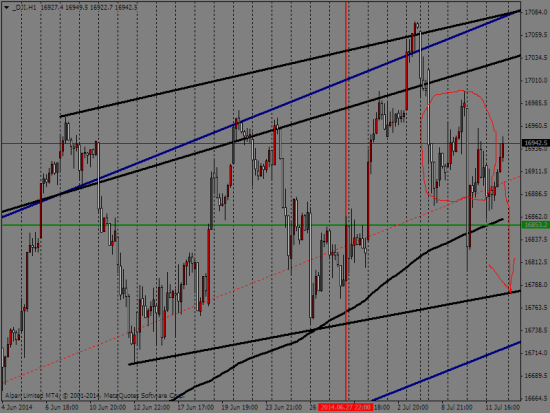

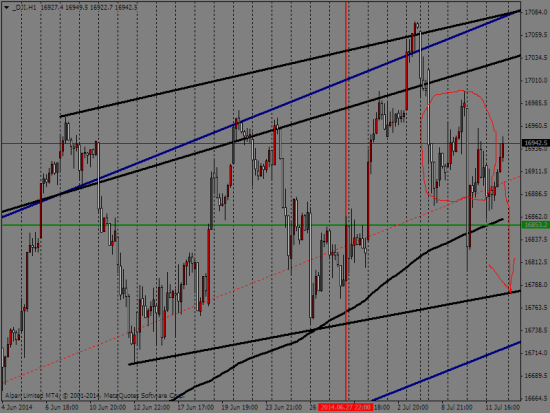

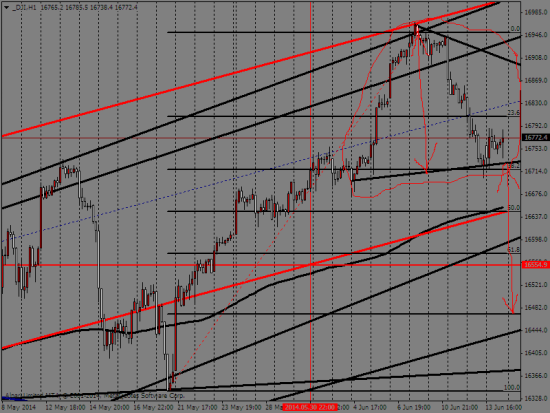

График ДОУ Н1.

Как видим индекс пытался сформировать разворотную фигуру ГП, но с первого раза не получилась.А вот вторая уже состоялась(обведена красным). Таким образом имеем цель снижения по фигуре ГП по факту прорыва средней квартального канала 16895. И целью имеем уровень поддержки среднесрочного диапазона на 16780.(красная стрелка).

( Читать дальше )

Анализ рынка.

Прежде всего хотелось бы отметить событие, которое произошло наконец — то на рынке, что окончательно убедило меня что развязка затянувшегося затишья и низкой волатильности рынка близка к финалу. Впервые более чем за год на долговом рынке американские трежелис съели отрицательный спред с европейскими и самое главное с немецкими бондами и вышли в положительную область. Что это нам дает — очень многое. Рынок капитала смещается с европейских на американские площадки и реакция всех рынков себя не заставила ждать.

График ДОУ Н1.

Как видим индекс пытался сформировать разворотную фигуру ГП, но с первого раза не получилась.А вот вторая уже состоялась(обведена красным). Таким образом имеем цель снижения по фигуре ГП по факту прорыва средней квартального канала 16895. И целью имеем уровень поддержки среднесрочного диапазона на 16780.(красная стрелка).

( Читать дальше )

Блог им. terner |И все таки оно работает!

- 12 июля 2014, 11:02

- |

И ВСЕ ТАКИ ОНО РАБОТАЕТ!

Последнее время очень много аналитических материалов по фунту, его перспективе в среднесрочной динамике и хотелось бы вернуться к этой теме, поскольку положение рынка очень интересно и знаково на данный момент.Весьма возможно мой взгляд на фунт и на рынок вообще окажется дисонансным по своим прогнозам по фунту но считаю что это может и иметь место и должно быть хотя бы принято к размышлению. Начну издалека. Когда я начинал свой поход в рынок в 2007году один(на мой взгляд великий толкователь рынка и великий трейдер, что для многих конечно покажеться спорным, особенно учитывая его дальнейшую судьбу — а именно Владислав Гуров) показал мне один инструмент технического анализа, который затем стал костяком моей ТС. Но самое главное даже не это.Главное, что этот инструмент дал возможность вычленять закономерности уже фундаментального свойства рынка, что поверьте очень помогло мне в дальнейшей работе.О чем идет речь. Рассмотрим дневной график кросса еврофунт. На сегодняшний день, на мой взгляд ключевой показатель будущей среднесрочной перспективы как евро так и фунта.

Так вот еврофунт, дневка.

( Читать дальше )

Последнее время очень много аналитических материалов по фунту, его перспективе в среднесрочной динамике и хотелось бы вернуться к этой теме, поскольку положение рынка очень интересно и знаково на данный момент.Весьма возможно мой взгляд на фунт и на рынок вообще окажется дисонансным по своим прогнозам по фунту но считаю что это может и иметь место и должно быть хотя бы принято к размышлению. Начну издалека. Когда я начинал свой поход в рынок в 2007году один(на мой взгляд великий толкователь рынка и великий трейдер, что для многих конечно покажеться спорным, особенно учитывая его дальнейшую судьбу — а именно Владислав Гуров) показал мне один инструмент технического анализа, который затем стал костяком моей ТС. Но самое главное даже не это.Главное, что этот инструмент дал возможность вычленять закономерности уже фундаментального свойства рынка, что поверьте очень помогло мне в дальнейшей работе.О чем идет речь. Рассмотрим дневной график кросса еврофунт. На сегодняшний день, на мой взгляд ключевой показатель будущей среднесрочной перспективы как евро так и фунта.

Так вот еврофунт, дневка.

( Читать дальше )

Блог им. terner |о кроссе еврофунт.

- 07 июля 2014, 18:11

- |

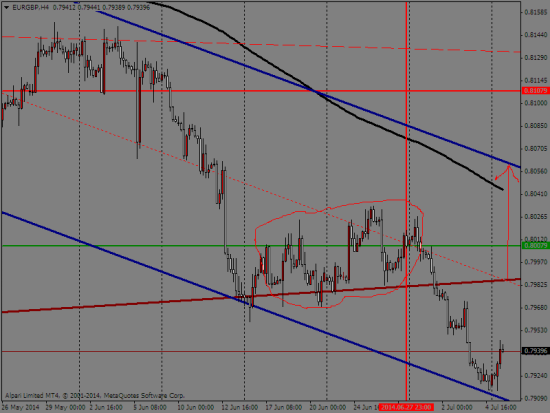

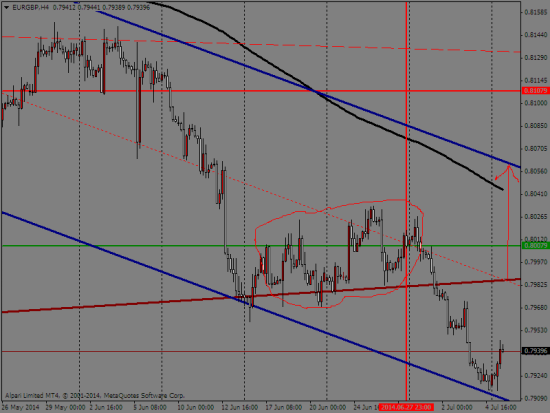

Динамика кросса в настоящее время очень информативна и важна для понимания движений мажоров на валютном рынке. Ситуация выглядит следующим образом.График Н4. У границы уровня 0.79000 видим фигуру похожую на разворотную Голову- плечи(обведена красным).Но главное не в этом. На уровне 0.79920 поддержка стратегического канала от закрытия 2001года по закрытие 2013года.В 2008году сопротивление этого канала спасло меня от решения идти выше 1.6 в лонги по евродоллару. Так что для меня поддержка этого канада очень сильный сигнал на разворот.При условии что кросс вернется выше к уровню 0.80000 могу констатировать, что разворот кросса состоялся и цель лонга по кроссу сопротивление квартального канала(синяя трендовая на 0.80560.(красная стрелка) как цель разворотной фигуры ГП.

Блог им. terner |Недельный торговый план 07.07-11.07

- 05 июля 2014, 18:39

- |

Анализ рынка

Итак точки расставлены.Прошло июльское заседание ЕЦБ, которое оставило в неизменности основные процентные ставки. Но самое главное определилось в комментариях М.Драги и основное что можно отметить это два момента.С 2015года ЕЦБ переходит на формат заседаний по определению кредитно-денежной политики с одного раза в 4 недели, на формат один раз в 6 недель.Также ЕЦБ начинает выпускать минутки с 2015года. Второй очень важный момент — это констатация М.Драги что руководство банка ускорило разработку программы LTRO и объем программы будет расширен с 400млрд.евро на 1 трлн. евро. Как это отразилось на рынках попробую для себя разобраться.

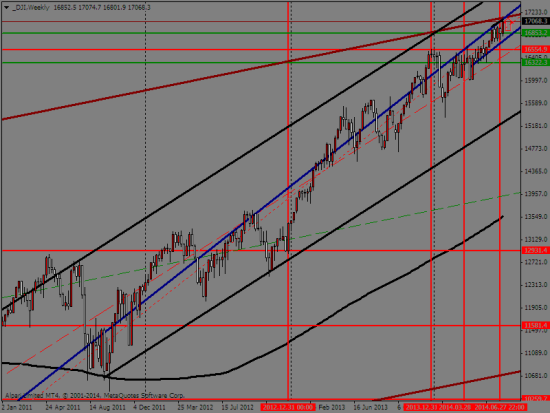

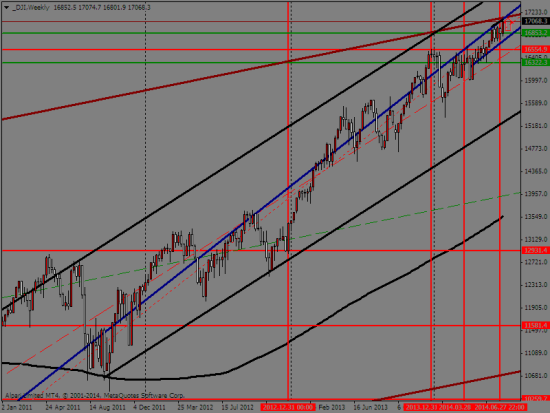

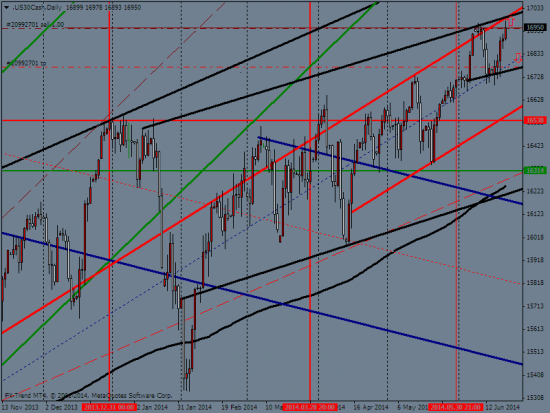

График нед.индекса ДОУ.

Мы имеем пока долгосрочный восходящий тренд по большому счету аж с марта 09года.Но из того что я вижу на графике могу сделать вывод, что индекс ДОУ ждет серьезная коррекция хотя он еще может дорасти до 17150(красная стрелка).Дальше как видим на данном уровне индекс упирается лбом в сопротивление стратегического канала от закрытия 2001года по закрытие 2013года(коричневая трендовая).В принципе видим что индекс будет упираться в кластер сопротивлений стратегического и квартального (синяя трендовая) каналов. А сопротивление стратегического канала это уровень бронебойный.Таким образом все таки ожидаю корркцию от уровня 17150. Для того чтобы понять первоначальные уровни коррекции спустимся на ТФ дневка индекса ДОУ.

( Читать дальше )

Итак точки расставлены.Прошло июльское заседание ЕЦБ, которое оставило в неизменности основные процентные ставки. Но самое главное определилось в комментариях М.Драги и основное что можно отметить это два момента.С 2015года ЕЦБ переходит на формат заседаний по определению кредитно-денежной политики с одного раза в 4 недели, на формат один раз в 6 недель.Также ЕЦБ начинает выпускать минутки с 2015года. Второй очень важный момент — это констатация М.Драги что руководство банка ускорило разработку программы LTRO и объем программы будет расширен с 400млрд.евро на 1 трлн. евро. Как это отразилось на рынках попробую для себя разобраться.

График нед.индекса ДОУ.

Мы имеем пока долгосрочный восходящий тренд по большому счету аж с марта 09года.Но из того что я вижу на графике могу сделать вывод, что индекс ДОУ ждет серьезная коррекция хотя он еще может дорасти до 17150(красная стрелка).Дальше как видим на данном уровне индекс упирается лбом в сопротивление стратегического канала от закрытия 2001года по закрытие 2013года(коричневая трендовая).В принципе видим что индекс будет упираться в кластер сопротивлений стратегического и квартального (синяя трендовая) каналов. А сопротивление стратегического канала это уровень бронебойный.Таким образом все таки ожидаю корркцию от уровня 17150. Для того чтобы понять первоначальные уровни коррекции спустимся на ТФ дневка индекса ДОУ.

( Читать дальше )

Блог им. terner |Недельный торговый план 30.06-04.07

- 28 июня 2014, 20:23

- |

Анализ рынка.

Прежде всего хотел бы отметить, что весну торговал трендовую торговую тактику.И писал и прогнозировал, что все таки рынки уйдут в среднесрочную коррекцию прежде всего на фондовых рынках.Но к сожалению, рынки увязли в диапазонной борьбе и я по ходу вынужден переходить с трендовой торговой тактики на диапазонную.Основным ориентиром в данной тактике для меня является торговый диапазон на ТФ Н4. Посему и формат недельного торгового плана подстроен под изменения обозначенные выше.

Итак фондовый американский рынок. Индекс ДОУ.дневка. Что мы имеем на закрытие 2 квартала фунтдаментально?

1. ФРС планомерно продолжает сокращение QE3 и готово к октябрю-ноябрю завершить программу смягчения.

2.По последним высказываниям членов ФРС и поступающим экономическим данным США будут готовы в 1 квартале 2015года запустить процесс повышения основной процентной ставки.И рынок по моему еще не в полной мере осознал эту новую для себя реальность.

3.ЕЦБ понизило основную процентную ставку и готово к осени запустить новую программу количественного смягчения в зависисмости от динамики инфляции в ЕС.

4.БА готов до конца года запустить программу повышения процентной ставки.

5.БЯ продолжает отслеживать ситуацию в экономике Японии и азиатского региона не принимая пока решения по увеличению программы количественного решения.

В этих условиях на фондовых рынках давно назрела серьезная коррекция к росту с начала февраля 2014года.(даже вполне возможно кросту с сентября 2011года).

Что мы видим на графике дневки ДОУ на закрытие 2 квартала?

( Читать дальше )

Прежде всего хотел бы отметить, что весну торговал трендовую торговую тактику.И писал и прогнозировал, что все таки рынки уйдут в среднесрочную коррекцию прежде всего на фондовых рынках.Но к сожалению, рынки увязли в диапазонной борьбе и я по ходу вынужден переходить с трендовой торговой тактики на диапазонную.Основным ориентиром в данной тактике для меня является торговый диапазон на ТФ Н4. Посему и формат недельного торгового плана подстроен под изменения обозначенные выше.

Итак фондовый американский рынок. Индекс ДОУ.дневка. Что мы имеем на закрытие 2 квартала фунтдаментально?

1. ФРС планомерно продолжает сокращение QE3 и готово к октябрю-ноябрю завершить программу смягчения.

2.По последним высказываниям членов ФРС и поступающим экономическим данным США будут готовы в 1 квартале 2015года запустить процесс повышения основной процентной ставки.И рынок по моему еще не в полной мере осознал эту новую для себя реальность.

3.ЕЦБ понизило основную процентную ставку и готово к осени запустить новую программу количественного смягчения в зависисмости от динамики инфляции в ЕС.

4.БА готов до конца года запустить программу повышения процентной ставки.

5.БЯ продолжает отслеживать ситуацию в экономике Японии и азиатского региона не принимая пока решения по увеличению программы количественного решения.

В этих условиях на фондовых рынках давно назрела серьезная коррекция к росту с начала февраля 2014года.(даже вполне возможно кросту с сентября 2011года).

Что мы видим на графике дневки ДОУ на закрытие 2 квартала?

( Читать дальше )

Блог им. terner |И снова о золоте

- 26 июня 2014, 11:50

- |

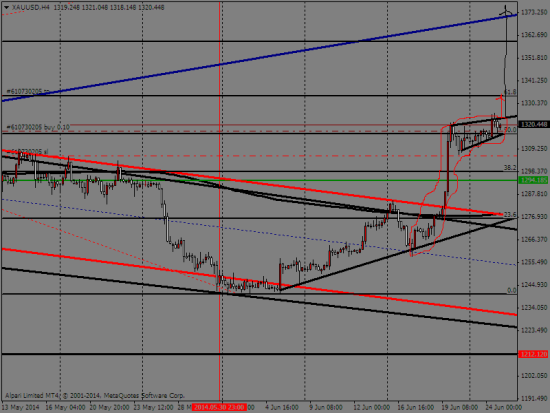

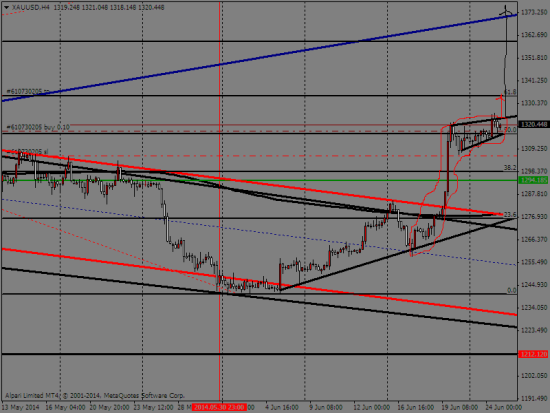

Имеем торговый диапазон несколько восходящий 1312.200 — 1325.000. Интересно что любая смена настроений краткосрочных на рынке тут же отражается на золоте.Если укрепляется доллар золото тут же стремиться выйти ниже поддержки 1312.000, Если курс на укрепление евро и фунта то к сопротивлению и вероятность прорыва выше 1325.000. хороший индикатор рынка в настоящий момент.Я поставил лонг 1326.500 до 1380.000 и селл от 1305 до 1285. При любом раскладе что-то сработает.

Блог им. terner |о золоте.

- 24 июня 2014, 22:57

- |

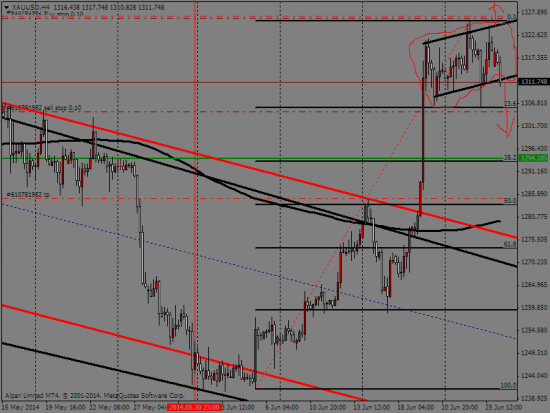

Интересна ситуация на золоте сложившаяся на настоящий момент.Поскольку золото выполняет основную свою роль сейчас в рынке, т.е. работает как защитный актив впору неуверенности рынка в перспективах евро и доллара, то стоит более внимательно присмотреться к графику Н4.Что мы видим? Видим сформированный восходящий Вымпел(обведен красным) и при условии прорыва сопротивления Вымпела на 1324.000 золото будет выполнять цели Вымпела.Сначала 1334.500(красная стрелка) как ширина пробитого треугольника и затем конечная к 1380.000(черная стрелка) в область поддержки квартального канала(синяя трендовая).Так что неплохие перспективы для прибыли. Сам я стою в лонг пока до первой цели с 1317.500.Как только ее золото возьмет, буду смотреть уровень входа до конечной.

Блог им. terner |Недельный торговый план 23.06-27.06

- 21 июня 2014, 20:26

- |

Анализ рынка и перспективы евродоллара.

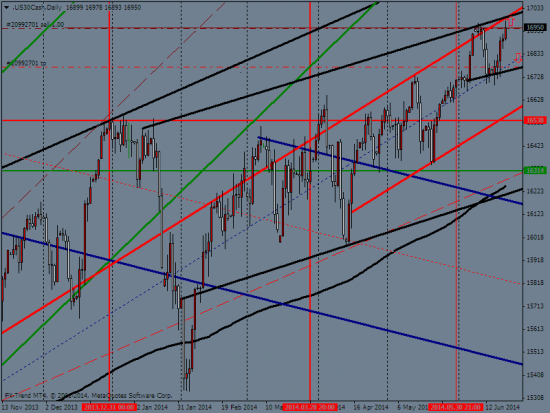

Прошедшая торговая неделя была насыщена важными событиями фундаментального плана, но ясности для инвесторов на мой взгляд они так и не добавили. Это видно по графикам. Индекс ДОУ дневка.

Индекс весь июнь месяц торгуется в диапазоне 16770-17000, причем если по факту итогов ЕЦБ взмыл к сопротивлению, то затем также резко вниз к поддержке… Теперь снова стремится к уровню сопротивления на 17000(верхняя красная стрелка).Нижняя красная стрелка — уровень поддержки на 16770.И высока вероятность что уровень 17000 взят не будет(зона кластера, т.е. сильный опционный барьер) и индекс снова пойдет к поддержке диапазона.Т.е. рынок сам определиться с направлением пока не может.Единственное что можно констатировать это резкое уменьшение спреда между евр.казначескими облигациями и американскими трежелис.К тому же за апрель и РФ снова приобрела серьезный пакет ам.трежелис на сумму 16 млрд, что впервые за последнее полугодие(до этого РФ избавлялось от ам.трежелис).Объяснение уменьшению спреда на долговом рынке между евр. и ам. бумагами у меня одно — идет переток средств с евр.рынка на американский.Здесь скорее всего играет роль срабатывает защитный эффект инструмента как и взлет котировок золота и серебра за последнюю торговую неделю на фоне геополитической нестабильности и неуверенности инвесторов в перспективах инструментов в сфере последних изменений кредитно-денежной политики ЦБ ведущих стран.

( Читать дальше )

Прошедшая торговая неделя была насыщена важными событиями фундаментального плана, но ясности для инвесторов на мой взгляд они так и не добавили. Это видно по графикам. Индекс ДОУ дневка.

Индекс весь июнь месяц торгуется в диапазоне 16770-17000, причем если по факту итогов ЕЦБ взмыл к сопротивлению, то затем также резко вниз к поддержке… Теперь снова стремится к уровню сопротивления на 17000(верхняя красная стрелка).Нижняя красная стрелка — уровень поддержки на 16770.И высока вероятность что уровень 17000 взят не будет(зона кластера, т.е. сильный опционный барьер) и индекс снова пойдет к поддержке диапазона.Т.е. рынок сам определиться с направлением пока не может.Единственное что можно констатировать это резкое уменьшение спреда между евр.казначескими облигациями и американскими трежелис.К тому же за апрель и РФ снова приобрела серьезный пакет ам.трежелис на сумму 16 млрд, что впервые за последнее полугодие(до этого РФ избавлялось от ам.трежелис).Объяснение уменьшению спреда на долговом рынке между евр. и ам. бумагами у меня одно — идет переток средств с евр.рынка на американский.Здесь скорее всего играет роль срабатывает защитный эффект инструмента как и взлет котировок золота и серебра за последнюю торговую неделю на фоне геополитической нестабильности и неуверенности инвесторов в перспективах инструментов в сфере последних изменений кредитно-денежной политики ЦБ ведущих стран.

( Читать дальше )

Блог им. terner |Недельный торговый план 16.06-20.06

- 14 июня 2014, 16:35

- |

Анализ рынка и перспективы евродоллара.

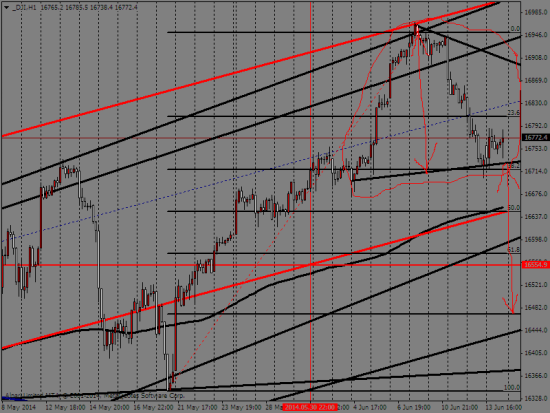

До последнего времени для инвесторов рынков в фаворе были европейские активы и основной финансовый поток шел в сторону евр.рынков активов и гос.облигаций. На этой неделе ситуация, на мой взгляд начала меняться. Во-первых инвесторы проанализировали итоги заседания ЕЦБ, БА и БЯ, прошедшие за две последние недели.Если взглянем на график ДОУ Н1 мы увидим, что фондовый ам.рынок на этой недели почти достиг психологически важного уровня 17000(16970), но вместе с тем он достиг и сопротивления 2х мес.канала 2 квартала.

Если посмотреть и сравнить графики евр.и ам. рынков гособлигаций то мы можем увидеть, что во первых падает доходность ам.казначеек и уменьшается спред между евр.и ам. гособлигациями.На мой взгляд происходит перераспределение инвест.потоков с евр. рынков на ам.Почему тоже понятно.Дифференциал в состоянии экономик евр.региона и США продолжает увеличиваться.Высока вероятность что ФРС пересмотрит сроки начала повышения процентных ставок в сторону более ранних.Все это еще более располагает инвесторов к фиксации прибылей на фондовом ам.рынке, что мы и видим на графике ДОУ.Первой целью снижения скорее всего будет уровень 78%коррекции от восходящего движения от 11.04 на уровне 16480(красная стрелка)как ширина пробитого канала(обведен красным).

( Читать дальше )

До последнего времени для инвесторов рынков в фаворе были европейские активы и основной финансовый поток шел в сторону евр.рынков активов и гос.облигаций. На этой неделе ситуация, на мой взгляд начала меняться. Во-первых инвесторы проанализировали итоги заседания ЕЦБ, БА и БЯ, прошедшие за две последние недели.Если взглянем на график ДОУ Н1 мы увидим, что фондовый ам.рынок на этой недели почти достиг психологически важного уровня 17000(16970), но вместе с тем он достиг и сопротивления 2х мес.канала 2 квартала.

Если посмотреть и сравнить графики евр.и ам. рынков гособлигаций то мы можем увидеть, что во первых падает доходность ам.казначеек и уменьшается спред между евр.и ам. гособлигациями.На мой взгляд происходит перераспределение инвест.потоков с евр. рынков на ам.Почему тоже понятно.Дифференциал в состоянии экономик евр.региона и США продолжает увеличиваться.Высока вероятность что ФРС пересмотрит сроки начала повышения процентных ставок в сторону более ранних.Все это еще более располагает инвесторов к фиксации прибылей на фондовом ам.рынке, что мы и видим на графике ДОУ.Первой целью снижения скорее всего будет уровень 78%коррекции от восходящего движения от 11.04 на уровне 16480(красная стрелка)как ширина пробитого канала(обведен красным).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс