Блог им. stsaplin84 |Сводный обзор российского фондового рынка

- 10 марта 2024, 23:07

- |

Трехдневные праздники по случаю 8 марта🌹 подходят к концу, и завтра нам снова предстоит с головой окунуться в рабочую неделю. Подготовил для вас этот пост, чтобы помочь собрать мысли в кучку, а заодно подвести итоги недели прошедшей.

🔹Индекс мосбиржи

Сценарий прокола уровня 3300 с уходом вниз не оправдал себя — индекс уже два дня уверенно держится выше взятого уровня. При этом я остаюсь при своём мнении, что без снятия перекупленности особого роста у нас не будет. Если интересно почему, то ответ дал в этом посте.

Но факт остаётся фактом — пока не падаем. Пытался сам для себя ответить на вопрос «почему». Вижу две возможные причины:

📌Предстоящие 15 марта выборы президента РФ. Тут всё понятно: перед такими важными событиями никто не позволит уронить фондовый рынок. Вот и не падает😊

📌Предстоящий дивидендный сезон. Тут спорно, я как-то не горю желанием закупаться на таких уровнях. Но как возможную причину упомянул.

Думаю, что после проведения выборов, т.е. уже во второй половине марта мы всё же увидим снижение по рынку: либо это будет тест сверху ранее пробитого уровня 3300, либо более глубокое погружение.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. stsaplin84 |Как должен выглядеть растущий⬆️ тренд

- 10 февраля 2024, 22:07

- |

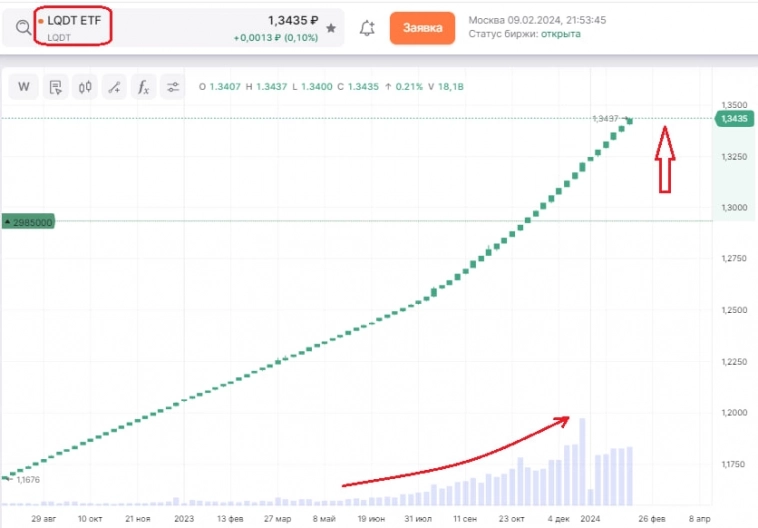

Как должен выглядеть растущий⬆️ тренд ?

Мне вот такой нравится😊 Тут и цена растет, и объемы растут👍

Рост цены на растущих объемах! Что еще нужно инвестору для счастья ?)

Это фонд ликвидности денежного рынка от ВТБ, тикер LQDT.

К слову, доходность на интервале декабрь — январь даёт 15.3% в пересчете на год.

С учетом комиссий выходит примерно 14.5% прибыли за год. Растёт медленно, но верно☝️

P.S. Для консервативных инвесторов🎩.

Подписывайтесь на мой телеграм канал: https://t.me/+cVjMyxdUl8EzODBi

Блог им. stsaplin84 |Болотистый боковик индекса Мосбиржи

- 01 декабря 2023, 21:23

- |

Наш индекс продолжает движение в боковом нисходящем канале.

Как многие наверно заметили, торговать такой рынок гораздо сложнее😐 К тому же, на горизонте маячит вполне возможное повышение ставки в середине декабря. Если это случится, давление на акции усилится.

В пятницу мы подошли к нижней части канала. На уровне 3120 расположена поддержка, и где-то там же граница канала.

Так что на следующей неделе можем сначала сходить на 3120, а затем отскочить вверх. Сильного отскока не жду, максимум до 3190.

Нельзя сказать, что на рынке сейчас нет идей. Просто доля средств, выделяемых под акции, должна быть снижена. Сам я ранее писал вам про БПИФ (etf). Поскольку они сейчас выгоднее коротких офз, в них припарковал значительную часть портфеля.

Подписывайтесь на мой телеграм канал !

VK: https://vk.com/club223300867

Приватный канал: https://t.me/TsaplinPrivateChannelBot

Блог им. stsaplin84 |Рыночная неэффективность на примере облигаций

- 19 ноября 2023, 14:17

- |

Если вы торгуете на рынке продолжительное время, то наверняка замечали, что рынок бывает нелогичен, а цены на активы — неадекватными.

Правда, довольно часто рынок умеет доказать обратное )) А его «нелогичность» объясняется отсутствием у наблюдателя достаточного объема информации или профессиональных навыков. Но это иная ситуация.

Может ли быть «неадекватен» и нелогичен сам рынок? Вот тут мнения расходятся.

Причем расходятся настолько, что противоположные ответы на этот вопрос заслуживают пристального внимания.

Так, нобелевские премии по экономике за 2013г получили два представителя экономических школ, стоящих в этом вопросе на разных позициях: Юджин Фама и Роберт Фишер. Так что тема интересная.

Итак, начнем с определения. Что же такое "рыночная неэффективность" ?

Определение 1: это такое свойство рынка, при котором в цене не отражена вся информация, касающаяся актива, которая может на нее повлиять.

Определение 2: рыночная неэффективность — это свойство рынка, при котором время поступления информации меньше времени отклика на информацию.

( Читать дальше )

Блог им. stsaplin84 |Облигации vs ETF (БПИФ)

- 31 октября 2023, 08:33

- |

🔹На решении ЦБ о повышении ставки облигации ускоряют снижение. Покупать их пока рано🚷 Индекс RGBI летит вниз, и лететь ему, скорей всего, предстоит весь ноябрь, т.к. ОФЗ должны потерять еще примерно 1.5% — 2% для достижения 15% доходности.

🔹По-прежнему более интересным (даже вкусным🍪) вариантом в сравнении с облигациями смотрятся ETF (БПИФ). Кто внимательно читает канал, вспомнит мои посты об этом инструменте.

Подписывайтесь на бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Приватный канал: https://t.me/TsaplinPrivateChannelBot

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс