SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

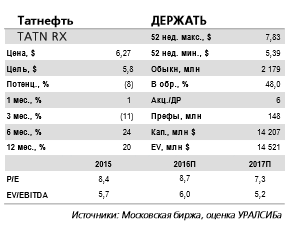

Новости рынков |Ожидаем дальнейшего роста котировок Татнефти

- 28 апреля 2017, 10:45

- |

Татнефть удивила коэффициентом выплат 50% по МСФО, 22,81 руб. на акцию

Совет директоров Татнефти вчера удивил рынок своим решением, порекомендовав направить на дивиденды 50% от чистой прибыли компании по МСФО за 2016. Это предполагает 22,81 руб. на акцию для обыкновенных и привилегированных акций, или дивидендную доходность ~7% и ~11% по котировкам до того момента как новость попала в новостные ленты и спровоцировала ралли в акциях Татнефти. Текущая дивидендная политика Татнефти предполагает выплату 30% от чистой прибыли по РСБУ в равном размере на обыкновенные и привилегированные акции, и компания много лет подряд придерживалась этого правила. Согласно старому правилу, Татнефть должна была бы выплатить 13,5 руб. на акцию, что намного ниже объявленных дивидендов 22,8 руб. на акцию.

Совет директоров Татнефти вчера удивил рынок своим решением, порекомендовав направить на дивиденды 50% от чистой прибыли компании по МСФО за 2016. Это предполагает 22,81 руб. на акцию для обыкновенных и привилегированных акций, или дивидендную доходность ~7% и ~11% по котировкам до того момента как новость попала в новостные ленты и спровоцировала ралли в акциях Татнефти. Текущая дивидендная политика Татнефти предполагает выплату 30% от чистой прибыли по РСБУ в равном размере на обыкновенные и привилегированные акции, и компания много лет подряд придерживалась этого правила. Согласно старому правилу, Татнефть должна была бы выплатить 13,5 руб. на акцию, что намного ниже объявленных дивидендов 22,8 руб. на акцию.

Мы приветствуем это решение, поскольку оно дополнительно подтверждает нашу рекомендацию ПОКУПАТЬ по Татнефти, которую мы продолжаем считать нашим фаворитом в российском нефтегазовом секторе. Напоминаем, что компания критиковалась инвесторами за то, что рост ее дивидендов отстает от роста FCF, что в конечном счете привело к положительной денежной позиции компании. Такое решение существенно улучшает качество корпоративного управления компании и дает ей дополнительные очки в глазах инвесторов. Однако пока не ясно, станет ли выплата 50% по МСФО новой дивидендной практикой в будущем, или это просто разовое событие, связанное с финансовыми показателями за 2016 — в первом случае, мы ожидаем дальнейшего роста котировок Татнефти, особенно учитывая, что компания имеет все возможности поддерживать такие высокие дивидендные выплаты в перспективе (с учетом FCF и сильного баланса). Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по обыкновенным (GDR) и привилегированным акциям Татнефти, и по-прежнему считаем GDR Татнефти нашими фаворитами в секторе.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Татнефть - ожидаем роста выручки от продажи нефти относительно аналогичного периода прошлого года на 60% в долларовом эквиваленте

- 07 апреля 2017, 12:05

- |

Татнефть в январе-марте увеличила добычу на 4,1% — до 7,1 млн т

Татнефть в Татарстане в январе-марте 2017 года добыло 7,125 млн тонн нефти, что на 4,1% превысило показатель аналогичного периода прошлого года, говорится в сообщении пресс-службы компании. Дочерними предприятиями Татнефть на лицензионных участках за пределами Татарстана в первом квартале добыто 90,79 тыс. тонн нефти (рост на 5,8%). В целом группой Татнефть за отчетный период добыто 7,216 млн тонн нефти (рост на 4,1%).

Татнефть в Татарстане в январе-марте 2017 года добыло 7,125 млн тонн нефти, что на 4,1% превысило показатель аналогичного периода прошлого года, говорится в сообщении пресс-службы компании. Дочерними предприятиями Татнефть на лицензионных участках за пределами Татарстана в первом квартале добыто 90,79 тыс. тонн нефти (рост на 5,8%). В целом группой Татнефть за отчетный период добыто 7,216 млн тонн нефти (рост на 4,1%).

Татнефть показывает хорошие темпы роста добычи, опережая средние показатели по отрасли. Данный фактор, на фоне роста средних цен на нефть, должен позитивно отразиться на финансовых показателях компании по итогам 1 кв. 2017 года. Мы ожидаем роста выручки от продажи нефти относительно аналогичного периода прошлого года на 60% в долларовом эквиваленте.Промсвязьбанк

Новости рынков |Татнефть - дивидендная доходность по префам может составить 6,6%

- 04 апреля 2017, 13:55

- |

Результаты за 4 кв. 2016 г. по МСФО: EBITDA выросла на 63% год к году благодаря добыче и ценам на нефть

Хорошие показатели за квартал, как и у других компаний отрасли. Вчера Татнефть представила отчетность за 4 кв. 2016 г. по МСФО. Выручка за вычетом пошлин и акцизов увеличилась на 19% год к году и на 12% квартал к кварталу до 165 млрд руб. (2,61 млрд долл.). EBITDA, рассчитанная компанией, выросла на 63% год к году и на 29% квартал к кварталу до 50 млрд руб. (0,8 млрд долл.), а рентабельность по EBITDA соответственно на 8,3 п.п. и на 4,0 п.п. до 30,6%. Чистая прибыль увеличилась на 64% относительно уровня годичной давности и на 21% относительно предыдущего квартала до 32 млрд руб. (0,51 млрд долл.), чистая рентабельность на 5,4 п.п. год к году и на 1,4 п.п. квартал к кварталу до 19,5%.

Увеличение добычи и продаж нефти драйвер роста выручки. Увеличение выручки и EBITDA за отчетный период объясняется ростом добычи и цен на нефть и нефтепродукты. Добыча нефти прибавила 6,3% год к году и 5,2% квартал к кварталу, достигнув 587 тыс. барр./сутки. Объемы переработки нефти практически не изменились год к году и увеличились на 1,5% квартал к кварталу до 180 тыс. барр./сутки. Выручка от продажи нефти росла быстрее, чем общая на 34% год к году и на 13% квартал к кварталу до 85 млрд руб. (1,35 млрд долл.). В 3 кв. и 4 кв. 2016 г. она составила 51% от общей выручки, а в 4 кв. 2015 г. только 46%. СДП снизился квартал к кварталу на 21% до 8,6 млрд руб. (0,14 млрд долл.) из-за сезонно высоких капзатрат в 4 кв.

( Читать дальше )

Хорошие показатели за квартал, как и у других компаний отрасли. Вчера Татнефть представила отчетность за 4 кв. 2016 г. по МСФО. Выручка за вычетом пошлин и акцизов увеличилась на 19% год к году и на 12% квартал к кварталу до 165 млрд руб. (2,61 млрд долл.). EBITDA, рассчитанная компанией, выросла на 63% год к году и на 29% квартал к кварталу до 50 млрд руб. (0,8 млрд долл.), а рентабельность по EBITDA соответственно на 8,3 п.п. и на 4,0 п.п. до 30,6%. Чистая прибыль увеличилась на 64% относительно уровня годичной давности и на 21% относительно предыдущего квартала до 32 млрд руб. (0,51 млрд долл.), чистая рентабельность на 5,4 п.п. год к году и на 1,4 п.п. квартал к кварталу до 19,5%.

Увеличение добычи и продаж нефти драйвер роста выручки. Увеличение выручки и EBITDA за отчетный период объясняется ростом добычи и цен на нефть и нефтепродукты. Добыча нефти прибавила 6,3% год к году и 5,2% квартал к кварталу, достигнув 587 тыс. барр./сутки. Объемы переработки нефти практически не изменились год к году и увеличились на 1,5% квартал к кварталу до 180 тыс. барр./сутки. Выручка от продажи нефти росла быстрее, чем общая на 34% год к году и на 13% квартал к кварталу до 85 млрд руб. (1,35 млрд долл.). В 3 кв. и 4 кв. 2016 г. она составила 51% от общей выручки, а в 4 кв. 2015 г. только 46%. СДП снизился квартал к кварталу на 21% до 8,6 млрд руб. (0,14 млрд долл.) из-за сезонно высоких капзатрат в 4 кв.

( Читать дальше )

Новости рынков |Позитивные результаты для акций Татнефти

- 04 апреля 2017, 10:04

- |

Татнефть вчера опубликовала финансовые показатели за 4К16 по МСФО, в которых впервые в истории компании консолидированы результаты Банка Зенит. С корректировкой на банковские операции, чистая выручка (за вычетом затрат на экспортную пошлину) составила 164,9 млрд руб. (+12% кв/кв, +2% по сравнению с прогнозом Атона), EBITDA оказалась намного выше — 50,5 млрд руб. (+29% кв/кв, +22% по сравнению с прогнозом Атона). Оба показателя поддержали благоприятная макроэкономическая конъюнктура (в основном, более высокая цена на нефть), а также структурные улучшения в выходе нефтепродуктов на НПЗ ТАНЕКО, поскольку компания перестала производить мазут. Чистая прибыль полностью совпала с нашим прогнозом и составила 32,2 млрд руб. (+21% кв/кв), хотя на нее мог оказать некоторое влияние эффект консолидации Банка Зенит, который мы не учитывали в нашем прогнозе. Показатель FCF в 4К16 составил 8,6 млрд руб. (-21% кв/кв на фоне роста капзатрат на 24% кв/кв). В 2016 FCF достиг 45,7 млрд руб. (-4% г/г).

Мы бы хотели особенно отметить тот факт, что показатель EBITDA существенно превзошел наш прогноз — преимущественно из-за более низких операционных расходов и налогов, в частности, НДПИ. Мы считаем результаты ПОЗИТИВНЫМИ для акций компании и подтверждаем нашу рекомендацию ПОКУПАТЬАТОН

Новости рынков |Татнефть отчитается в понедельник, 3 апреля

- 31 марта 2017, 10:04

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 32232 млн руб.:

Татнефть в понедельник 3 апреля должна опубликовать финансовые результаты за 4К16. Мы ожидаем, что чистая выручка (за вычетом экспортных пошлин) в 4К16 достигнет 162 140 млн руб. (+6,9% кв/кв), отражая рост цен на нефть и сохраняющийся рост добычи нефти, наряду с увеличением добавленной стоимости корзины нефтепродуктов после ввода в строй установки замедленного коксования на НПЗ ТАНЕКО. Мы ожидаем, что показатель EBITDA достигнет 41 373 млн руб. (+5,4% кв/кв) на фоне роста выручки. Мы прогнозируем очень высокую чистую прибыль на уровне 32 232 млн руб. (+21% кв/кв), отражающую прибыль от продажи акций Нижнекамскнефтехима в 4К16 (~10 млрд руб. после налога), которую частично нивелировало создание резерва по средствам, потерянным компанией из-за недавнего банкротства Татфондбанка. Стоит добавить, что на финансовых показателях за 4К16 отразится консолидация Банка Зенит. Поэтому наши прогнозы, где не учитывается этот эффект, могут отличаться от объявленных результатов. Позднее компания проведет телеконференцию, хотя точная дата пока не анонсировалась.

Новости рынков |Татнефть опубликует финансовую отчетность по МСФО за 2016 г. 3 апреля, по РСБУ на этой неделе

- 27 марта 2017, 17:15

- |

ДЕНЬ РОССИЙСКОГО НЕФТЕГАЗОВОГО СЕКТОРА

Выводы из встреч с инвесторами

Наиболее важные итоги этих встреч

Татнефть сообщила, что на ее чистую прибыль по РСБУ, а значит дивиденды (компания выплачивает 30% от своей чистой прибыли по РСБУ в равном размере на обыкновенную и привилегированную акцию) окажет влияние прибыль от продажи 25% в Нижнекамскнефтехиме.

( Читать дальше )

Выводы из встреч с инвесторами

Наиболее важные итоги этих встреч

Татнефть сообщила, что на ее чистую прибыль по РСБУ, а значит дивиденды (компания выплачивает 30% от своей чистой прибыли по РСБУ в равном размере на обыкновенную и привилегированную акцию) окажет влияние прибыль от продажи 25% в Нижнекамскнефтехиме.

По нашим оценкам, Татнефть могла зарегистрировать прибыль в размере 9,7 млрд руб. после уплаты налогов, которая должна добавить около 10% к чистой прибыли, хотя этот эффект будет частично нивелирован ростом резервов по средствам на счетах Татфондбанка, который объявлен банкротом. Тем не менее стоит добавить, что эти резервы в отчетности по РСБУ будут существенно меньше, чем в отчетности по МСФО, отражая только те резервы, которые относятся к материнской компании Татнефть компания создала резерв на 100% своих средств в Татфондбанке, он будет отражен в отчетности по МСФО и составит 5,4 млрд руб. Также на финансовые результаты за 2016 по МСФО окажет влияние консолидация Банка Зенит. Доля Татнефти в банке в 4К16 превысила 50%, и в конечном итоге должна составить 70%.АТОН

( Читать дальше )

Новости рынков |Татнефть - рост добычи с учетом увеличения цен на нефть даст положительный эффект на выручку.

- 10 марта 2017, 11:36

- |

Татнефть в январе-феврале увеличила добычу на 4%

Татнефть в январе-феврале добыло в Татарстане 4,695 млн тон нефти, что на 4% превышает показатель аналогичного периода прошлого года, сообщает пресс-служба компании. В том числе, в минувшем месяце добыто 2,222 млн тонн нефти. Ранее сообщалось, что добыча в феврале 2016 года составляла 2,187 млн тонн. Таким образом, показатель вырос на 1,6%. При этом компания снизила темпы роста: в январе-феврале прошлого года рост нефтедобычи составлял 6,1% к аналогичному периоду 2015 года, в феврале — 8,3%.

Татнефть в январе-феврале добыло в Татарстане 4,695 млн тон нефти, что на 4% превышает показатель аналогичного периода прошлого года, сообщает пресс-служба компании. В том числе, в минувшем месяце добыто 2,222 млн тонн нефти. Ранее сообщалось, что добыча в феврале 2016 года составляла 2,187 млн тонн. Таким образом, показатель вырос на 1,6%. При этом компания снизила темпы роста: в январе-феврале прошлого года рост нефтедобычи составлял 6,1% к аналогичному периоду 2015 года, в феврале — 8,3%.

Татнефть с учетом зрелости своих месторождений демонстрирует хорошую динамику добычи, даже несмотря на то, что темпы ее роста замедлились. Последний факт, с учетом обязательств России по сокращению добычи, можно рассматривать даже с позитивной стороны. Рост добычи с учетом увеличения цен на нефть даст положительный эффект на выручку Татнефти, правда в долларовом эквиваленте, в рублях динамика, из-за укрепления национальной валюты, будет более умеренной.Промсвязьбанк

Новости рынков |Аналитики оставляют без изменений целевую цену $47 за ДР и 464 руб. за обыкновенную акцию Татнефти.

- 09 марта 2017, 15:09

- |

ДР Татнефти упали на 11% с момента, когда мы в последний раз обновили рекомендацию по компании 19 января 2017. Поскольку цена Brent за этот период изменилась незначительно (приблизительно +1%), и нет никаких специфических для компании причин такой слабой динамики, мы считаем, что акции компании в настоящий момент торгуются с привлекательным потенциалом роста 27%. В связи с этим мы повышаем рекомендацию по ДР Татнефти с Держать до ПОКУПАТЬ и оставляем нашу целевую цену без изменений на уровне $47. Что касается катализаторов, мы выделяем продолжающийся рост добычи нефти, хотя политика компании в отношении таких непрофильных инвестиций как Банк Зенит и Нижнекамскнефтехим в прошлом, скорее всего, останется ложкой дегтя в инвестиционной истории Татнефти. Мы сохраняем рекомендацию ДЕРЖАТЬ по привилегированным акциям Татнефти.АТОН

Бумаги компании упали на 11% с начала года на фоне неизменной цены на нефть. ДР Татнефти в этом году потеряли 11% своей стоимости (обыкновенные акции Татнефти: — 14% с начала года, префы: -6% с начала года). Поскольку цена Brent за тот же период почти не изменилась, единственными факторами, объясняющими такую отстающую динамику Татнефти, можно назвать укрепление рубля (USD/руб. +5% с начала года) и общую коррекцию, наблюдавшуюся на российском фондовом рынке.

( Читать дальше )

Новости рынков |Рост добычи Татнефти в январе обеспечен за счет 59 новых скважин, что на 20% больше, чем год назад.

- 09 февраля 2017, 10:20

- |

Татнефть в январе увеличила добычу на 6%, до 2,5 млн т

ПАО «Татнефть» в январе 2017 года добыло 2,472 млн тонн нефти, что на 6,2% больше, чем в аналогичный период 2016 года, сообщает пресс-служба компании. Дочерние предприятия ООО «Татнефть-Самара» и ООО «Татнефть-Северный» в январе увеличили добычу на 4,5%, до 31,3 тыс. тонн. В целом предприятиями группы добыто 2,503 млн тонн нефти (рост на 6,2%). Добыча сверхвязкой нефти составила 111 тыс. тонн, что на 4,1% больше, чем в прошлом году.

ПАО «Татнефть» в январе 2017 года добыло 2,472 млн тонн нефти, что на 6,2% больше, чем в аналогичный период 2016 года, сообщает пресс-служба компании. Дочерние предприятия ООО «Татнефть-Самара» и ООО «Татнефть-Северный» в январе увеличили добычу на 4,5%, до 31,3 тыс. тонн. В целом предприятиями группы добыто 2,503 млн тонн нефти (рост на 6,2%). Добыча сверхвязкой нефти составила 111 тыс. тонн, что на 4,1% больше, чем в прошлом году.

Рост добычи Татнефти в январе был обеспечен за счет 59 новых скважин, что на 20% больше, чем год назад. Из них для эксплуатационных нужд — 57 скважин, для разведки — 2 скважины. Отметим, что ранее Татнефть сообщала о сокращении добычи в рамках соглашения ОПЕК+ на 3 тыс./день с января (выходит на 93 тыс.т), однако это не помешало ей в целом показать лучший результат, чем год назад.Промсвязьбанк

Новости рынков |Продажа ННК была вопросом времени.

- 06 февраля 2017, 12:17

- |

ННК ВЫСТАВЛЕНА НА ПРОДАЖУ; РОСНЕФТЬ В ЧИСЛЕ ПРЕТЕНДЕНТОВ .

Как сообщают Ведомости, Независимая нефтегазовая компания (ННК), принадлежащая экс-главе Роснефти Эдуарду Худайнатову, может быть готова к продаже. Согласно имеющейся информации, интерес к активу выразили следующие претенденты: Татнефтегаз, структуры Хотиных (владеющие Dulisma и Exillon Energy) и Роснефть. ННК была сформирована после слияния Alliance Oil Мусы Бажаева и активов, консолидированных ННК, в 2014. Бажаев, которому принадлежало 60% в объединенной компании, продал свою долю в сентябре 2014. Теперь ННК объединяет добывающие активы в различных частях страны, включая и активы на самой ранней стадии разработки, а единственный перерабатывающий актив — Хабаровский НПЗ — работает на Дальнем Востоке. Компания имеет очень высокий уровень долговой нагрузки — 5,6x по мультипликатору чистый долг /EBITDA по состоянию на конец 3К16. Худайнатов сегодня утром опроверг эту информацию.

Как сообщают Ведомости, Независимая нефтегазовая компания (ННК), принадлежащая экс-главе Роснефти Эдуарду Худайнатову, может быть готова к продаже. Согласно имеющейся информации, интерес к активу выразили следующие претенденты: Татнефтегаз, структуры Хотиных (владеющие Dulisma и Exillon Energy) и Роснефть. ННК была сформирована после слияния Alliance Oil Мусы Бажаева и активов, консолидированных ННК, в 2014. Бажаев, которому принадлежало 60% в объединенной компании, продал свою долю в сентябре 2014. Теперь ННК объединяет добывающие активы в различных частях страны, включая и активы на самой ранней стадии разработки, а единственный перерабатывающий актив — Хабаровский НПЗ — работает на Дальнем Востоке. Компания имеет очень высокий уровень долговой нагрузки — 5,6x по мультипликатору чистый долг /EBITDA по состоянию на конец 3К16. Худайнатов сегодня утром опроверг эту информацию.

Мы считаем, что продажа ННК была просто вопросом времени — компания консолидировала различные активы, и теперь ей надо решать проблему высокой долговой нагрузки. Стоимость этой компании — большой вопрос, учитывая ее высокую задолженность ($1,3 млрд) и существенную часть добывающих активов на самой ранней стадии разработки. Роснефть еще не подтвердила свой интерес, и мы считаем новость НЕЙТРАЛЬНОЙ на данном этапе.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс