SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Участие Русгидро в проекте будет негативно воспринято рынком

- 12 апреля 2017, 10:30

- |

Русгидро рассматривает возможность участия в строительстве Тайшетского алюминиевого завода

Коммерсант сообщает, что Русгидро рассматривает варианты вхождения в проект Русала по достройке Тайшетского алюминиевого завода в Иркутской области. Это участие может стать альтернативой второй очереди Богучанского алюминиевого завода (входит в проект БЭМО, СП Русгидро и Русала в пропорции 50/50). Общие затраты на строительство завода мощностью 430 тыс т (первая очередь — 215 тыс т) составляют $1 476 млн, $770 млн уже инвестировано Русалом. Русгидро и Русал обсуждают создание SPV, которое будет привлекать проектное финансирование (до $1,1 млрд). Русгидро должна будет купить долю 50% в SPV за $288 млн, часть этих расходов может быть покрыта долей 42,75% Русгидро в Иркутской электросетевой компании, которая может быть продана Русалу (Евросибэнерго En+ принадлежит 54,72%) за $88 млн.

Коммерсант сообщает, что Русгидро рассматривает варианты вхождения в проект Русала по достройке Тайшетского алюминиевого завода в Иркутской области. Это участие может стать альтернативой второй очереди Богучанского алюминиевого завода (входит в проект БЭМО, СП Русгидро и Русала в пропорции 50/50). Общие затраты на строительство завода мощностью 430 тыс т (первая очередь — 215 тыс т) составляют $1 476 млн, $770 млн уже инвестировано Русалом. Русгидро и Русал обсуждают создание SPV, которое будет привлекать проектное финансирование (до $1,1 млрд). Русгидро должна будет купить долю 50% в SPV за $288 млн, часть этих расходов может быть покрыта долей 42,75% Русгидро в Иркутской электросетевой компании, которая может быть продана Русалу (Евросибэнерго En+ принадлежит 54,72%) за $88 млн.

Идея о возможном участии Русгидро в Тайшетском проекте появляется время от времени — поскольку это непрофильный бизнес для компании, мы не видим большого смысла в этом проекте для нее, особенно учитывая, что компания уже участвует в алюминиевом бизнесе через СП БЭМО (Богучанская ГЭС уже полностью построена и работает, а расположенный рядом завод все еще строится). Поскольку обсуждения еще не завершены, мы считаем новость НЕЙТРАЛЬНОЙ для Русгидро, но полагаем, что участие в этом проекте будет скорее негативно воспринято рынком (хотя он не станет большой нагрузкой для баланса Русгидро, поскольку расходы будут в основном покрыты проектным финансированием). Наши аналитики по металлургическому сектору считают, что строительство Тайшетского завода вряд ли возобновится, учитывая долговую нагрузку Русала и хрупкий баланс спроса и предложения на рынке алюминия. Более того, госбанки стали очень избирательны в предоставлении проектного финансирования, что, например, было продемонстрировано в случае с Талицким проектом Акрона.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Аналитики рекомендуют держать акции РусГидро

- 03 апреля 2017, 20:37

- |

Недельный обзор от 03.04.2017 г.

Чистая прибыль РусГидро по РСБУ в 2016 г. по сравнению с 2015 г. выросла в 1,4 раза, до 41,9 млрд руб. Выручка составила 115 млрд руб., что на 7% больше, чем годом ранее. Положительно на выручке сказались рост выработки на ГЭС и увеличение стоимости электроэнергии и мощности. Себестоимость сократилась на 12%, до 56,4 млрд руб. Валовая прибыль повысилась на 36%, достигнув 58,7 млрд руб. EBITDA по РСБУ в 2016 г. выросла на 29%, до 73,9 млрд руб., скорректированная на неденежные статьи чистая прибыль стала выше почти в 2 раза, составив 59,9 млрд руб.

Чистая прибыль РусГидро по РСБУ в 2016 г. по сравнению с 2015 г. выросла в 1,4 раза, до 41,9 млрд руб. Выручка составила 115 млрд руб., что на 7% больше, чем годом ранее. Положительно на выручке сказались рост выработки на ГЭС и увеличение стоимости электроэнергии и мощности. Себестоимость сократилась на 12%, до 56,4 млрд руб. Валовая прибыль повысилась на 36%, достигнув 58,7 млрд руб. EBITDA по РСБУ в 2016 г. выросла на 29%, до 73,9 млрд руб., скорректированная на неденежные статьи чистая прибыль стала выше почти в 2 раза, составив 59,9 млрд руб.

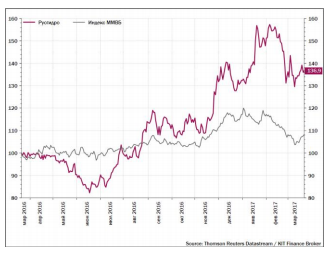

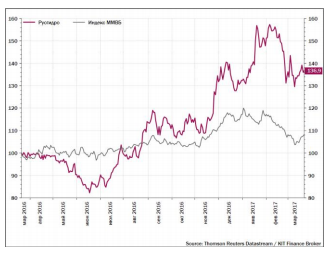

Сохраняем рекомендацию ДЕРЖАТЬ акции РУСГИДРО. Целевая цена: 1 руб.КИТФинанс Брокер

Новости рынков |Если РусГидро направит на выплаты дивидендов 50% от чистой прибыли, то акционеры могут рассчитывать на сумму в 19,9 млрд руб.

- 24 марта 2017, 11:12

- |

Чистая прибыль РусГидро по МСФО в 2016 г. выросла до 39,75 млрд руб., EBITDA — до 100,34 млрд руб.

РусГидро получило чистую прибыль по МСФО за прошедший год в размере 39,75 млрд руб. против 27,2 млрд руб. в 2015 году, следует из отчетности компании. При этом EBITDA компании увеличилась с 73,383 млрд руб. до 100,34 млрд руб. Скорректированная чистая прибыль компании стала выше на 40%, составив 66,1 млрд руб. Выручка компании без учета государственных субсидий выросла на 7,6%, до 374 млрд руб. Государственные субсидии увеличились на 20%, до 17,3 млрд руб. Операционные расходы достигли 315,7 млрд руб., что на 600 млн руб. выше, чем годом ранее.

РусГидро получило чистую прибыль по МСФО за прошедший год в размере 39,75 млрд руб. против 27,2 млрд руб. в 2015 году, следует из отчетности компании. При этом EBITDA компании увеличилась с 73,383 млрд руб. до 100,34 млрд руб. Скорректированная чистая прибыль компании стала выше на 40%, составив 66,1 млрд руб. Выручка компании без учета государственных субсидий выросла на 7,6%, до 374 млрд руб. Государственные субсидии увеличились на 20%, до 17,3 млрд руб. Операционные расходы достигли 315,7 млрд руб., что на 600 млн руб. выше, чем годом ранее.

Результаты РусГидро по EBITDA оказались лучше ожиданий рынка. При росте выручки компании на 20%, показатель EBITDA увеличился на 37%, что во многом является следствием слабого роста операционных расходов (около 2%). Позитивной динамике показателей способствовало увеличение выработки на 9,7%. Если РусГидро направит на выплаты дивидендов 50% от чистой прибыли, то акционеры могут рассчитывать на сумму в 19,9 млрд руб., что дает дивидендную доходность в 5,5% от текущих уровнейПромсвязьбанк

Новости рынков |Росгидро - результаты телеконференции достаточно оптимистичны, прогноз выглядит очень позитивно

- 24 марта 2017, 10:50

- |

РУСГИДРО ПРОВЕЛА ТЕЛЕКОНФЕРЕНЦИЮ ПО РЕЗУЛЬТАТАМ ЗА 4К16

Мы выделяем следующие важные моменты.

День аналитика. Компания проведет встречу с топ-менеджментом в Москве на следующей неделе. Финансовые результаты за 2016 по РСБУ также будут опубликованы на следующей неделе.

Производство в 2017. Русгидро ожидает, что рост выработки электроэнергии составит 2-3% г/г, включая РАО ЭС Востока. Рост выработки ГЭС, как ожидается, останется примерно неизменным г/г, поскольку компания наблюдает рост притока на Дальнем Востоке, где находятся ее Зейская и Бурейская ГЭС.

Дивиденды. Компания готова выплатить 25-50% от чистой прибыли (по МСФО или РСБУ, в зависимости от того, какая окажется выше) в качестве дивидендов, но ждет директивы от правительства совету директоров. Русгидро отметила, что ВТБ, как новый акционер, который приобрел 55 млрд акций в 1К17, имеет право на получение дивидендов за 2016.

Капзатраты. Компания планирует представить обновленную информацию по планам капзатрат на 2017-2022 во 2К17.

( Читать дальше )

Мы выделяем следующие важные моменты.

День аналитика. Компания проведет встречу с топ-менеджментом в Москве на следующей неделе. Финансовые результаты за 2016 по РСБУ также будут опубликованы на следующей неделе.

Производство в 2017. Русгидро ожидает, что рост выработки электроэнергии составит 2-3% г/г, включая РАО ЭС Востока. Рост выработки ГЭС, как ожидается, останется примерно неизменным г/г, поскольку компания наблюдает рост притока на Дальнем Востоке, где находятся ее Зейская и Бурейская ГЭС.

Дивиденды. Компания готова выплатить 25-50% от чистой прибыли (по МСФО или РСБУ, в зависимости от того, какая окажется выше) в качестве дивидендов, но ждет директивы от правительства совету директоров. Русгидро отметила, что ВТБ, как новый акционер, который приобрел 55 млрд акций в 1К17, имеет право на получение дивидендов за 2016.

Капзатраты. Компания планирует представить обновленную информацию по планам капзатрат на 2017-2022 во 2К17.

( Читать дальше )

Новости рынков |Русгидро - высокий показатель чистой прибыли, который компания использует в качестве основы для расчета дивидендов

- 24 марта 2017, 10:35

- |

РУСГИДРО: ЧИСТАЯ ПРИБЫЛЬ ЗА 2016 ОКАЗАЛАСЬ ВЫШЕ НАШЕГО ПРОГНОЗА

Русгидро опубликовала выдающиеся финансовые результаты за 2016 по МСФО. Выручка составила 374,1 млрд руб. (2% по сравнению с нашим прогнозом, +8% г/г), скорректированный показатель EBITDA достиг 100,3 млрд руб. (+30% г/г), оказавшись очень близким к нашему прогнозу (+1%) и на 3% превысив консенсус-прогноз. Чистая прибыль, скорректированная на разовые статьи, достигла 66,1 млрд руб. — на 17% выше нашего прогноза (+110% г/г), при этом разница преимущественно объясняется разовой прибылью от продажи непрофильных активов в 4К16 (10,4 млрд руб. в 2016, включая плотины ГЭС Иркутскэнерго и Энергосбытовую компанию Башкортостана). По показателю FCF Русгидро ожидаемо оказалась в минусе — FCF за вычетом процентных расходов составил минус 9,9 млрд руб. Тем не менее это существенный прогресс по сравнению с FCF минус 28,9 млрд руб., зарегистрированным в 2015.

Русгидро опубликовала выдающиеся финансовые результаты за 2016 по МСФО. Выручка составила 374,1 млрд руб. (2% по сравнению с нашим прогнозом, +8% г/г), скорректированный показатель EBITDA достиг 100,3 млрд руб. (+30% г/г), оказавшись очень близким к нашему прогнозу (+1%) и на 3% превысив консенсус-прогноз. Чистая прибыль, скорректированная на разовые статьи, достигла 66,1 млрд руб. — на 17% выше нашего прогноза (+110% г/г), при этом разница преимущественно объясняется разовой прибылью от продажи непрофильных активов в 4К16 (10,4 млрд руб. в 2016, включая плотины ГЭС Иркутскэнерго и Энергосбытовую компанию Башкортостана). По показателю FCF Русгидро ожидаемо оказалась в минусе — FCF за вычетом процентных расходов составил минус 9,9 млрд руб. Тем не менее это существенный прогресс по сравнению с FCF минус 28,9 млрд руб., зарегистрированным в 2015.

Мы считаем результаты сильными, и нам особенно приятно отметить высокий показатель чистой прибыли, который компания использует в качестве основы для расчета дивидендов. При выплате 50% опубликованная чистая прибыль предполагает дивиденды в размере 0,078 руб. на акцию и дивидендную доходность 8%, если добавить в расчет недавно размещенные 40 млрд акций в пользу ВТБ в 1К17. Это на 6% выше нашей предыдущей оценки дивидендов. Мы считаем показатели ПОЗИТИВНЫМИ для акций и сохраняем нашу рекомендацию ПОКУПАТЬ, по-прежнему считая Русгидро нашим фаворитом в российском секторе электроэнергетики.АТОН

Новости рынков |Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе

- 23 марта 2017, 17:40

- |

Русгидро переоценило основные средства

Русгидро опубликовало финансовую отчетность за 2016 г.

Чистая прибыль компании за год выросла на 46% до 39,75 млрд. руб., выручка на 7,6% — до 374,1 млрд. руб., показатель EBITDA — на 36,7% — до 100,3 млрд. руб.

Финансовый результат почти на треть хуже наших ожиданий. Это связано с начислением в IV кв. 2016 г. убытков от обесценения в размере 40,5 млрд. руб., в том числе:

— убыток от обесценения основных средств 26,5 млрд. руб.

— отрицательная переоценка депозита в банке Пересвет 4,5 млрд. руб.

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />

Эти единоразовые списания не являются свидетельством ухудшения эффективности операционной деятельности, но снижают величину чистой прибыли, используемую в качестве базы для расчета дивиденда.

Дополнительное давление на акции Русгидро в краткосрочной перспективе могут оказать опасения снижения самой нормы выплаты дивидендов до 25% чистой прибыли по МСФО. Об этом на конференции «Будущее централизованного теплоснабжения в России заявил представитель Минэнерго замглавы ведомства Вячеслав Кравченко.

( Читать дальше )

Русгидро опубликовало финансовую отчетность за 2016 г.

Чистая прибыль компании за год выросла на 46% до 39,75 млрд. руб., выручка на 7,6% — до 374,1 млрд. руб., показатель EBITDA — на 36,7% — до 100,3 млрд. руб.

Финансовый результат почти на треть хуже наших ожиданий. Это связано с начислением в IV кв. 2016 г. убытков от обесценения в размере 40,5 млрд. руб., в том числе:

— убыток от обесценения основных средств 26,5 млрд. руб.

— отрицательная переоценка депозита в банке Пересвет 4,5 млрд. руб.

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />Эти единоразовые списания не являются свидетельством ухудшения эффективности операционной деятельности, но снижают величину чистой прибыли, используемую в качестве базы для расчета дивиденда.

Дополнительное давление на акции Русгидро в краткосрочной перспективе могут оказать опасения снижения самой нормы выплаты дивидендов до 25% чистой прибыли по МСФО. Об этом на конференции «Будущее централизованного теплоснабжения в России заявил представитель Минэнерго замглавы ведомства Вячеслав Кравченко.

( Читать дальше )

Новости рынков |Русгидро отчитается завтра, 23 марта и проведет телеконференцию Ожидаем услышать обновленную информацию по планам в отношении дивидендов,прогноз по выработке электроэнергии на 2017г.

- 22 марта 2017, 10:15

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 56 465 млн руб. и чистую прибыль за 4К16 в размере 15 630 млн.руб.:

Мы ожидаем, что выручка компании за 2016 составит 382 044 млн руб. (+10% г/г), что предполагает выручку за 4К16 в размере 113 400 млн руб. Показатель EBITDA за 2016 достигнет 99 095 млн руб. (+28% г/г), а EBITDA за 4К16 составит 26 825 млн руб. Мы ожидаем увидеть очень сильный показатель чистой прибыли на уровне 56 465 млн руб. (+79% г/г) и чистую прибыль за 4К16 в размере 15 630 млн руб. Наш прогноз по чистой прибыли предполагает дивиденды в размере 0,0731 руб. на акцию (дивидендная доходность 7,6%) при коэффициенте выплат 50%, которого, как мы предполагаем, компания будет придерживаться второй год подряд. Мы считаем, что чистую прибыль также поддержит разовая прибыль от продажи непрофильных активов в 4К16, таких как плотины ГЭС Иркутскэнерго и Энергосбытовая компания Башкортостана. На телеконференции, также намеченной на завтра, 23 марта в 16:00 мс, мы ожидаем услышать обновленную информацию по планам в отношении дивидендов, прогноз по выработке электроэнергии на 2017, информацию по капзатратам, инициативам по оптимизации затрат, а также по дальнейшим планам продаж непрофильных активов, включая крупнейшие: 4,9% в Интер РАО и 43% в Иркутской электросетевой компании. Информация для набора: Россия, бесплатный номер: 8 10 8002 041 4011; Россия, местный номер для участия: +7 495 221 6523; Великобритания, местный номер: +44 20 304 32440; США, бесплатный номер: +1 877 887 4163; другие страны: +44 20 304 32440; IDтелеконференции: 31239371.

Новости рынков |Русгидро - заключение сделки с ВТБ может быть позитивно воспринято рынком

- 09 марта 2017, 12:25

- |

ВТБ и РусГидро заключили сделку по привлечению 55 млрд руб.

ВТБ и РусГидро заключили сделку по привлечению акционерного финансирования и подписали расчетный форвардный контракт. Компания привлекла 55 млрд руб. за счёт средств ВТБ, средства пойдут на рефинансирование задолженности «дочки» РусГидро — РАО ЭС Востока. Банк приобретает допэмиссию компании на 40 млрд руб. и квазиказначейский пакет акций на 15 млрд руб. Он получит 12,9% в капитале компании.

ВТБ и РусГидро заключили сделку по привлечению акционерного финансирования и подписали расчетный форвардный контракт. Компания привлекла 55 млрд руб. за счёт средств ВТБ, средства пойдут на рефинансирование задолженности «дочки» РусГидро — РАО ЭС Востока. Банк приобретает допэмиссию компании на 40 млрд руб. и квазиказначейский пакет акций на 15 млрд руб. Он получит 12,9% в капитале компании.

Данная сделка была анонсирована достаточно давно и сейчас подошла к своей финальной части. В этой связи мы не думаем, что она окажет какое-либо влияние на котировки РусГидро. Мы не исключаем, что в перспективе ВТБ может реализовать свой пакет. Это решение может быть позитивно воспринято рынком.Промсвязьбанк

Новости рынков |Заключение сделки с ВТБ является позитивной новостью для Русгидро.

- 09 марта 2017, 10:20

- |

РУСГИДРО ЗАКЛЮЧИЛА СДЕЛКУ СТОИМОСТЬЮ 55 МЛРД РУБ. С ВТБ

В прошедший вторник Русгидро и ВТБ заключили сделку, которая предполагает покупку 40 млрд новых акций Русгидро банком ВТБ, а также казначейских акций Русгидро. В результате Русгидро получит 40 млрд руб. от продажи новых и 15 млрд руб. от продажи казначейских акций ВТБ, а ВТБ получит 13% Русгидро, в то время как правительственная доля снизится до 60,5% с 66,8%. 55 млрд руб. будут использованы для снижения долговой нагрузки, в основном выплату долга РАО ЭС Востока, 100%-ой дочерней компании Русгидро на Дальнем Востоке. Сделка предполагает 5-летний форвардный контракт, по условиям которого Русгидро будет выплачивать ВТБ стоимость фондирования, которая рассчитывается как рыночная ставка минус дивидендная доходность. После истечения срока действия форвардного контракта ВТБ найдет покупателя на эту долю, хотя ВТБ уже начал искать потенциального покупателя и провел переговоры с Катаром.

В прошедший вторник Русгидро и ВТБ заключили сделку, которая предполагает покупку 40 млрд новых акций Русгидро банком ВТБ, а также казначейских акций Русгидро. В результате Русгидро получит 40 млрд руб. от продажи новых и 15 млрд руб. от продажи казначейских акций ВТБ, а ВТБ получит 13% Русгидро, в то время как правительственная доля снизится до 60,5% с 66,8%. 55 млрд руб. будут использованы для снижения долговой нагрузки, в основном выплату долга РАО ЭС Востока, 100%-ой дочерней компании Русгидро на Дальнем Востоке. Сделка предполагает 5-летний форвардный контракт, по условиям которого Русгидро будет выплачивать ВТБ стоимость фондирования, которая рассчитывается как рыночная ставка минус дивидендная доходность. После истечения срока действия форвардного контракта ВТБ найдет покупателя на эту долю, хотя ВТБ уже начал искать потенциального покупателя и провел переговоры с Катаром.

Поскольку эта новость расставляет все точки над «и» в истории, которая обсуждается уже несколько лет, мы считаем ее ПОЗИТИВНОЙ для Русгидро. Как мы уже говорили, миноритарии Русгидро выигрывают от того, чтокомпания теперь заинтересована в высоких дивидендах и снижении долговойнагрузки. Кроме того, сделка с ВТБ стоимостью 1,0 руб. за акцию фактически устанавливает нижнюю границу цены акций, таким образом ограничивая риск снижения в перспективе. И наконец, привлечение стратегического инвестора, который купит долю ВТБ, остается дополнительным катализатором для акций компании в долгосрочной перспективе. Мы сохраняем нашу рекомендацию ПОКУПАТЬ для Русгидро и по-прежнему считаем компанию одной из самых привлекательных в российском секторе электроэнергетики, а также считаем недавнее падение котировок хорошей возможностью для покупки.АТОН

Новости рынков |Русгидро - отсрочка ввода ТЭЦ в строй на 1-2 года не критична для финансовых показателей и стоимости Русгидро.

- 07 марта 2017, 10:23

- |

РУСГИДРО МОЖЕТ ОТЛОЖИТЬ ВВОД ТЭС НА ДАЛЬНЕМ ВОСТОКЕ

Как сообщают Ведомости, Счетная палата обеспокоена тем, что Русгидро может отложить ввод в строй трех из четырех ТЭС, строящихся на Дальнем Востоке ее дочерней компанией РАО ЭС Востока, до 2019 года. Русгидро начала строительство четырех ТЭС на Дальнем Востоке в 2012: Благовещенской ТЭЦ (единственная из введенных в строй в конце 2016), ТЭЦ в городе Советская Гавань, Якутской ГРЭС-2 и Сахалинской ГРЭС-2. Изначально предполагалось, что электростанции будут введены в эксплуатацию в 2015-16 гг., однако их ввод в строй несколько раз откладывался. Одна из проблем связана с подрядчиками, которые работают медленнее, чем ожидалось. Еще одна проблема касается теплоснабжения — местные теплосети в городах, где строятся электростанции, не готовы принять тепловую энергию от них в полном объеме.

Как сообщают Ведомости, Счетная палата обеспокоена тем, что Русгидро может отложить ввод в строй трех из четырех ТЭС, строящихся на Дальнем Востоке ее дочерней компанией РАО ЭС Востока, до 2019 года. Русгидро начала строительство четырех ТЭС на Дальнем Востоке в 2012: Благовещенской ТЭЦ (единственная из введенных в строй в конце 2016), ТЭЦ в городе Советская Гавань, Якутской ГРЭС-2 и Сахалинской ГРЭС-2. Изначально предполагалось, что электростанции будут введены в эксплуатацию в 2015-16 гг., однако их ввод в строй несколько раз откладывался. Одна из проблем связана с подрядчиками, которые работают медленнее, чем ожидалось. Еще одна проблема касается теплоснабжения — местные теплосети в городах, где строятся электростанции, не готовы принять тепловую энергию от них в полном объеме.

Поскольку все эти электростанции строятся в так называемых неценовых зонах, где нет рынка электроэнергии, а значит и механизма ДПМ, обеспечивающего гарантированную доходность от инвестиций, отсрочка их ввода в строй на 1-2 года не критична для финансовых показателей и стоимости Русгидро. В связи с этим мы считаем новость НЕЙТРАЛЬНОЙ для акций Русгидро, динамика которых в настоящий момент определяется дивидендами и сделкой с ВТБ, которая должна быть закрыта в ближайшее время. Мы сохраняем нашу рекомендацию ПОКУПАТЬ без изменений и считаем текущее снижение котировок хорошей возможностью для покупки.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс