Блог им. smoketrader |Ликвидность: Аукционы РЕПО ЦБ РФ.

- 25 февраля 2022, 10:43

- |

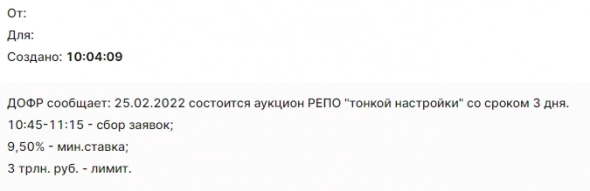

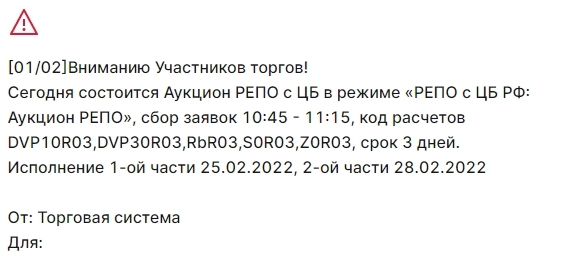

24.02.22 ЦБ РФ:

Текущий уровень ликвидности российского банковского сектора остается достаточным. Вместе с тем для повышения возможностей кредитных организаций по управлению собственной ликвидностью и сохранения условий по формированию ставок овернайт денежного рынка вблизи ключевой ставки Банк России проведет 25 февраля 2022 года аукцион репо «тонкой настройки» в объеме 2 трлн рублей с исполнением первой части сделок в день проведения аукциона, второй части — 28 февраля 2022 года.

Банк России продолжит отслеживать ситуацию с ликвидностью российского банковского сектора и с учетом этого будет уточнять объемы операций по предоставлению и абсорбированию ликвидности.

Сегодня:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

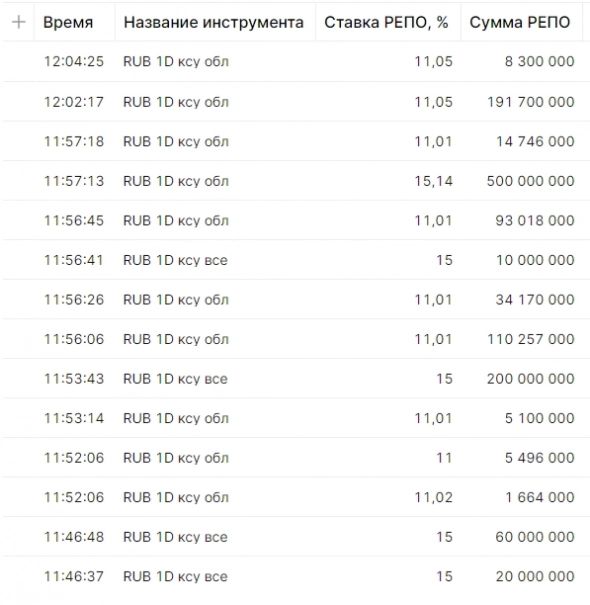

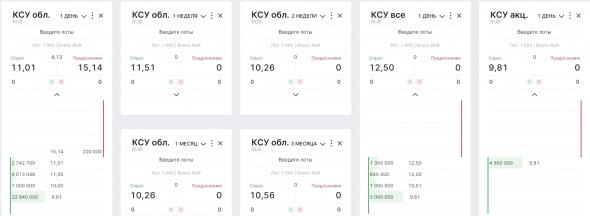

Блог им. smoketrader |денежный рынок. Для истории. РЕПО с ЦК с КСУ сделки на овере по 11/15%.

- 24 февраля 2022, 12:15

- |

Блог им. smoketrader |IV Международный Банковский Форум «Казначейство». Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

- 28 апреля 2021, 13:55

- |

Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

Тезисы:

Алексей Заботкин (ЦБ РФ)

- Восстановление совокупного спроса – ускоряется. Три причины (РФ и мир): действенность мер поддержки (бюджетное правило в РФ), снижение рисков (вакцинация) – снижение всплесков пандемии, частный сектор проявляет высокую адаптивность (продолжение восстановительного роста в условия второй волны пандемии).

- Можно утверждать – восстановительная фаза цикла практически завершена.

- 2 полугодие — возврат ВВП на докризисный уровень.

- Номинальные ставки повысились (на всей кривой ОФЗ) короткий – более значимо (отражение изменение ДКП). Дальний конец – вернулся на уровни осени 2019 года. А инфляционные ожидания выше, чем тогда.

- Темпы роста кредитования и денежной массы – на максимуме.

- Ускорение роста потреб.кредитования. Льготное кредитование ускоряет темпы. Рост цен ускорился по широкому кругу товаров. Инфляция выше 4%, т.е. выше «таргета» ЦБ РФ.

- И дополнительно растут инфляционные ожидания.

- Все больший спрос разгоняет инфляцию. Конец 2021 — 4,7-5,2%.

- Нейтральная ДКП – 5 – 6%. Если инфляция будет выше. «Нейтральность» ДКП может быть несколько повышена.

- Если «пропустить» момент, то ДКП будет более жесткая.

( Читать дальше )

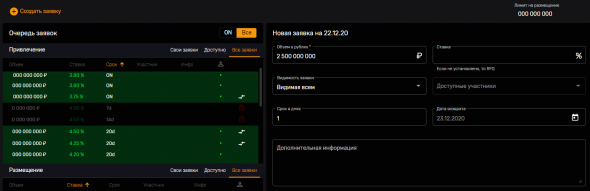

Блог им. smoketrader |Новое на Бирже: Рынок Кредитов

- 19 марта 2021, 18:03

- |

С коллегами по Комитету обсудили какие есть интересы со стороны банков и со стороны корпоратов.

Для начала немного о Проекте Рынка Кредитов с т.з. Биржи:

1 Этап: Банк предоставляет деньги участнику рынка кредитов

2 Этап: Участник рынка кредитов возвращает деньги и проценты Банку

Клиринг и расчеты проходят в НКЦ.

Участники:

- Банки (размещают и привлекают)

- Брокеры (привлекают)

- Корпорации (привлекают)

Сроки: 1 — 1095 дней

Валюты: RUB, USD, EUR

Стандартные расчетные коды фондового рынка и рынка депозитов (не требуется открывать новые счета)

Торги с 9:30 до 19:00

Участникам фондового рынка и рынка депозитов доступна упрощенная схема подключения на рынок кредитов.

Заключение сделки:

- Исполнение выдачи кредита с кодами расчетов S0, S1 и S2 и возврата кредита осуществляется через подачу отчетов на исполнение.

( Читать дальше )

Блог им. smoketrader |Ликбез: анализируем отчетность банков 3.

- 15 февраля 2021, 13:22

- |

Давайте немного поговорим о теории (чтобы лучше понимать мои обзоры по банкам)...

На основе чего строится математическая оценка структуры баланса:

Значения обязательных нормативов (вес 4):

- Н1.1 – норматив достаточности базового капитала банка

- Н1.4 – норматив финансового рычага

- Н2 – мгновенная ликвидность

- Н3 – текущая ликвидность

- Н4 – долгосрочная ликвидность

- Н7 – Максимальный размер крупных кредитных рисков

Качество активов (вес 1-3):

- Коэффициент качества кредитного портфеля

- Коэффициент эффективности использования активов

- Анализ «тяжести» кредитного портфеля

- Валютная составляющая кредитного портфеля

- Доля просроченных ссуд

- Коэффициент соотношения высоколиквидных активов и привлеченных средств

Качество пассивов (вес 2):

- Коэффициент зависимости от привлеченных МБК

- Коэффициент стабильности ресурсной базы

- Коэффициент стабильности клиентской базы

- Коэффициент структуры привлеченных средств

( Читать дальше )

Блог им. smoketrader |Денежный рынок. Банки.

- 12 февраля 2021, 19:07

- |

Совкомбанк.

Оценка баланса значительно улучшилась (банк более-менее переварил вливание в себя Экспресс-Волги). Текущая ликвидность (средняя между Н3 и ЛАТ/ОВТ) – 115,72.

Динамика банковских гарантий (91315П) к капиталу (000) растущая. На текущий момент этот показатель равен 0,93. Критический уровень – более 1,5. Доля облигаций иностранных государств в портфеле резко подросла, тогда как доля ОФЗ и ОБР снизилась. Анализ рыночного риска показывает снижение отрицательной переоценки ценных бумаг. Максимальная концентрация в активах до 30 дней статьи «Долговые ценные бумаги, переданные без прекращения признания». Нетто-МБК = -78,6 млрд. Минус сокращается.

Открытие.

Оценка баланса стабильна на нормальном уровне. Текущая ликвидность 106,88%. 91315П/000 = 0,85 растущая динамика за 6 мес. Просрочка по кредитному портфелю сокращается, также сокращается и отрицательная переоценка ценных бумаг. Нетто-МБК +121,7 млрд. Концентрация по статье «Долговые ценные бумаги Российской Федерации».

( Читать дальше )

Блог им. smoketrader |Если Вы казначей компании, по каким ставкам вы сейчас берете кредиты от 6 мес. в банках?

- 23 декабря 2020, 11:56

- |

Если Вы казначей компании, по каким ставкам вы сейчас берете кредиты от 6 мес. в банках?

Фактически, «обратный» опрос относительно вчерашнего.

По каким ставкам ± идет привлечение?

Сроки кредитов от 6 месяцев с ПДП (такие несколько дороже).

Предлагает ли кто-то из банков «альтернативные» варианты кредитов — а-ля «опцион на курс», кредит привязанный к рублевому фиксингу и т.д.?

Спасибо!!

П.С.

Если Вы голосуете за дотационный или выше 15% — какая отрасль и валюта баланса?

Блог им. smoketrader |Если Вы казначей компании, по какой ставке Вы размещаетесь сейчас в банках?

- 22 декабря 2020, 18:19

- |

Если Вы казначей компании, по какой ставке Вы размещаетесь сейчас в банках?

Если «выше рынка», то какой банк и порядок депозита? (миллионы, миллиарды)?

Спасибо!

Блог им. smoketrader |Денежный рынок. Банки и ставки.

- 02 декабря 2020, 14:54

- |

Продолжается системное изменение структуры балансов банков. Это в той или иной мере затрагивает почти весь сектор.

Изменение носит негативные тенденции и тренд на ухудшение продолжается...

При этом, это ухудшение проходит относительно плавно, поэтому не приводит к масштабным «проблемам».

Но, расслабляться не стоит – рано или поздно накопится «критическая масса» проблем у некоторых банков, что не исключает их дефолтов/санаций.

За системное ухудшение еще говорит тот факт, что изначально (весной 2020) программы господдержки банков должны были быть свернуты в начале осени. На деле – поддержку продлили. «Первичные» основные параметры поддержки – льготное кредитование и переоценка портфелей ценных бумаг по ценам на начало весны 2020 (т.е. до резкого снижения цен на нефть).

Это можно читать как, на текущий момент в балансах большинства банков есть неучтенная «дырка» неизвестного размера.

По сути, пока ценные бумаги не вернутся к значениям марта – поддержку придется продлевать. Ну или разметить новое кладбище...

Справедливости ради, можно сказать, что банки работают над сокращением «размера».

( Читать дальше )

Блог им. smoketrader |Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс