SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sky999 |Ставки по мусорным облигациям, как индикатор предстоящего краха SP500 (Zerohedge)

- 20 декабря 2014, 20:58

- |

Интересная статья на ZH, посвященная взаимосвязи динамики мусорных облиг и фондового рынка. Геополитическая игра, которую затеяли США неизбежно ведет их к катастрофе. Вопрос в том, хотят ли они избежать этой катастрофы? Или это очередной удачный повод для запуска еще одного мега QE…

( Читать дальше )

Если вы хотите знать возможен ли крах фондового рынка в 2015 просто посмотрите на ставки по мусорным облигациям. В 2008 году крах рынка мусорных облигаций состоялся перед крахом фондового рынка. И как вы увидите ниже, крах мусорных облигаций уже начался. Важнейшим движущим фактором является снижение цен на нефть. Энергетический сектор занимает от 15 до 20 % рынка и доходности этих бумаг значительно выросли в последнее время. Паника в секторе энергетических облигаций распространяется и на другие сектора рынка. Инвесторы стремительно выводят свои средства. И почти всегда, когда цена высокорисковых облигаций падала, цена на акции следовала их примеру. Поэтому не стоит обманываться ростом SP500 в последние дни после пресс-конференции Janet Yellen.…

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. sky999 |По мере сокращения QE риски коррекции SP500 значительно возрастают

- 31 июля 2014, 18:50

- |

О чем ясно свидетельствует хороший график с зерохедж:

Динамика SP500 и стоимости высокорисковых кредитных обязательств

Как предупреждает аналитик Barclays:

( Читать дальше )

Динамика SP500 и стоимости высокорисковых кредитных обязательств

Как предупреждает аналитик Barclays:

One of the things that sticks in my mind from 2007 (and I am NOT suggesting a 2007/2008 repeat here) is the fact that the credit markets moved before equity markets….and not just once, but three or four times through 2007 and 2008.

I recall looking at charts like the attached and thinking «why has this correlation broken down?»

Inevitably, the credit markets would be right, and the equity market would eventually catch up and re-establish the correlation.

The chart above shows (the inverse of) the junk-less-10 year spread vs the S&P. The tight correlation of the past 12 months (and actually, the last 3 years) has broken down this month.

Одна из вещей, серьезно врезавшихся в мою память в 2007 году, заключается в том, что движения кредитных рынков служат опережающим индикатором для фондовых площадок. Такое наблюдалось три или четыре раза в промежутке времени с 2007 по 2008 год. Я вспоминаю об этом, бросая взгляд на приведенный выше чарт, и не думаю, что с тех пор что-то могло поменяться. В любом случае кредитный рынок окажется прав и фондовый рынок восстановит нарушенную корреляцию.

( Читать дальше )

Блог им. sky999 |Заметки по текущей волатильности на мировых площадках

- 06 июня 2014, 19:18

- |

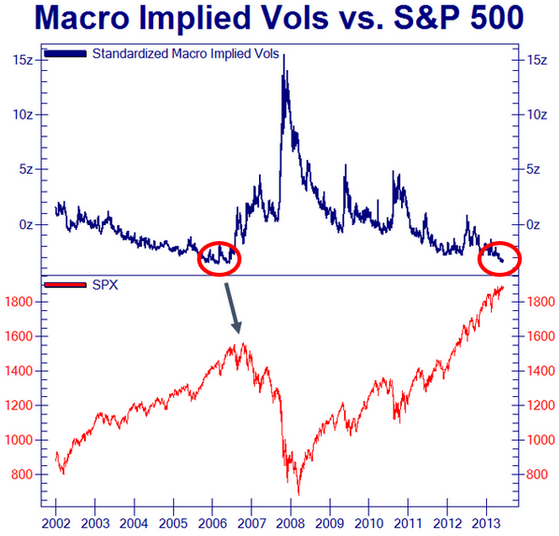

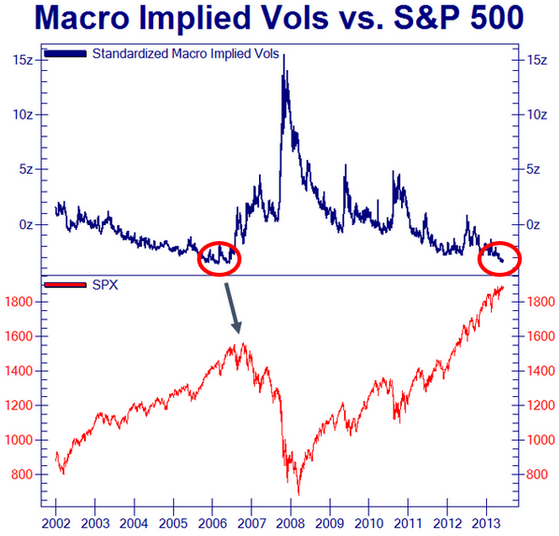

Вот хорошая картинка по текущей ситуации с волатильностью индекса S&P500 (на основе динамики индекса VIX).

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс