Владимир Литвинов

Тинькофф прислал письмо

- 24 мая 2021, 22:20

- |

- комментировать

- 5.3К | ★1

- Комментарии ( 26 )

Конвульсии Мечела и ВТБ в итогах недели

- 24 мая 2021, 09:29

- |

Индекс Мосбиржи на нейтральном внешнем фоне завершил прошлую неделю +0,63%. 3600 п. выступил отличным уровнем, чтобы оттолкнуться от него. Теперь остается дождаться реализации сценария. Надеюсь внешние факторы не помешают быкам преодолеть исторический максимум Индекса. Скорый дивидендный сезон поддержит позитив.

Нефть третью неделю подряд откатывается от $70. Технически остается шанс на преодоление уровня сопротивления, но чем дольше цена стоит под ним, тем больше шансов на сильный откат. Внешний фон скудный, не предполагает повышенной волатильности.

Доллар продолжает торговаться в зоне поддержки на 73-74 рублях. ЦБ плотно зажал валюту и не дает разгуляться спекулянтам. Прокол вниз до 72 рублей на позапрошлой неделе намекает на потенциально-возможный поход на эти значения. Из «валютных» активов по-прежнему держу ETF FXRU, а вот от Сургутнефтегаза преф начал потихоньку избавляться.

Остальной нефтегазовый сектор закрыл прошлую неделю разнонаправленно. Газовые представители растут, Газпром добавляет 3,9%, Новатэк 2,7%. Нефтяники корректируются, Лукойл -3,6%, Роснефть -3,4%. А вот у Сургута свои драйверы роста, плюс 2,7%. Это наварное была самая простая идея в 2020 году. Вполне доволен результатом.

В лидеры роста залетели привилегированные бумаги Мечела, плюс 34,1%. По итогам 1 квартала черному металлургу удалось заработать 8 ярдов прибыли, против убытка годом ранее. Это ориентирует нас на двузначные дивиденды, но забегать вперед я бы не стал. Напомню, соотношение чистый долг/EBITDA до сих пор космическое 6,9х. Я такие компании отправляю скорее в топку, вместе с космическим Virgin Galactic. Любые подскоки считаю временным эмоциональным явлением, не имеющим ничего общего с долгосрочными инвестициями.

Золотодобытчики полноценно ожили и добавляют за неделю: Polymetal +7,1%, Полюс +5,4% и даже Селигдар растет на 2+%. В одиночестве Петропавловск -1,6%. Бумаги компании я не рассматриваю из-за токсичной структуры акционеров. Однако, технически сейчас выглядят чуть лучше. Зона поддержки может вытолкнуть котировки к 29 рублям за расписку.

В числе аутсайдеров оказались бумаги ВТБ. Кто бы мог подумать… После неадекватного роста без фундаментальных причин, акции банка ушли в коррекцию. Помогали в этом и новости о продаже Трастом своего пакета ВТБ. Причем размещение прошло с дисконтом порядка 9%. Токсичное руководство во всей красе. Чего не скажешь о Сбере. Префы банка умудрились прибавить 0,5% за неделю, набираясь сил перед рывком на закрытие дивидендного гэпа.

На прошлой неделе разобрал Mail,

( Читать дальше )

НОВАТЭК - мой фаворит. Манипуляции в Русагро. Не пора ли покупать Китай?

- 23 мая 2021, 12:37

- |

Сегодня поговорим о новостных вбросах и манипуляциях в акциях Русагро, разберем Новатэк и решим, не пора ли покупать китайские активы. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 20.05.21:

( Читать дальше )

Почему я продолжаю писать на смартлабе

- 21 мая 2021, 22:41

- |

Что происходит? Посмотрел на топ дня и поразился. Где рынок, где аналитика? Вокруг стоит хайп вокруг возвращений, уходов со смартлаба. Оплакивали ветеранов, которые ушли и переживали за будущее нашего ресурса. Не переживайте, без вас существовал смарт и будет после вас.

Смартлаб такой, каким он был в 2016, 2018 и в 2020 году. Пришли сюда, приняли правила игры, пишите спокойно. Нет же, надо развести сопли и найти виновных. Найти тех злодеев, которые виноваты в мусоре в ленте, в том, что ушли ветераны, которые бесполезную дичь писали, но были ооооочень хайповые.

Есть ребята которые пашут на смарте изо дня в день. Готовят аналитику и не ищут хайпа. Воронов, Аведиков, Киселев, Козлов. Имена, которые вам знакомы, и которые просто делают свою работу, каждый день снабжая вас полезной информацией.

Смартлаб дает многое. Он дает возможность привлечь подписчиков. Не умеете этим пользоваться? Летите в топку. И причем это не главное. Я, например, годами писал аналитику бесплатно. Годами… И буду писать ее на смартлабе, когда монетизации не будет. Мне все равно на мнение троллей. Я просто делаю свою работу…

Не ставьте мне лайк, мне не нужно попадать в топ с этим постом. Тут нет ссылок на ребят или на мои ресурсы. Просто я хотел донести, что если вы решили писать на Смарте, то делайте это хоть с капелькой благодарности, ведь ресурс — это ваш дом, пусть и на пару минут в день.

Теория заговора

- 20 мая 2021, 17:04

- |

Анализируя рынок каждый день, невольно начинаешь на подсознательном уровне замечать различные закономерности. А потом череду этих случайностей начинаешь объединять в структуру и выводить причинно-следственные связи. Так уж устроен наш мозг. Человек ищет закономерности везде, даже в случайных числах. Для этого даже термин специальный придумали — апофения.

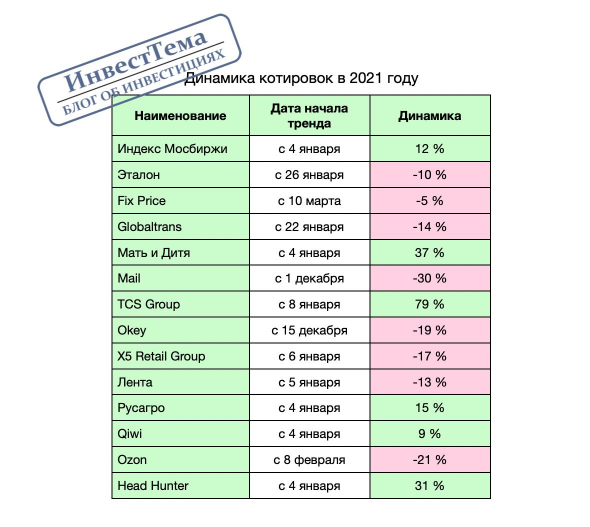

Но мы не про науку, мы про рынок. Так вот, в начале 2021 года я начал замечать, что как бы не рос наш рынок, ряд компаний начали стагнировать. Причем, по некоторым эмитентам видимых причин для этого нет. Просто начали заливать акции, пробивая любые сильные уровни поддержки.

А точнее даже не акции, а именно расписки. Сегодня хочу составить сводную таблицу, в которой сравним Индекс Мосбиржи и ряд расписок, торгующихся на ней. Надеюсь, что такое депозитарные расписки вы знаете. А если нет, то продуктом компании Alphabet Inc. пользоваться умеете.

( Читать дальше )

Новатэк - то что нужно российскому инвестору

- 20 мая 2021, 09:52

- |

Компания всегда была моим любимчиком, но не всегда находится у меня в портфеле. После удачных инвестиций в 2018 году я благополучно закрыл позицию прибылью в 2020 и ненадолго забыл ее. Точнее, я продолжил изучать отчетности, но вот за ценой не поспевал. В этой статье хочу изучить отчет за 1 квартал 2021 года компании и решить, стоит ли сейчас добавлять компанию в свой инвестиционный портфель.

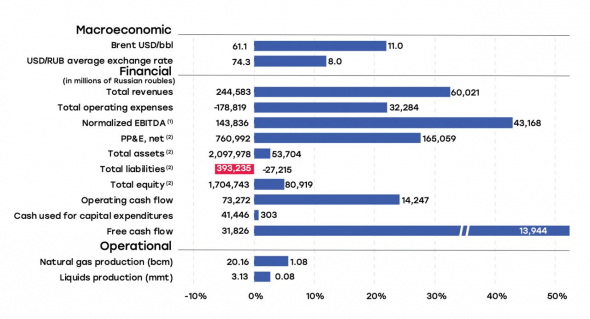

В первом квартале 2020 года еще не было заметно влияние пандемии, поэтому обзор будет довольно референтным. Выручка компании в первом квартале 2021 года увеличилась на 32,5% до 244,6 млрд рублей. Основным драйвером служит рост цен на углеводороды. Холодная зима и увеличение добычи газа позитивно влияют на результаты.

Положительная динамика цен продолжиться и далее. Минэкономразвития ожидает среднюю цену в 2021 году на уровне $200,7 за 1 тыс. кубометров, против $131,6 в 2020 году. На 2023 и 2024 годы прогнозы скромные, на уровне в $179,9. Но до этого еще дожить надо.

Операционные расходы также растут, но более медленными темпами. За первый квартал они составили 178,8 млрд рублей, увеличившись на 22%. Курсовые разницы пока еще снижают прибыль, но уже во втором полугодии увидим обратный эффект. Чистая прибыль Новатэка составила 69,6 млрд рублей, против убытка годом ранее.

Новатэк продолжает активно развивать свой совместный проект с Total «Арктик СПГ-2». Наращивает и перевалку СПГ. Уже в 2023-2024 году ожидается круглогодичная навигация по Северному морскому пути, что добавит эффективности проекту.

Новатэк подтверждает звание быстрорастущей газовой компании. Умение руководства сдерживать рост операционных расходов значительно повышает рентабельность, и дает основание предполагать дальнейший рост бизнеса. Для меня абсолютно понятно, что Новатэк должен попасть в портфель любого российского инвестора, остается только найти приемлемую точку входа.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Mail - на мыло?

- 17 мая 2021, 17:15

- |

Продавать и выходить из акций. Худшая инвестиция в 2021 году. Компания — банкрот уже через несколько лет. Одни убытки, в активах нечего делать.

Весь этот бред я читаю на страницах различных форумов, чатов и в прочих псевдо-инвестиционных источниках. Компанию начали сливать еще в начале 2021 года, когда стало понятно, что отчет будет не из самых лучших. Правда они забыли посмотреть, что компания получила убыток, лишь за счет переоценки доходов от совместных предприятий. Но кого это волнует? Мы же не про бизнес, мы про черточки на графике…

Но я все же про цифры, поэтому давайте посмотрим на отчет МСФО за 1 квартал и сделаем свои выводы. Общая выручка выросла за отчетный период на 27,4% до 28,3 млрд рублей. Почти все сегменты приросли в показателях. ММО-игры добавляют 34,3%, а общий рост MY. GAMES составил 42,2%. Плюсует даже реклама +22%. Игровой сегмент почти догнал по объему рекламный. Заметна небольшая стагнация в сегменте Community IVAS, но незначительная.

Перспективное образовательное напрвление, в виде Skillbox и GeekBrains, продолжает развиваться. За первый квартал выручка увеличилась в 3 раза, а ожидаемая по итогам года составит 9 млрд рублей. Другие «новые инициативы» прибавляют в выручке, но с рентабельностью пока проблемы.

( Читать дальше )

Дивиденды Сургутнефтегаза. Идея в Башнефти. Когда покупать Mail?

- 16 мая 2021, 15:50

- |

У нас сегодня сразу пачка интересных компаний. Поговорим о Mail, Татнефти, Сургутнефтегазе и Башнефти. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 13.05.21.

( Читать дальше )

Быстрые ручки маркетмейкера в итогах недели

- 16 мая 2021, 14:32

- |

После ударной прошлой недели, на этой, Индекс Мосбиржи остывает -1,22% и корректируется к 3600 п. Поводом стали общерыночные настроения по всему миру. Ключевые данные по инфляции оказались выше прогнозов. Вау, вот это да… неужели этот страшный факт причина падения рынков? Конечно же нет. Рынкам нужно снимать перегретось, а повод всегда найдется.

Нефть продолжает поджиматься к $70. Драйверы чисто технические. Даже хакерские атаки оказывают слабое влияние на котировки черного золота. Я уж не говорю за ОПЕК+, на полях которого пока тишина.

А вот быстрые ручки маркетмейкера, которые прокололи доллар на прошлой недели к 72 рублям, на этой восстановили котировки. Динамику предположить в моменте невозможно. Разве что магнитный уровень в 76 рублей будет привлекать спекулянтов. Инвесторам в любой непонятной ситуации стоит наращивать долларовые кубышки.

По итогам недели большинство активов РФ улетело в красную зону. Лидером снижения стали расписки Mail .ru, которые уже порядком надоели инвесторам и продолжают падение 13 торговых сессий подряд, за неделю -8,2%. Видимых причин для таких распродаж нет, и не надо мне говорить про убыток в отчетности, изучите ее сначала. Пятница стала первым днем пробуждения быков. Посмотрим на начало торгов в понедельник.

Девелоперы закрыли свои реестры акционеров на получение дивидендов. Если ПИК только в пятницу открылся гэпом и завершает неделю -1%, то ЛСР сразу после отсеки начал усиленное падение. Сниженные дивиденды и структурные проблемы не дают повода говорить о скором закрытии дивидендного гэпа. За неделю бумаги теряют 9,8%.

Финансовый сектор с банками торгуются минусом. Поводом служат отсечки по дивидендам. Мосбиржа и Сбербанк уже закрыли реестры. По итогам недели -6,7% и -4,8% соответственно. ВТБ продолжает запиливаться в пределах 5 копеек за бумагу. Будьте аккуратны с покупками данного актива. Он еще преподнесет сюрприз инвесторам.

На прошедшей неделе разобрал для вас Газпром, и

( Читать дальше )

Разбор компаний США: Momo и Jonhson&Jonhson

- 14 мая 2021, 21:30

- |

В названии статьи условно есть упоминание о компаниях США. В ближайших двух разборах, одним из представителей у нас будет китайская компания, но торгующаяся на бирже США. Первым на разбор попадает Momo, а вот второй рассмотрим классическую компанию США — Jonhson&Jonhson.

Самая оперативная информация в моем Telegram

Momo (MOMO)

Китайская компания является классическим разработчиком мобильных приложений в сфере социальных сетей. Пользователи могут делиться фото, видео, обмениваться сообщениями, а также проводить трансляции через свои аккаунты. Дополнительными сервисами, позволяющими зарабатывать компании, являются мобильные игры, платные стикеры и прочие атрибуты социальных сетей.

В 2018 году Momo приобрела крупнейшего разработчика приложений для онлайн-знакомств в Китае — Tantan. Синергетический эффект довольно силен, так как это позволило Momo выйти на новый уровень и привлечь дополнительные денежные потоки. Остается открытым вопрос, что делать с падением числа активных пользователей в сетях Momo. Руководство заявляет, что бороться с этим будет благодаря повышению вовлеченности. Получается вектор развития, смотрит в сторону качества, а не количества.

( Читать дальше )

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания