Владимир Литвинов

Переведем ваши активы к другому брокеру ❤️

- 13 апреля 2022, 20:57

- |

«Ограничения, под которые попал Альфа-Банк, коснулись и Альфа-Инвестиций. Мы хотим, чтобы вы и дальше свободно торговали на бирже. Поэтому до 6 маямы переведем все брокерские и индивидуальные инвестиционные счета клиентов Альфа-Инвестиций к новому брокеру.

Не переживайте: ваши инвестиции в безопасности. Мы бережно перенесем все активы и сохраним прежние условия. Скоро расскажем обо всем подробно ❤️»

Вот такое сообщение мне выдала Альфа. И ведь только на этой неделе наконец то ключи к Quik согласовали. И снова отправляемся в путешествие. Пристегните ремни, во время полета вам будут предложены прохладительные напитки и немного страданий.

- комментировать

- 5.5К | ★1

- Комментарии ( 10 )

Газовый бунт, «имперский газ» и Новатэк

- 13 апреля 2022, 19:55

- |

Центробанк зафиксировал падение выручки от экспорта нефти и газа в марте на 47,8%. Всему виной заградительные санкции в отношении российских компаний, особенно нефтяников. Если исключить экспортеров удобрений, которых обходит стороной санкционная риторика, неплохо выглядит один лишь Газпром.

Трубопроводной газ по-прежнему востребован в Европе, а рекордные цены на спотовом рынке способствуют наращиванию выручки. Сейчас они на уровне $1200+ за тысячу кубов. Газпром поставил в 2021 году около 185 млрд м³ газа в Европу, и даже при всем желании последней перейти на ВИЭ и отказаться от «имперского газа», сделать это навряд ли удастся быстро.

Тем не менее ожидаю снижение экспорта в 2022 году до 160 млрд м³ и ниже, что будет нивелировано ценами на энергоносители. Причем не исключаю по Газпрому выплат 25%-ой доли прибыли в качестве дивидендов. Это повод продолжить удержание бумаг монополиста у себя в портфеле.

По Новатэку ситуация сложнее. Выход Shell и Total из совместных предприятий поставил под удар ряд объектов. Санкции коснулись поставки технологий и оборудования для охлаждения и сжижения газа. Проект Арктик СПГ-2 сразу же пришлось частично свернуть, оставив лишь первую ветку.

( Читать дальше )

Брокерские приключения

- 12 апреля 2022, 17:22

- |

Санкционный удар по Сбербанку и Альфе поставил под вопрос судьбы их брокерских клиентов. Крупные брокеры больше не хотят принимать недовольных клиентов от своих подсанкционных собратьев, поэтому у санкционных банков просто не остается иного выхода, как регистрировать новые юридические лица, оперативно оформлять им лицензии и не менее оперативно переводить туда иностранные активы клиентов. И делать это приходится на опережение санкционной повестки, чтобы не растерять инвесторов.

Красный и зелёный банки хотели, по примеру ВТБ, сразу передать иностранные ценные бумаги своих брокерских подразделений кому-то из коллег по цеху, не попавших под блокирующие санкции. Но они отнюдь не горят желанием принимать у себя недовольных клиентов Сбера и Альфа-банка. Особенно тех, кого уже один раз перевели в Альфа Инвестиции, а теперь планируют презентовать им ещё один депозитарный перевод.

Сбер же сначала анонсировал перевод иностранных бумаг своих клиентов в БКС Мир инвестиций и Атон, однако вскоре опроверг эту информацию. БКС и Атон физически не смогут принять такое количество новых клиентов.

Так что у Сбера и Альфы вариантов немного. Скорее всего, они либо переведут клиентов в малоизвестные брокерские компании, либо успеют создать своих, но «юридически независимых резервных брокеров» для той же цели. Кстати, уже просочилась информация, что тихой гаванью для клиентов брокера от Альфа-Банка, может стать новое юрлицо под брендом А-Инвестиции. Банк пытается удержать клиентов в периметре своей инфраструктуры, но получится ли, покажет время.

Мой счет также оказался эмигрантом и качует от брокера к брокеру. Сейчас нахожусь в красном приложении. Радует то, что банки и брокеры делают это автоматически, частично снимая с инвесторов нагрузку. Уверен, что нашим денежным средствам, равно как и бумагам ничего не угрожает в юридическом поле и равно или поздно все снова вернется на круги своя.

А вот что меня действительно интересует, так это те активы, которые сейчас стоит держать в портфеле. Анализом рынка сейчас активно занимаюсь у себя в Telegram канале. Подписывайтесь - https://t.me/+jNGA5DmeuLZiMWJi

Яндекс - у нас нет выбора

- 12 апреля 2022, 09:51

- |

Вы знаете мое отношение к Яндексу. При всех перспективах компании, сам бизнес имеет множество противоречивых паттернов. Так называемые бизнес-юниты, включающие сегмент e-commerce, забирали часть эффективности у классических направлений рекламы и такси. В добавок не все брокеры дают доступ к торгам расписками Яндекса. Однако лучше оставаться в курсе финансового положения Яндекса, которое разберем на примере отчетности за 21-й год.

Итак, консолидированная выручка Яндекса за период выросла на 63% до 356,2 млрд рублей. Вклад в рост внесли почти все сегменты бизнеса. Основной, по-прежнему, приносит Поиск и портал (165 ярдов) и Такси (132 ярда). С эффективностью тоже все в порядке. Скорректированная EBITDA рекламного сегмента составила 79,6 млрд, увеличившись на 31%, а EBITDA такси взлетела на 248% до 12 млрд рублей.

Бизнес-юниты

Яндекс-Маркет, как основа сегмента e-commerce, прибавил в выручке всего 22%. И это на фоне роста товарооборота (GMV) на 180%. К слову, он составлял на конец года 122 млрд рублей. Если сравнить с динамикой прочих компаний сектора, не выдающиеся показатели. Еще хуже дела обстоят с эффективностью. Отрицательная EBITDA в 40,5 млрд рублей утянула чистую прибыль компании на отрицательную территорию.

( Читать дальше )

Перспективы Сбербанка в условиях кризиса. Что делать с акциями?

- 10 апреля 2022, 11:20

- |

Сегодня посмотрим на текущую ситуацию на Мосбирже, а также разберем Сбербанк в кризисных условиях. Изучим отчет за 2021 год и экстраполируем результаты на будущие периоды. Проведем фундаментальный и технический анализ, а также решим, стоит ли покупать или удерживать акции банка. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема Premium от 07 апреля 2022 года:

( Читать дальше )

Итоги недели на рынке РФ

- 09 апреля 2022, 15:22

- |

🇷🇺 Российские инвесторы на этой неделе опомнились и увели Индекс Мосбиржи на 6% вниз. Все риски, о которых я говорил, сохраняются и давят на рынок. ЦБ понизил ключевую ставку до 17%, дав бизнесу пространство для маневра. Я пока не вижу точек роста крупных публичных компаний, поэтому нахожусь в стадии ожидания.

💵 Доллар вернулся к докризисным значениям. Несмотря на все органические причины для укрепления рубля, средневзвешенный курс выглядит мягко говоря искусственно. Переход на расчеты в рублях не должен напрямую оказывать давление на валюту, стабилизацию которой я ожидаю. В сети появилась информация, пока не подтвержденная ЦБ, об отмене комиссии на покупку валюты. Это должно вернуть к жизни любителей доллара.

Нефтегазовый сектор оказался в аутсайдерах за счет общей коррекции и падения курса нефти. Напомню, цены на нефть марки Urals торгуются с историческим дисконтом к Brent. В моменте, мы продаем свою нефть дешевле на $30, и если учесть, что продажи в ЕС и США схлопнулись, то этот дисконт получили китайские импортеры. Именно столько стоит дружба с поднебесной.

( Читать дальше )

Белуга - стесняться нечего

- 08 апреля 2022, 13:10

- |

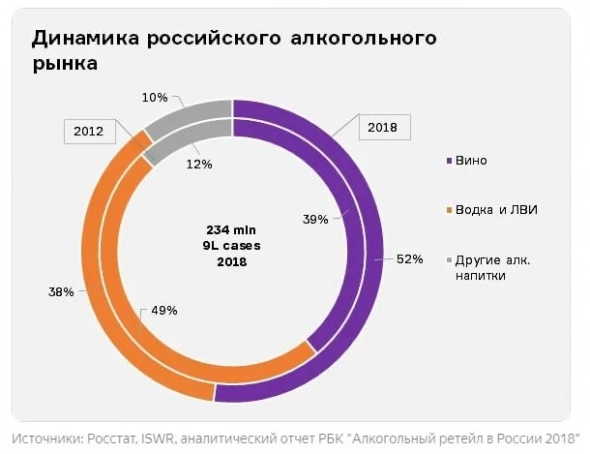

Традиционно, первыми свои квартальные отчеты выпускают металлурги. Увы, в новой парадигме не ко всем цифрам у нас будет доступ. А вот Белуга не стесняется своих отличных результатов. В первом квартале фиксирует рекордный прирост продаж на 25,1% г/г до нового максимума – до 3,9 тыс. декалитров.

Отгрузка импортной продукции, которые компания представляет на эксклюзивной основе увеличились на 45%. Похоже, что пока кто-то бежал за долларами и техникой, другие решили вложиться в застольную продукцию.

Относительно остальных отраслей, производители алкогольной продукции могут считаться бенефициаром текущей конъюнктуры. Ограничение импорта из европейских стран освобождает рынок для локальных игроков. Более того, по некоторым исследованиям употребление алкогольной продукции в кризисное время даже повышается.

Проблемой является то, что Белуга также экспортирует свою продукцию за рубеж. Пока продажи растут, компания показала +17,2% г/г. Однако, ожидается, что темпы роста начнут сокращаться в связи с эмбарго США и отказом некоторых европейских партнеров сотрудничать. Пока в США сформированы крупные запасы, продажи еще продержатся, однако при истощении запасов можем увидеть падение.

Еще одним из рисков является низкая ликвидность акций, которая позволяет продвигать котировки в любую сторону под влиянием крупных игроков или СМИ. Также стоит отметить, что оценка компании, даже несмотря на хорошие операционные результаты, остается высокой, тем более для текущей конъюнктуры.

LTM прибыль 3,8 млрд при капитализации 42 млрд — это для данной истории достаточно высокая оценка. Даже если предположить, что прибыль за следующие пару лет вырастет в два раза, ценник все равно остается высоким. Если уж так нравится бизнес и вы уверены в кредитоспособности компании, можно и к облигациям присмотреться. Они сейчас дают 17% годовых на 27 месяцев.

❗️Не является инвестиционной рекомендацией

Ежедневные антикризисные статьи у меня в Telegram-канале. Подписывайтесь!

Дивидендный дайджест новой парадигмы №2

- 07 апреля 2022, 09:58

- |

На прошлой неделе мы начали обсуждать дивидендную политику российских компаний в санкционную эпоху. Вам понравился формат, поэтому продолжаем. Конечно, когда банки дают по 20% доходности по вкладам, не так интересны дивиденды, но именно они помогают определиться с выбором перспективного актива.

Positive Technologies

Единственный представитель отечественного IT-сектора, который отважился на выплату дивидендов за 2021 год. Менеджмент с оптимизмом смотрит в будущее, поскольку из-за геополитики с российского рынка кибербеза ушли многие иностранные конкуренты, а Позитив готов занять их место.

💬 СД рекомендует дивиденды – 14,4 руб.

🗓 Последний день для покупки – 4 мая

❗️ Текущая див. доходность составит: 1,3%

КуйбышевАзот

Ралли на рынке удобрений позволило компании завершить минувший год с рекордной прибылью. В этом году следует ожидать сохранение высоких цен на азотные удобрений, что вновь позволит компании порадовать акционеров щедрыми дивидендами. Суммарные дивиденды за 2021 г. составят 27,4 руб.

( Читать дальше )

Цветение рынков и Позитив

- 06 апреля 2022, 12:03

- |

🇷🇺 После непродолжительных сессий роста, российский рынок вчера снова перешел к снижению. Широким фронтом падали почти все активы, за исключением точечных идей, о которых поговорим ниже. Поводом послужил новый пакет санкций в отношении ряда экспортеров и анонсе дополнительных, направленных на импорт нефти из РФ.

💬 Но это всего лишь триггер ко вчерашнему снижению. Как я уже говорил, многие компании столкнутся со структурными проблемами, которые ударят по бизнесу, схлопывая маржинальность и заставляя отказываться от дивидендов. Только будучи полным идиотом можно рассчитывать, что теперь то рынок РФ зацветет и перейдет к безоткатному росту. Выбирать активы на покупку, друзья, придется теперь еще более тщательно.

А что выбирать, нам опять же подскажут отчеты компаний. Я не стал вам забивать голову цифрами за 2021 год, так как они уже из другой вселенной, а вот за первый квартал 2022 года будем с жаждой изучать каждый отчет, выискивая драйверы роста и падения.

( Читать дальше )

Аутсайдеры 2022 года. Часть 2/2

- 04 апреля 2022, 16:17

- |

В предыдущей части поговорили про большие банки и расставил акценты. Я намерено не беру во внимание БСП и МКБ. Их мы рассмотрим позже, так как сейчас стоит акцентировать внимание именно на троице лидеров. В целом, катастрофической проблемы я не вижу. Все банки сохранят рентабельность, ухудшат показатели по сравнению с прошлыми годами, но в пределах нормы. Не ожидаю убытков по Сбербанку и даже сохраняю надежды на дивиденды. Присматриваюсь к Тинькофф, а ВТБ?..

А ВТБ в топку, как обычно.

Что делать?

Покупать ли с текущих, большой вопрос. У того же Сбера около 80% free-float принадлежало нерезидентам в обыкновенных акциях, в префах не более 50%. Кто-то успел выскочить 24 февраля, прочие застряли в бумагах, и как их будут выпускать пока не известно. Да и «освобождение» станет армагеддоном для некоторых бумаг. Еще долго банки не смогут вернуться к докризисный уровням, поэтому у нас еще будет возможность определиться с выбором позже.

( Читать дальше )

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания