SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. floeam |Двойной удар в случае если будет рецессия в США

- 09 января 2023, 18:44

- |

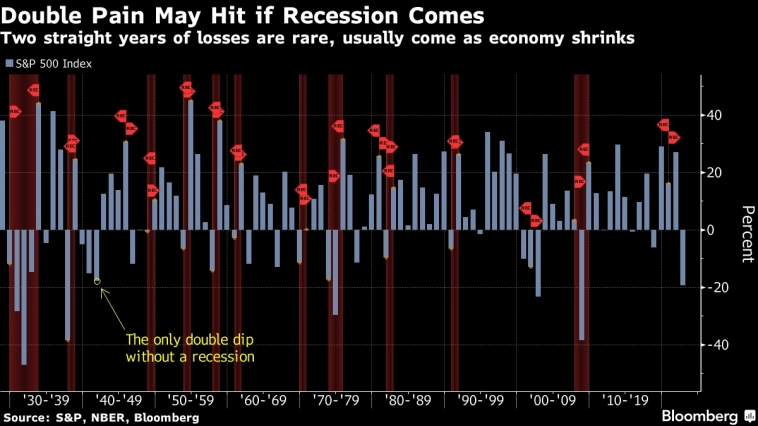

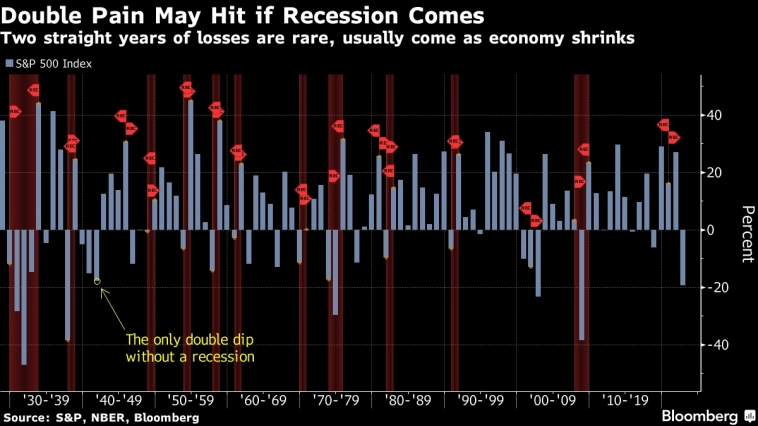

Стратеги с Уолл-стрит настроены оптимистично, когда дело доходит до рынка акций в новом году, полагая, что последовательные потери для S&P 500 достаточно редки, и вместо этого шансы смещаются в пользу восстановления. Однако есть некоторые причины для осторожности. Во-первых, инвесторы в облигации были так же оптимистичны год назад, только в 2022 году, когда активы с фиксированным доходом понесли худшие убытки как минимум за поколение. Еще одна ключевая причина для осторожности заключается в том, что большая часть оптимизма связана с ожиданиями того, что Федеральная резервная система быстро приостановит повышение процентных ставок и даже рассмотрит возможность сокращения стоимости заимствований к концу года. Эта динамика также вызывает рост облигаций в начале года, но для акций это палка о двух концах. Из четырех случаев падения индекса S&P в последующие годы три из них произошли во время рецессии. (В один раз это было во время Второй мировой войны.) И сильное восстановление, которое многие прогнозируют, обычно происходит после окончания рецессии, в то время как многие ожидают, что вся причина того, что ФРС подобреет. Эта посадка должна быть действительно очень мягкой, чтобы акции оправдали большие надежды.

- комментировать

- Комментарии ( 1 )

Блог им. floeam |Цикл повышения проц.ставок ФРС

- 25 ноября 2021, 18:16

- |

Поскольку все внимание сосредоточено на более скором повышении ставок ФРС, часто полезно заглянуть в календарь, чтобы увидеть, когда инвесторы ожидают следующего снижения ставки — особенно с учетом опасений по поводу потенциальной ошибки в политике. Трейдеры евродоллара ожидают около шести повышений в течение следующих двух лет — начиная с 2022 года — до того, как в 2024 году цены резко упадут, и в 2024 году рынки будут очень близки к тому, чтобы делать впервые ставки на более низкие ставки. Это кажется слишком далеким, чтобы предполагать, что трейдеры, торгующие евродолларом, находятся в лагере политических ошибок. Тем не менее, их аналоги казначейских облигаций менее уверены: в среду кривая доходности 5-летних / 30-летних облигаций выровняется до нового минимума за год. Это больше связано со сценарием потенциальной ошибки в политике, чем с ожиданиями нормального цикла повышения ставок по мере того, как экономика США продолжает расти. Внимание к 2022 году продолжилось в среду после того, как в протоколе последнего заседания ФРС были выявлены опасения, что повышенная инфляция может ускорить сокращение покупок облигаций. Но следите за ставками в дальнейшем, чтобы оценить, верит ли рынок, что потенциальные действия центрального банка будут успешными для продолжения восстановления или нет.

Блог им. floeam |В акциях США формируется медвежий паттерн

- 24 апреля 2020, 18:31

- |

Отскок американских акций достиг технического уровня, когда медвежьи ралли на рынке развернулись вспять как во время пузыря доткомов, так и во время мирового финансового кризиса. Тогда индекс S&P 500 упал с верхней полосы Боллинджера-показателя волатильности акций-до нижней, а затем поднялся до средней полосы, прежде чем акции начали новый этап снижения. Cравнение графиков разных эпох часто может вводить в заблуждение, но теперь есть сходство с пиками 2000 и 2007 годов, о котором инвесторы должны знать. Между тем, США трейдеры наверняка заметили, что базовый индикатор акций не смог закрыться выше своей наблюдаемой 50-дневной скользящей средней в четверг. Среднее значение выступало в качестве уровня сопротивления для S&P 500 в последние сессии, который ему еще предстоит убедительно пробить. Наконец, беглый взгляд на неустойчивую динамику индекса MSCI американских циклических и защитных акций показывает, что текущий отскок очень сильно отдает защитой, а не нападением. Вопрос о том, находимся ли мы в ралли медвежьего рынка или в начале нового бычьего пробега, еще не получил ответа, и доказательства начинают расти в пользу первого.

Блог им. floeam |Последний уровень сопротивления СП500

- 23 января 2020, 17:03

- |

Безудержное ралли акций в США отбросило опасения по поводу переоценки и слабого роста доходов. Теперь у него просто есть еще один технический скоростной трамплин, чтобы пересечь его, прежде чем он действительно войдет в неизведанную территорию. Линия тренда «большой важности», проведенная от минимума S&P 500 в марте 2009 года, на самом деле является единственным уровнем сопротивления, на котором инвесторы могут, наконец, получить некоторую прибыль. В то время как рынок способен пробить это сопротивление-которое лежит между 1% и 2% выше закрытия среды-вероятность не благоприятна в данный момент. Хотя технический анализ имеет своих критиков, многие инвесторы по-прежнему внимательно следят за графическими паттернами, чтобы определить возможные точки входа и выхода для своих сделок. С эталонным американским фондовым индикатором, достигшим нового внутридневного рекорда в среду, что привело к росту с его декабрьского минимума 2018 года до более чем 41%, число потенциально значимых технических уровней быстро сократилось. Последний раз S&P 500 касался именно этой линии тренда незадолго до его распродажи в январе 2018 года. Между тем, в том же духе, что и размышления на прошлой неделе о поиске сигналов пузыря в экстремальных размерах и масштабах оценки, задели за живое. Мы, вероятно, увидели конец цикла бума-спада.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс