Блог им. elliotwaveorg |Конец эпохи, в которой роль валюты выполняет долг

- 18 апреля 2018, 17:32

- |

Золото — это валюта королей, серебро — деньги джентльменов, бартер — деньги крестьян, но долг — это деньги рабов.

— Норм Франц, “Деньги и богатство в новом тысячелетии”.

Мы приближаемся к концу эпохи, в которой роль валюты выполняет долг.Это довольно смелое заявление и, конечно же, поскольку долг является самой главной валютой нашего времени, было бы вполне обоснованно, если бы читатель решил, что такое предсказание является полной глупостью.Действительно, многие могли бы возразить, что мир не может функционировать без долгов. Долг всегда был и всегда будет существовать. Однако в прошлые эпохи долг зачастую играл гораздо меньшую роль, чем сейчас, и те времена были отмечены бо́льшим прогрессом и более быстрым ростом производительности труда.Сейчас мы живем в эпоху самого большого уровня долговой нагрузки за всю историю человечества. Фактически, мы стали считать это “нормальным”. Большинство правительств зашло далеко за границы своей платежеспособности. И они не найдут спасения, конфисковав активы своих граждан или увеличив налоговую нагрузку, поскольку, как граждане, так и корпорации также глубоко погрязли в долгах. По этой причине предстоящий коллапс неизбежен. И, поскольку серьезность коллапса неизменно прямо пропорциональна тяжести долгового бремени, то, когда этот коллапс произойдет, он затмит собою все предыдущие экономические крахи.Достижение нынешнего неконтролируемого уровня долгов стало возможным благодаря способности централизованных правительств создавать любое количество валюты по своему усмотрению. И это, в свою очередь, стало возможным благодаря существованию валюты, которая по своей природе является фиатной, то есть не имеет присущей ей ценности.Аристотель был прав, заявляя, что что-то должно иметь внутреннюю ценность для того, чтобы подходить для выполнения роли денег, при этом эта ценность должна быть независимой от любого другого объекта и должна содержаться в самих деньгах.Подавляющее большинство сегодняшних денег имеет цифровую природу, хотя для ежедневных нужд по-прежнему широко используется бумажная валюта. Но нужно сказать, что бумажная валюта также имеет фиатную природу, то есть обладает гораздо более низкой внутренней стоимостью, чем номинал, напечатанный на ней.В 1971 году доллар США был отвязан от золотого стандарта — он перестал подлежать выкупу за драгоценные металлы. С этой даты он существовал только как обещание — обещание со стороны правительства.Со временем за США последовал и весь мир. Сегодня ни одна национальная валюта не подлежит выкупу за что-либо, что имеет внутреннюю стоимость.Даг Кейси по праву назвал доллар (после того, как тот был отвязан от золотого стандарта) “Я тебе ничего не должен”. Абсолютно верное определение. Он также описал евро следующей сентенцией: “Кто тебе ничего не должен?”, поскольку ни одна страна ЕС не обещает выкупать евро за что-либо, что обладает внутренней ценностью.Сегодня многие надеются, что криптовалюты станут спасителями монетарной системы, стоящей на грани краха. К сожалению, криптовалюты можно описать так: “Ты понятия не имеешь, кто тебе ничего не должен”.Криптовалюты имеют определенные преимущества перед другими фиатными валютами — они позволяют быстро совершать транзакции между сторонами, находящимися в любой точке мира, независимо от банков или правительств. Однако, к сожалению, они на самом деле имеют еще меньшую ценность, чем бумажная валюта. Их внутренняя стоимость равна нулю.Это вовсе не означает, что они не станут более популярными, поскольку люди стремятся выйти из-под контроля банков и правительств. Однако криптовалюты имеют только воспринимаемую ценность. На протяжении всей истории всякий раз, когда воспринимаемая стоимость фиатной валюты рушилась, эта валюта мгновенно возвращалась к своей внутренней стоимости.Прекрасным примером является тюльпаномания 1637 года, когда воспринимаемая ценность некоторых луковиц тюльпанов раздулась до такой степени, что некоторые из них продавались за сумму, в десять раз превышающую годовой доход квалифицированного ремесленника.В каждом таком историческом эпизоде, будь то тюльпановые луковицы, рейхсмарка 1923 года, зимбабвийский доллар 2008 года или нынешний венесуэльский боливар, как только происходит крах, никто впоследствии не хочет иметь дело с несостоявшейся фиатной валютой, будто она заболевает проказой.И все сводится к тому, что в настоящее время мы живем в эпоху, в которой есть больше форм фиатных валют, чем в любое другое время в истории … и прямо сейчас рождаются все новые валюты. В настоящее время создается так много криптовалют, что вскоре мы можем начать говорить о “мусорных криптовалютах”, как мы когда-то говорили о “мусорных облигациях”, в надежде выделить более надежные криптовалюты. Мы можем даже начать говорить о “криптовалютах с инвестиционным рейтингом”.Возвращаясь к теме долга, разумный инвестор, рассматривая вопрос о вступлении в долговые отношения, всегда должен спрашивать себя: “Кто эмитировал долг? Сколько действительно стоит этот долг? Какова вероятность того, что я получу свои деньги назад?”Если ответ на эти три вопроса: “Я понятия не имею”, это не значит, что он не должен участвовать в долговых отношениях, но он должен открыто признаться себе, что он из спекулянта превратился в игрока. Некоторые азартные игры стоят риска, но тем не менее это азартные игры.Бумажные валюты доказали, что они несут в себе большой риск, особенно потому, что в последнее время центральные банки безрассудно печатали огромное количество новых денег. И, если случится дефляция (что вполне вероятно), эти центробанки обязались печатать столько новых денег, сколько будет нужно, чтобы компенсировать дефляцию … то есть они готовы бесконечно девальвировать валюту, что, возможно, проведет всех нас к гиперинфляции (как это случилось в Веймарской Германии в 1923 году, в Зимбабве в 2008 году, и в Венесуэле в настоящее время).Подобным образом, Биткоин, независимо от того, что он всегда изображается как золотая монета, на самом деле является алгоритмом. Было обещано, что его количество “ограничено” 21 миллионом коинов. Однако это опять-таки “обещание” — причем обещание анонимного создателя этой валюты.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Блог им. elliotwaveorg |Рынок мирового долга. Начало дефляционного коллапса?

- 05 апреля 2018, 17:37

- |

В прошлых обновлениях по S&P 500 и РТС , мы затрагивали уже ставшую популярной ставку LIBOR и спред LIBOR-OIS (разница между ставками по долларовым кредитам на три месяца и индексными свопами overnight). Чтобы понимать о чем идет речь начнем с определения. LIBOR – средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки — от одного дня до 12 месяцев. Кредитный стратег Citigroup Мэтт Кинг пояснил, почему резкий рост ставки Libor и спреда Libor-OIS посылает все более зловещие сигналы рынкам (ссылка):

Ставка LIBOR по-прежнему является ориентиром для большинства ссуд с левериджем, процентных свопов и некоторых ипотечных кредитов. В дополнение к этому прямому воздействию более высокие ставки денежного рынка и слабость в рисковых активах — это два условия, которые, скорее всего, будут способствовать оттоку средств из взаимных фондов.

( Читать дальше )

Блог им. elliotwaveorg |Призрак 1987 года

- 30 марта 2018, 17:48

- |

Неопределенность вновь вползает на рынки активов. Волатильность американского рынка акций возвращается. Доходности долгосрочных облигаций растут, а кривая доходности уплощается. В пятницу рынки акций попали под сильные распродажи, а индекс Dow Jones Industrial потерял наибольшее количество пунктов за много лет. Оглядываясь назад, мы обнаруживаем тревожные сходства с периодом, предшествовавшим крупнейшему однодневному краху фондового рынка за всю историю, который состоялся в Черный Понедельник 1987 года.

Сроки краха

Перед крахом, состоявшимся 19 октября 1987 года, фондовые рынки устанавливали один рекорд за другим. Бычий рынок начался в августе 1982 года и продолжался все время в “Ревущие восьмидесятые”. Направленный вверх импульс был движим быстрым экономическим ростом, стремительным ростом корпоративных прибылей, притоком средств от новых институциональных инвесторов, которые увеличивали спрос на акции, а также налоговыми льготами, предоставляемыми для слияний и выкупов. Хотя процентные ставки были несколько высокими (ставка по федеральным фондам составляла 7,5%), они значительно снизились с лета 1981 года (около 19%). По сравнению с 1970-ми годами инфляция была достаточно низкой. То был период сбалансированного состояния экономики. Самоуспокоенность инвесторов набирала силу.

( Читать дальше )

Блог им. elliotwaveorg |S&P 500.Начало мирового кризиса может быть ближе чем ожидалось

- 27 ноября 2017, 18:22

- |

Как видно на графике, коррекция 4 оказалась менее серьёзной чем ожидалось, после чего продолжился рост, который в данной интерпретации будет последним и возможно уже до нового года будет поставлена точка в цикле, который длился не одно десятилетие. Отметим, что данный сценарий является основным, но альтернативный вариант также нельзя отбрасывать (их вероятностное соотношение оцениваем как 60 на 40). В ближайшее время, индекс должен сделать движение, волновая структура которого определит среднесрочный тренд, а также окончательные цели (наш основный вариант на данный момент

( Читать дальше )

Блог им. elliotwaveorg |Deutsche Bank: каким будет новый мировой кризис?

- 05 октября 2017, 18:01

- |

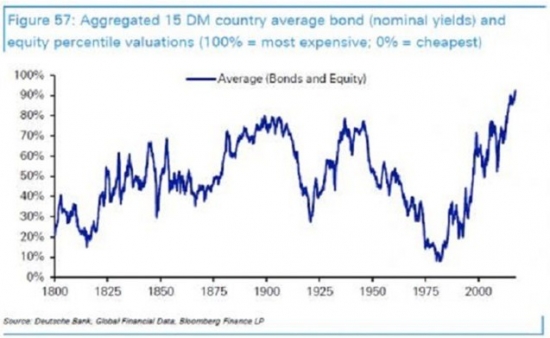

Таким образом, последствия очевидны: если не считать, что непоправимо нарушены законы экономики и финансов, глубокий спад и крах рынка неизбежны, особенно после третьего самого большого и второго самого длинного, спонсируемого центробанком “бычьего” рынка в истории.

Но что станет причиной этого и когда это произойдет?

( Читать дальше )

Блог им. elliotwaveorg |Великий американский пузырь: конец не за горами.

- 05 июля 2017, 18:13

- |

Ответ на этот вопрос беспокоит многих. С каждым днем становится все меньше экспертов, которые публично прогнозируют обвал. Это и неудивительно, ведь за прошедшие годы многие из них уже подпортили такими предсказаниями свою репутацию.Мы видим непрерывный рост показателя P/E (цена к прогнозируемой прибыли), причем, что немаловажно, эта тенденция наблюдается по всему рынку, а не у отдельных акций. Иными словами, прибыль компаний не растет, но стоимость акций при этом продолжает ползти вверх.

Конечно, рост этот во многом искусственный, но сути дела это не меняет. Главное, что из-за стагнации прибылей и роста акций растет коэффициент P/E. Сейчас для индекса S&P 500 он составляет уже 26,7 пункта.

( Читать дальше )

Блог им. elliotwaveorg |S&P 500 и пузырь недвижимости США

- 13 июня 2017, 18:30

- |

Считаем, что сработал альтернативный сценарий, максимумы обновлены. Ожидаем еще один небольшой рывок наверх, альтернативный сценарий предполагает уже начало коррекции. В закрытом разделе , мы рассматриваем уровни отмены и подтверждения, а также краткосрочную волновую структуру в движении индекса. Среднесрочные цели 2550-2600 остаются в силе.

В наших материалах, уже не раз указывалась неминуемая перспектива мирового кризиса. Еще одна причина ( предыдущие : “Фундаментальные причины” мирового кризиса), которую, вероятно после падения фондовых индексов эксперты и экономиста “по факту” назовут причиной: это знакомая еще с 2007 года недвижимость. Национальный индекс цен за март S&P CoreLogic Case-Shiller подскочил на 7,7% по сравнению с прошлым годом, значительно опередив рост доходов населения.

( Читать дальше )

Блог им. elliotwaveorg |“Фундаментальные причины” мирового кризиса.

- 16 мая 2017, 18:10

- |

В данном материале, мы не будем касаться волнового принципа и анализировать сентимент, так как с этой точки зрения мировой кризис (дефляционный коллапс) и его неизбежность уже давно нами проанализированы. Рассмотрим любимые экономистами “фундаментальны причины”, которые они еще не замечают ожидая дальнейшего роста мировой экономики. Начнем с первых звоночков.

1. Рецессия в США началась: Ford сократит 10% персонала (http://www.vestifinance.ru/articles/85399). “Огромные запасы автомобилей на складах, прогнозы относительного того, что цены на подержанные автомобили будут низкими в течение долгих лет, спад продаж и убытки по автокредитованию – все это заставило Ford заявить о существенном сокращении штата сотрудников”. На графике спроса мы видим, как он начал замедляться в конце 2015 года, затянувшийся “боковик” говорит, что нас скоро ждет стремительное снижение.

А с ним наступят тяжелые времена для важной в США автомобильной промышленности, ведь складские запасы вот-вот побьют рекорды. Также напомним, что числа дефолтов по автокредитованию, в марте достигло рекордного уровня с кризиса 2009 г.

( Читать дальше )

Блог им. elliotwaveorg |Как отрицательные ставки влияют на население?

- 22 марта 2017, 17:59

- |

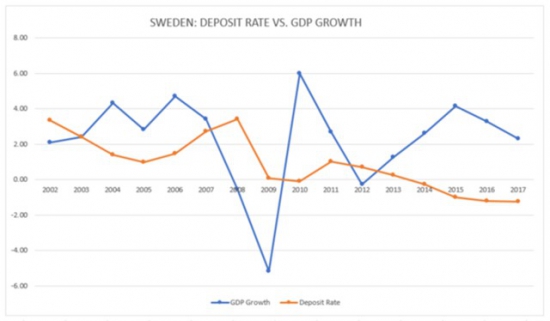

В своих статьях, мы неоднократно указывали на то, что мировую экономику преследует дефляция, которая выльется в дефляционный коллапс, что приведет к финансовому краху. Пытаясь спасти ситуацию, мировые ЦБ, в первую очередь банк Японии и ЕЦБ пытаются “накачать” экономику ликвидностью с помощью низких процентных ставок и программ количественного смягчения. По современной экономической теории, резкий рост предложения денег должен привести к инфляции, однако мы этого не наблюдаем. Предлагаем ознакомиться с последствия такой политики. Оригинал:http://www.vestifinance.ru/articles/82838

Несколько лет назад центробанки мира начали проводить невиданный до сих пор эксперимент – вводили отрицательные ставки. На первый взгляд, такая мера должна способствовать процветанию, но что вышло на самом деле?

Рассмотрим эту историю на примере одной из наиболее благополучных стран – Швеции. Во многом успех этой страны зависит еще и от курса национальной валюты, точнее от ее наличия, поскольку шведы не входят в состав еврозоны и вправе влиять на котировки кроны. Тем не менее Центральный банк этой страны, как и другие европейские коллеги, решился на эксперимент и снизил реальные и номинальные ставки до отрицательных значений

( Читать дальше )

Блог им. elliotwaveorg |Бесконечный рост S&P 500

- 06 марта 2017, 18:22

- |

Сейчас мы будем наблюдать локальную коррекцию в волне 4.Откат ожидаем на уровни 2280-2240 , после чего мы должны сделать последнюю вершину перед обвалом: 2500-2600 (альтернативный вариант предполагает укороченную пятую волну).

Более детально движение индекса мы рассматривали в нашем закрытом обзоре.

28.01.2017

Как мы предполагали, закончилось движение в треугольнике(немного изменили его формацию) и продолжился рост. Мы постепенно подходим к коррекции (2220-2210), которая начнется после выполнения подразделений (как показано на графике). Пересмотр сценария при пробитии 2250. 72% быков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс