Блог им. ejik |Рекорд короткой позиции по VIX. Спред в облигациях. Прогнозы управляющих.

- 17 октября 2017, 14:43

- |

- комментировать

- ★2

- Комментарии ( 8 )

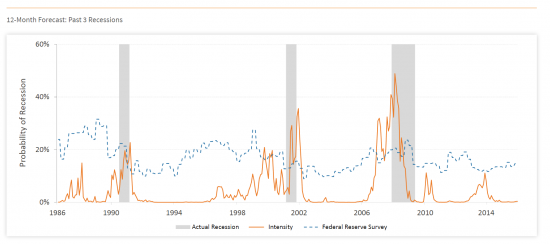

Блог им. ejik |Следующий кризис до июня 2019-го. Вероятность 54.8%

- 22 августа 2017, 19:14

- |

Точность прогнозирования показана вероятность предыдущих рецессий на данных доступных за 12 месяцев до даты, показанной на графике.

Синим показаны «официальные прогнозы ФРС» по результатам опроса ведущих прогнозистов и «экспертов». Видно, что платформа значительно более точна, как в предсказании вероятности случившихся рецессий, так и в том, что корректно дает существенно более низкую вероятность для тех периодов, когда рецессий не было.

( Читать дальше )

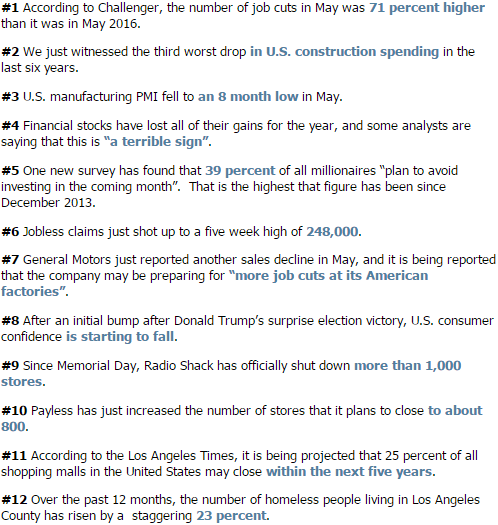

Блог им. ejik |12 признаков замедления экономики США от Майкла Шнайдера. +ссылки на все статьи

- 02 июня 2017, 17:58

- |

Блог им. ejik |15 фактов того, как рушится экономика США. По тв такое не скажут!

- 03 августа 2016, 12:39

- |

Об этом могу написать только Я здесь на сайте или Демура на семинаре в СитиКласс. Но за семинар вам надо будет заплатить а здесь все бесплатно!(околорынку большой привет)

1. Промышленное производство снижается 9 месяцев к ряду. В истории не разу не было случая, чтобы подобное не сопровождалось рецессией.

2. Банкротства коммерческих предприятий растут год к году в течение последних 7 месяцев, и сейчас эта цифра превышает сентябрьские показатели на 51%.

3. Просрочки по кредитам, выданным коммерческим и промышленным предприятиям, растут с января 2015 года.

4. Общие продажи b2b( b2b это " бизнес для бизнеса «термин, определяющий вид информационного и экономического взаимодействия, классифицированного по типу взаимодействующих субъектов, в данном случае это — юридические лица, которые работают не на конечного рядового потребителя, а на такие же компании, то есть на другой бизнес.) в США постоянно снижаются с середины 2014 года. Общие продажи b2b в США снижаются почти два года, а сейчас они упали опять. Общие продажи b2b в Америке в апреле повторили то, что они делали с июля 2014 года: они упали. Снижение составило 2,9% по сравнению с тем же периодом годом ранее. Общие продажи b2b в апреле 2016 года составили $1,28 трлн. (показатель не очищен от сезонных и ценовых изменений), свидетельствуют данные отчета Статистического бюро, выпущенного в четверг. Это самая низкая величина с апреля 2013 года.

( Читать дальше )

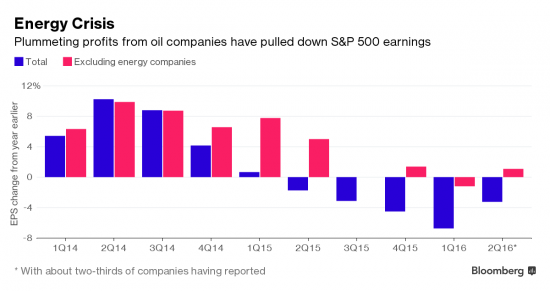

Блог им. ejik |Глобальные корпоративные прибыли сокращаются пятый квартал подряд

- 02 августа 2016, 19:41

- |

В США корпоративные прибыли в этом квартале сократятся на 3.3% от того же квартала год назад (данные предварительные, на основании поступившей отчетности за квартал от двух третей компаний из списка S&P 500). В Азии и Европе сокращение еще более сильное, Азия — 19%, Европа — 14%. Впервые с 2010 года операционная маржинальность компаний S&P 500 будет менее 12%.

( Читать дальше )

Блог им. ejik |“зловещая” дивергенция между нефтью и акциями, WTI падает ниже $40

- 02 августа 2016, 13:39

- |

Что ж, события развиваются стремительно… нефть дошла до отметки $39,86…

Опять дежавю…

( Читать дальше )

Блог им. ejik |Почему рынки могут рухнуть в любой момент. Много текста. Одно из мнений.

- 29 июля 2016, 16:28

- |

На очереди обвал японских, затем европейских, а потом и американских банков. Об этом и поговорим.

Слона-то мы и не заметили

Нам со всех утюгов последние восемь лет рассказывали о восстановившейся мировой финансовой системе, о целостности и стабилизации политико-экономической модели в Европе, о потрясающих результатах в США. Кто из нас не мечтал оказаться в самом центре венчурных сделок, когда корявая убыточная компания вдруг становится миллиардным бизнесом. Нам говорят о том, что удалось разобраться с Грецией, с долгами, растёт производство Еврозоны и так далее. Есть некоторое замедление прибылей корпораций, но кого это волнует?

Давайте просто посмотрим на графики акций крупнейших банков Европы.

HSBC. Крупнейший банк Европы. Стоимость акций банка снижается уже три года и сейчас находится почти на уровне пика кризиса 2008 года

( Читать дальше )

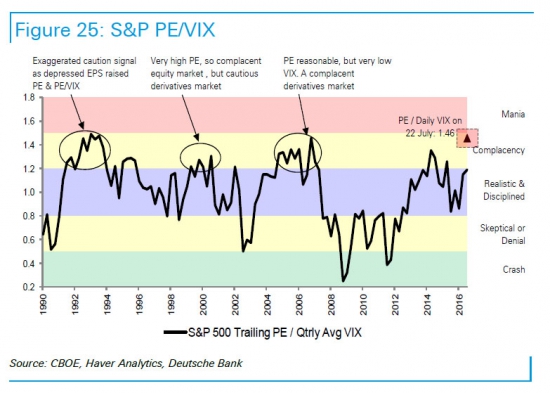

Блог им. ejik |Индикатор настроений покидает зону “самоуспокоенности” и входит в фазу “мании”

- 27 июля 2016, 14:50

- |

Впрочем, действительно ли разговор идет о самоуспокоенности? Согласно нашему любому графику, авторство которого принадлежит Джиму Бианко из Deutsche Bank, и который представляет собой графическое отображение отношения скользящего значения P/E индекса S&P500 к ежеквартально усреднённому VIX, рынок на самом деле не находится в фазе самоуспокоенности. Буквально за одну ночь он переместился из зоны “реализм и дисциплина”, практически полностью перепрыгнув фазу “самоуспокоенности”, и оказался на границе зоны “мания”.

Последние значения этого коэффициента представлены выделенным треугольником на графике внизу.Этот показатель еще ни разу не имел более высокие значения.

Почему это важно? Потому что каждый раз, после того, как коэффициент достигает фазы “мания” – особенно это заметно в 2000 и 2007 году – рынки начинают падать. Однако, следует добавить, что рискованные активы никогда в истории не поддерживались центральными банками так открыто, как это происходит сейчас.

Возможно, для того, чтобы S&P500 наконец-то рухнул, этот график должен прорваться выше простой фазы “мания”, что в нынешних условиях не вызовет удивления, и пойти штурмовать высоты, не виданные ранее.

Блог им. ejik |Фонд Рубини: вероятность развала еврозоны — 90%

- 07 ноября 2012, 10:30

- |

Именно такова вероятность того, что страны еврозоны создадут бюджетный союз, а проблемные регионы будут субсидировать за счет прямых вливаний из казны богатых стран Центральной Европы. Наиболее вероятный сценарий: медленный и печальный развал еврозоны с постепенным выходом проблемных стран, вялыми дефолтами и таким же вялым ростом.

Благодаря программе покупки облигаций проблемных стран ЕЦБ вероятность самого плохого сценария для еврозоны, то есть ее неконтролируемого развала, снизилась до 10%.

Но базовый сценарий развития ситуации в Европе Марио Драги так не изменит: решения будут приниматься болезненно медленно, политики просто не успеют за развитием экономической и политической ситуации.

Они мучительно долго будут искать механизмы, которые помогли бы избежать выхода Греции и Португалии. Когда решение найдут, многие страны к этому моменту уже столкнутся с необходимостью объявить дефолт, некоторые просто решат, что их экономике лучше без евро.

Практически все сценарии фонда предполагают выход из еврозоны Греции и Португалии. Вероятность того, что две страны останутся в еврозоне, в фонде оценили в 10%. Это возможно только в случае, если европейские политики согласятся на создание полноценного бюджетного союза, который будет предполагать трансферты проблемным странам. Раньше вероятность того сценария оценивали в 15%.

Вероятность дефолта по долгу Ирландии значительно выросла. Испании в любом случае понадобится полноценная программа помощи от ЕС, МВФ и ЕЦБ.

( Читать дальше )

Блог им. ejik |Как дефолт США ударит по России

- 19 июля 2011, 15:39

- |

«Я не позволяю этой мысли даже промелькнуть у меня в голове. Если это произойдет, это будет иметь, мягко говоря, катастрофические последствия для мировой финансовой системы», — заявил Греф на пресс-конференции в пятницу.

Республиканцы и демократы сейчас ведут активные переговоры в преддверии крайнего срока, который наступит 2 августа, именно до этого времени нужно принять решение об увеличении потолка для американского долга с его нынешнего уровня в 14,3 триллиона долларов. Президент Барак Обама предупредил на прошлой неделе, что дефолт это не «абстрактный» вопрос, а рейтинговые агентства Moody's и Standard & Poor's угрожают снизить столь желанный рейтинг Соединенных Штатов, который находится на самом высоком уровне ААА.

«На этом фоне 2008 год будет выглядеть как прогулка в парке», — заявил высокопоставленный западный банкир в Москве, имея в виду глобальную рецессию, вызванную ипотечным кризисом в США и крахом Lehman Brothers.

«Глобальный ВВП ринется вниз, что будет означать, что глобальный мировой спрос на сырье перестанет существовать», — сказал банкир, выступая на условиях анонимности, чтобы высказаться откровенно о спекулятивном событии. «Никто не будет покупать нефть, газ, сталь… Естественно, российская экономика будет уничтожена».

Йохен Вермут (Jochen Wermuth), основатель и главный специалист по инвестициям Wermuth Asset Management, который осуществляет контроль над инвестициями в Россию более чем на 1 миллиард долларов, был в своих высказываниях более осторожным, но не менее апокалипсичным.

«Я не верю, что кто-то знает, что произойдет — наиболее вероятно, весь мир будет лежать в руинах десятилетиями», — сказал он.

Однако, другие эксперты отмечают, что последствия американского дефолта будут похожими на тот эффект, который проблемы экономического плана в США оказали на международную экономику в 2008 году. Россия встретила кризис значительным оттоком капиталов, резким падением цен на нефть и 9-процентным сокращением ВВП.

По ее словам, это обеспечит временную передышку для некоторых производителей, ориентированных на внутренний рынок, но очень негативно скажется на покупательной способности людей, потому что это скорее всего вызовет ослабление рубля.

Зависимость России от доллара значительна. Центральный банк держит от 250 до 300 миллиардов долларов — примерно половину своих золотовалютных резервов — в долларах, отметил Сергей Гуриев, президент Новой экономической школы.

Он сказал, что Россия сейчас более уязвима перед глобальным экономическим шоком, чем она была в 2008 году, в частности из-за того, что Резервный фонд истощился, а зависимость бюджета от нефти выросла. До кризиса российский бюджет был сбалансированным при ценах на нефть от 50 до 60 долларов за баррель, в то время как сейчас, по некоторым оценкам, для его сбалансированности требуется цена на нефть в 120 долларов. Около сорока процентов правительственных доходов идут от нефтегазовой отрасли.

«Если будет аналогичный кризис, у России реально возникнут проблемы», — сказал Гуриев. Ей «придется сократить расходы, что будет очень болезненно, потому что сокращать придется много».

Значительное сокращение бюджета заставит принимать сложные решения, что именно сокращать, и решения придется принимать новоизбранной Думе, которую изберут в декабре, а также победителю президентских выборов марта 2012 года.

Но некоторые аналитики, с которыми связалась The Moscow Times, видят проблеск надежды для России в случае американского дефолта.

«На самом деле можно сказать, что Россия находится в сравнительно хорошем положении. Ее долг низок, у нее нет огромной потребности в заемных средствах, и ее текущий счет в хорошем состоянии», — говорит Чарльз Робертсон (Charles Robertson), главный экономист в «Ренессанс-Капитале».

«Есть довольно хорошие шансы, что Россия поведет себя на удивление стабильно в случае американского дефолта», — говорит он. Однако он добавляет, что также велика вероятность того, что все развивающиеся рынки пострадают в случае дефолта США.

Но мало кто думает, что дефолт действительно произойдет, приписывая все разговоры на эту тему политическим играм в Вашингтоне.

«Это будет настоящий Армагеддон. Вот почему этого не произойдет», — отметил московский банкир, просивший об анонимности.

Роберт Мачейко (Robert Maciejko), партнер в консалтинговой компании Oliver Wyman, заявил, что итог американских переговоров может быть даже приятным.

«Если это будет большой неожиданный негативный шок, он может оказать серьезное воздействие на международном уровне», — сказал он. «Но если вопрос разрешится сравнительно быстро и позитивно, может произойти обратное, и мы будем с облегчением наблюдать передышку».

Но Крис Уифер (Chris Weafer), банкир, который жил в России во время дефолта 1998 года и рецессии 2008, прогнозирует, что американский конгресс, весьма вероятно, достигнет компромисса до наступления крайнего срока, и неуверенность на рынках продлится еще ближайшие шесть-девять месяцев.

Уифер, главный стратег и глава исследовательского подразделения ING Bank в России, заявил, что до окончания грядущих избирательных циклов в Соединенных Штатах и в Европе самое лучшее, чего могут ожидать инвесторы, это «колебаний между надеждой и долговыми угрозами».

«The Moscow Times», Россия

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс