SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 12.07.2021

- 12 июля 2021, 10:35

- |

Новая программа, начало и завершение размещений:

- «МигКредит» начинает размещение трехлетние облигации серии 01 объемом 800 млн рублей Сегодня. Номинальная стоимость одной бумаги — 1 000 рублей. Ставка купона установлена на уровне 12,25% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Выпуск предназначен для квалифицированных инвесторов. По выпуску предусмотрена амортизация: по 4% в даты окончания 12-36 купонов.

- «Мираторг финанс» утвердило программу облигаций серии 001Р объемом до 100 млрд рублей. Программа бессрочная, облигации в рамках нее могут размещаться на срок до 30 лет.

- «Ламбумиз» выкупил в рамках оферты облигации серии БО-П01 в количестве 190 штук общей стоимостью 1 млн 901 тыс. 483 рубля. Номинальная стоимость каждой ценной бумаги — 10 000 рублей. Цена приобретения составила 100% от номинала и накопленного купонного дохода. Обязательства исполнены в срок и в полном объеме.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 09.07.2021

- 09 июля 2021, 09:49

- |

Новое имя на рынке ВДО, кредитный рейтинг и погашение выпуска:

( Читать дальше )

- «ТД Синтеком» зарегистрировал программу биржевых облигаций серии БО-ПО1 объемом 1 млрд рублей на Московской бирже. Присвоенный регистрационный номер – 4-00037-L-001P-02E.

- АКРА повысило кредитный рейтинг Sanymon Corporation Limited (CYP) («Азбука Вкуса») до уровня A-(RU), изменив прогноз на «Стабильный», и кредитный рейтинг облигаций ООО «Городской супермаркет» (RU000A100HE1) — до уровня A-(RU).

- «Дядя Дёнер» допустил технический дефолт по выплате купонного дохода за 38-й купонный период и погашению части номинальной стоимости облигаций серии БО-П01 в дату окончания 38-го купонного периода. Размер неисполненных обязательств по выплате 38-го купона составил 234 744 рублей. Размер неисполненных обязательств по погашению номинальной стоимости — 20,4 млн рублей. Причина — недостаточность средств в необходимом объеме.

( Читать дальше )

Блог им. boomin |Коротко о главном на 08.07.2021

- 08 июля 2021, 07:04

- |

Параметры выпуска и начало размещения:

- Сегодня МФК «Займер» начинает размещение выпуска трехлетних облигаций серии 02 объемом 500 млн рублей, предназначенный для квалифицированных инвесторов. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР. Ставка купона установлена на уровне 12,75% годовых и зафиксирована на весь период обращения, купоны ежемесячные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. По выпуску предусмотрена амортизация.

- «Институт стволовых клеток человека» (ИСКЧ) 14 июля разместит пятилетние облигации серии БО-01 объемом 300 млн рублей. Ставка купона установлена на уровне 10,75% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка, в Сектор роста. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрены обеспечение исполнения обязательств в форме поручительства, а также возможность досрочного погашения в следующие даты: 20.12.2022 г., 20.12.2023 г., 20.12.2024 г. и 19.12.2025 г.

( Читать дальше )

Блог им. boomin |Коротко о главном на 07.07.2021

- 07 июля 2021, 08:49

- |

Книга заявок, итоги размещений и ставки:

- «Бэлти-Гранд» установил ставку купона облигации серии БО-П04 объемом 250 млн рублей на уровне 12,25% годовых. Ставка зафиксирована на весь период обращения, купоны ежемесячные. Срок обращения выпуска— 5,5 лет. Бумаги включены Сектор ПИР. Номинальная стоимость одной облигации — 1 000 рублей. По выпуску предусмотрена амортизация. Дата начала размещения — 14 июля.

- МФК «Займер» разместит выпуск трехлетних облигаций серии 02 объемом 500 млн рублей, предназначенный для квалифицированных инвесторов, 8 июля. Ставка купона установлена на уровне 12,75% годовых и зафиксирована на весь период обращения, купоны ежемесячные. Номинальная стоимость каждой ценной бумаги – 1 000 рублей. Цена размещения – 100% от номинала. По выпуску предусмотрена амортизация.

- «МигКредит» проведет сбор заявок инвесторов на трехлетние облигации серии 01 объемом 800 млн рублей 08 июля с 11:00 до 16:00 до по московскому времени. Номинальная стоимость одной бумаги – 1 000 рублей. Ставка купона установлена на уровне 12,25% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Выпуск размещается по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена амортизация. Дата начала размещения – 12 июля.

( Читать дальше )

Блог им. boomin |Коротко о главном на 06.07.2021

- 06 июля 2021, 09:01

- |

Дата начала размещения, рейтинг и несостоявшийся выпуск:

- «Бэлти-Гранд» 14 июля начнет размещение облигации серии БО-П04 объемом 250 млн рублей. Срок обращения — 5,5 лет. Бумаги включены в Сектор ПИР. Номинальная стоимость одной облигации — 1 000 рублей. По выпуску предусмотрена амортизация. Размещение пройдет по открытой подписке.

- АКРА подтвердило кредитный рейтинг НК «Продкорпорация» по международной шкале на уровне BB-, прогноз «Стабильный», и выпуска его облигаций — BBB(RU).

- Банк России принял решение о признании выпуска облигаций «Сибирские инвестиции» (Группа БКС) серии БО-01 объемом 5 млрд рублей несостоявшимся.

- «Дядя Денер» допустил техдефолт по выплате 16-го купона по облигациям серии БО-П02. Объем неисполненных обязательств составил 554 800 рублей. Причина неисполнения — недостаточность денежных средств в необходимом объеме.

( Читать дальше )

Блог им. boomin |Коротко о главном на 05.07.2021

- 05 июля 2021, 10:08

- |

Программа нового эмитента, начало и итоги размещений:

- Сегодня, 5 июля, «Дельта» начинает размещение выпуска трехлетних облигаций серии 001Р-01 объемом 370 млн рублей. Ставка купона установлена на уровне 10,5% годовых и зафиксирована на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «Эбис» 6 июля начнет размещение трехлетних коммерческих облигаций серии КО-П07 объемом 100 млн рублей. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь период обращения. Купоны ежеквартальные. Номинал одной облигации — 1000 рублей. Выпуск будет размещен по закрытой подписке.

- «СлавПроект» зарегистрировал программу облигаций объемом до 300 млн рублей включительно в Банке России. Присвоенный регистрационный номер — 4-00610-R-001P. В рамках трехлетней программы облигации смогут размещаться сроком на 1 год.

( Читать дальше )

Блог им. boomin |Коротко о главном на 02.07.2021

- 02 июля 2021, 07:27

- |

«Ставки сделаны», даты объявлены:

- «МигКредит» 12 июля начнет размещение выпуска трехлетних облигаций серии 01 объемом 800 млн рублей, предназначенный для квалифицированных инвесторов. Ставка купона установлена на уровне 12,25% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Круиз» (ранее «ГрузовичкоФ-Центр») установил ставку купона четырёхлетних облигаций серии БО-01 объемом 50 млн рублей, предназначенный для квалифицированных инвесторов, на уровне 12% годовых. Ставка зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация и поручительство. Размещение состоится 02.07.2021г. по открытой подписке.

- «Дельта» установила амортизацию по выпуску трехлетних облигаций серии 001Р-01 объемом 700 млн рублей: по 25% от номинальной стоимости будут гаситься начиная с 9-го по 12-й купонный период.

( Читать дальше )

Блог им. boomin |Коротко о главном на 01.07.2021

- 01 июля 2021, 10:20

- |

Регистрация выпусков и планы размещений:

- «Лизинговая компания «Дельта» зарегистрировала выпуск трехлетних облигаций серии 001Р-01 объемом 700 млн рублей. Присвоенный регистрационный номер — 4B02-01-00556-R-001P. По выпуску предусмотрена амортизация в течение последнего года обращения. Ориентир ставки купона: 10,5%-11% годовых. Компания с 14:00 МСК 18 июня до 14:00 МСК 1 июля принимает заявки инвесторов. Техразмещение запланировано на 5 июля. Организатор — «Атон».

- «Элит строй» зарегистрировал трехлетние облигации серии 01. Присвоенный регистрационный номер — 4-01-00593-R. Бумаги будут размещены по закрытой подписке среди квалицированных инвесторов. Номинальная стоимость одной облигации — 1 000 рублей. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента.

- МФК «Займ Онлайн» зарегистрировала выпуск трехлетних коммерческих облигаций серии КО-01. Купоны ежемесячные. Присвоенный регистрационный номер — 4CDE-01-00036-L. Номинальная стоимость одной ценной бумаги — 10 000 рублей.

( Читать дальше )

Блог им. boomin |Коротко о главном на 30.06.2021

- 30 июня 2021, 09:29

- |

Новые выпуски и новые эмитенты на долговом рынке:

- «Круиз» (ранее «ГрузовичкоФ-Центр») зарегистрировал четырехлетние облигации серии БО-01 объемом 50 млн рублей Московская биржа. Бумаги включены в Сектор ПИР. Купоны ежемесячные. По выпуску предусмотрено поручительство от ООО «Автофлот-столица». Организатор — «Юнисервис Капитал».

- ИСКЧ зарегистрировал пятилетние облигации серии БО-01 объемом 300 млн рублей на Московской бирже. Бумаги включены в Сектор роста. По выпуску предусмотрено обеспечение исполнения обязательств в форме поручительства.

- «Химтэк» зарегистрировал программу облигаций серии 001P объемом до 2 млрд рублей на Московской бирже. Присвоенный регистрационный номер — 4-00602-R-001P-02E.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Блог им. boomin |Коротко о главном на 29.06.2021

- 29 июня 2021, 09:08

- |

Регистрация выпуска и техдефолт:

- Банк России зарегистрировал выпуск трехлетних облигаций МФК «ЦФП» («Viva Деньги») серии 02 объемом 1 млрд рублей. Номинальной стоимость одной бумаги — 1 тыс. рублей. Купоны ежемесячные. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов.

- «Дэни Колл» допустил технический дефолт по выплате купонного дохода за 12-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рубля. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

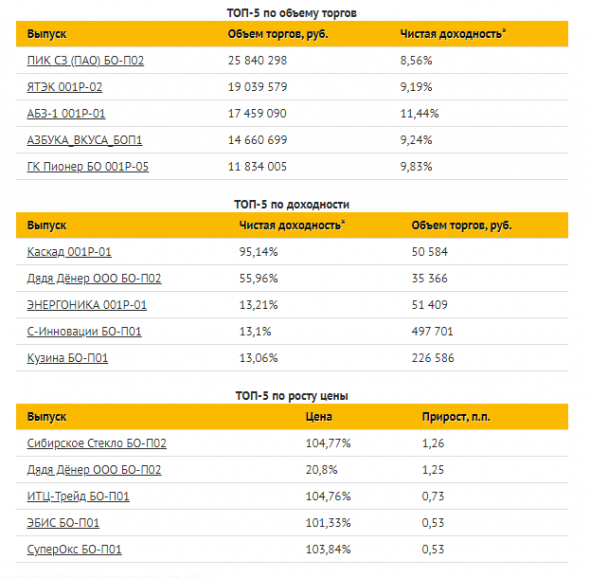

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс