Андрей Хохрин

Новое размещение СЗА (ВB- | YTM 27,4%)

- 06 октября 2025, 13:00

- |

❗️Информация для квалифицированных инвесторов

📍 Основные параметры нового выпуска облигаций коллекторского агентства СЗА (ВB-|ru|):

— 100 млн р.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность (на весь срок обращения): 24,5% / 27,4% годовых

❗️ Размещение — ориентировочно 10-14 октября

__________

Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: https://ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация ООО ПКО «СЗА»: www.e-disclosure.ru/portal/company.aspx?id=39272

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

- комментировать

- 2.6К

- Комментарии ( 0 )

Сделки в портфеле PRObonds ВДО

- 06 октября 2025, 09:35

- |

📌Редактируемая версия таблицы — в чате Иволги: 👉👉👉 t.me/ivolgavdo/33811

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций.

Интерактивная страница портфеля PRObonds ВДО:https://ivolgacap.ru/hy_probonds/

( Читать дальше )

У доходностей ВДО больше потенциала к снижению, чем к росту

- 06 октября 2025, 06:39

- |

Рыночные ожидания опять обманулись.

Ключевая ставка 12 сентября снизилась с 18 до 17%.

А средняя доходность ВДО (по нашей оценке) выросла. С минимальных для этого года 26,1% на конец августа до 27,7% на начало октября. +1,6 п. п. против -1% п. п. для ключевой ставки.

Премия доходности ВДО к КС, таким образом, увеличилась с 8,1 до 10,7 п. п.

Или, в более привычной нам системе координат, до коэффициента 1,63 (чтобы его получить, делим среднюю доходность ВДО на ключевую ставку).

Скорее, отсюда у доходностей больше потенциала к снижению, чем к росту. Даже если КС останется на нынешних 17%.

Но мы говорим о возврате к равновесию. А исчерпало ли амплитуду нынешнее колебание, неизвестно.

В конце прошлого года коэффициент отношения доходностей ВДО и ключевой ставки 2 долгих месяца был выше (и сильно) нынешних 1,63.

Так что возможно всякое. Однако тогда рынок уходил в паническое состояние. А паника повторяется куда реже, чем дважды и даже единожды в год.

Так что, хоть мы и не знаем, когда именно облигации вернутся к росту цен и снижению доходности, но видим, что такой разворот будет оправдан.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «Сэтл Групп» присвоен А.ru | ООО «Р-Вижн» подтвердил рейтинг ruА+ | ООО «Реиннольц» присвоен ruВВ-)

- 04 октября 2025, 09:00

- |

🟢ООО «Сэтл Групп»

НКР присвоили ООО «Сэтл Групп» кредитный рейтинг A.ru со стабильным прогнозом.

ООО «Сэтл Групп» — материнская компания российской девелоперской группы Setl Group. Группа строит жильё классов от «комфорт» до элитного, а также объекты социальной и коммерческой инфраструктуры в Санкт-Петербурге, Ленинградской и Калининградской областях. Группа является лидером по объёму текущего строительства в Санкт-Петербурге в 2025 году. Общая продаваемая площадь объектов группы во всех регионах присутствия составляет около 1,4 млн м2.

Группа поддерживает умеренную долговую нагрузку: отношение совокупного долга к OIBDA1 (учитывая корректировки НКР в отношении денежных средств на эскроу-счетах) на конец 2024 года составляло 2,3. По итогам 2025 года ожидается рост долговой нагрузки, преимущественно в результате роста кредитного портфеля на фоне увеличения количества строящихся объектов, однако значение останется умеренным — 2,7.

( Читать дальше )

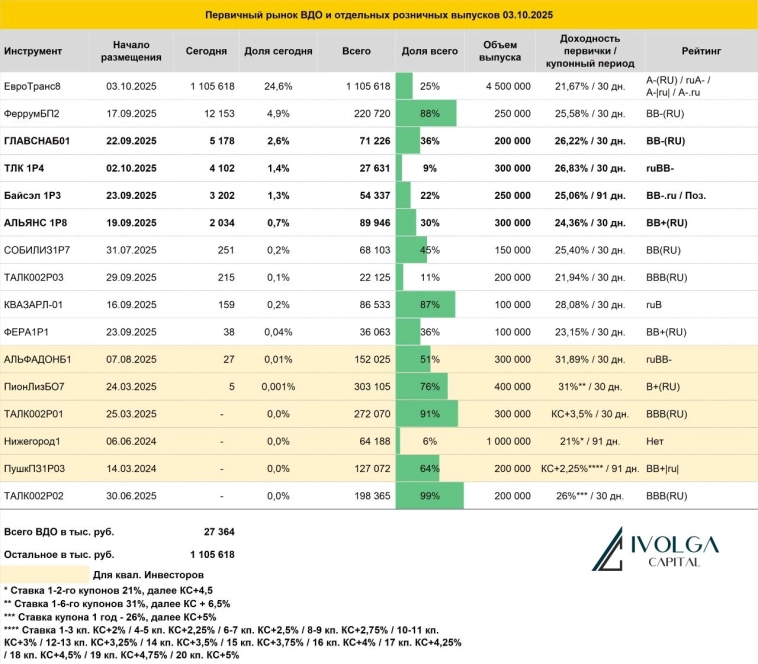

Итоги первичных размещений ВДО и некоторых розничных выпусков на 3 октября 2025 г.

- 03 октября 2025, 18:34

- |

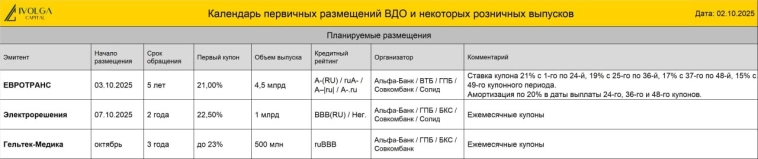

Календарь первички ВДО и розничных облигаций (ТЛК купон 24% | Байсэл купон 23,00% | ГЛАВСНАБ купон 23,50% | БИЗНЕС АЛЬЯНС купон 22,00%)

- 03 октября 2025, 09:40

- |

📍 Транспортная ЛК (ruBB-, 300 млн руб., ставка купона 24%, YTM 26,83%, дюрация 1,1 года) размещен на 8%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 Байсэл 001P-03 (BB-.ru с позитивным прогнозом, 250 млн руб., ставка купона 23% на весь срок обращения, YTM 25,1%, дюрация 2,5 года) размещен на 20%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 ГЛАВСНАБ БО-01 (BB-(RU), 200 млн руб., ставка купона 23,5% на весь срок обращения, YTM 26,2%, дюрация 2,2 года) размещен на 33%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 БИЗНЕС АЛЬЯНС 001P-08 (BB+(RU), 300 млн руб., ставка купона 22% на весь срок обращения, YTM 24,36%, дюрация 2,2 года) размещен на 29%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в обновлённом телеграм-боте ИК «Иволга Капитал» @IvolgaCapitalNew_bot

( Читать дальше )

Портфель ВДО (рейтинг А, 29% за 12 мес). Или уже не ВДО?

- 03 октября 2025, 06:51

- |

Дефолты становятся обыденностью. Технические по меньшей мере. Но с точки зрения инвестора все не так плохо. А если отбросить эмоции – даже хорошо.

Поскольку позволяют иметь относительно высокий заработок при относительно низком риске.

Повторю многожды сказанное: чтобы выигрывать на рынке рисковых облигаций, достаточно не получать всех дефолтов. Это значит, проводить хотя бы верхнеуровневую проверку эмитентов (например, есть убыток – не берем). И, что важнее, при реализации риска не стесняться полностью их продавать. Такой привычный риск, к примеру – внезапное понижение кредитного рейтинга на 2-3 ступени. Или непонятные судебные тяжбы, или блокировки счетов от ФНС, или… Обычно всё важное быстро появляется в нашем чате 👉👉👉 t.me/ivolgavdo

Если обходить дефолты удается, результат становится интересным (если не удается, можете следовать нашему портфелю, он публичный, последняя похожая на дефолт ситуация в нем была в апреле 2022).

О результате и его качестве. С одной стороны, наш портфель ВДО имеет вполне ВДО-шный доход за 12 месяцев и с начала года: 29% и 34% годовых соответственно. Но с другой.

( Читать дальше )

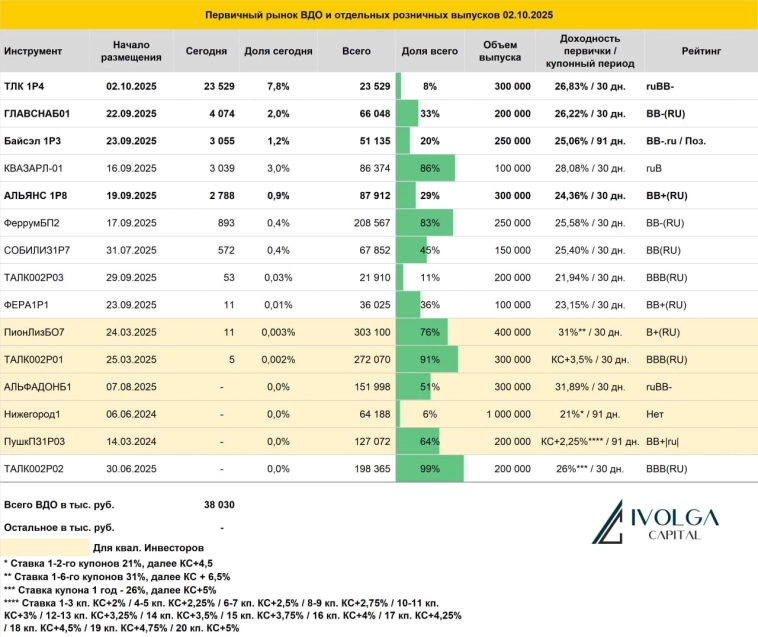

Итоги первичных размещений ВДО и некоторых розничных выпусков на 2 октября 2025 г.

- 02 октября 2025, 18:33

- |

Скрипт сегодняшнего размещения ТЛК (BB-, YTM 26,8%)

- 02 октября 2025, 09:07

- |

📍ruBB-// 300 млн р. // купон: 24% годовых // дюрация / доходность: 1,1 года / 26,8% годовых

__________

— Полное / краткое наименование: Транспортная ЛК 001P-04 / ТЛК 1Р4

— ISIN: RU000A10CZ35

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

❗️Время приема заявок 2 октября:

с 10:00 до 15:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот в числовом формате (пример 12345678910)

__________

Вы можете подать предварительную заявку на участие в размещении облигаций ТЛК:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: https://ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация ООО Транспортная лизинговая компания: https://disclosure.1prime.ru/Portal/Default.aspx?emid=7606041801

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

ОФЗ как учебник фондовых спекуляций. Или почему инверсия доходностей – рисковое обстоятельство

- 02 октября 2025, 06:45

- |

Что такое инверсия доходностей?

Это когда облигации с отдаленными датами погашения дают доходность ниже коротких облигаций того же качества.

Это состояние не нормы рынка. Чем бумага длиннее, тем больше временной риск (больше риск-событий может прийтись на время до ее погашения). Значит, чем отдаленнее погашение, тем выше должна быть доходность.

В ОФЗ и первом эшелоне рублевых облигаций (да даже в ВДО), под ожидания скорого и значительного снижения ключевой ставки создалась названная инверсия и держалась несколько месяцев.

Спрос сосредоточился именно в длинных бумагах, наименее доходных и наиболее рискованных. Как часто бывает, публика делала выбор в пользу принципа «в этот раз всё будет иначе». Не удивительно, что ошиблась.

Я, вообще, играл против этого заблуждения, на понижение во фьючерсе на RGBI.

Сейчас рынок стал рациональнее. Длинные выпуски, в частности ОФЗ, заметно выросли в доходности. Сама кривая бескупонной доходности ОФЗ в сравнении с августом приобрела более верный наклон.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал