Торговые сигналы! |💡 Как сопровождать сделки в низволиквидах?

- 13 июня 2024, 20:21

- |

Одна из самых проблемных тем в торговле — сопровождение сделок. Особенно выражена эта проблема с работе со вторым и третьим эшелонами. Динамика здесь высокая, если упустить момент и вовремя не закрыться, цена уйти может значительно, тем самым ухудшив результат до нескольких раз.

Сегодня покажу два инструмента, в связке которые позволяет вам относительно легко находить место выхода из восходящего тренда. Советы, кстати, актуальны и для работы с голубыми фишками.

Посмотрим процесс оценки поэтапно:

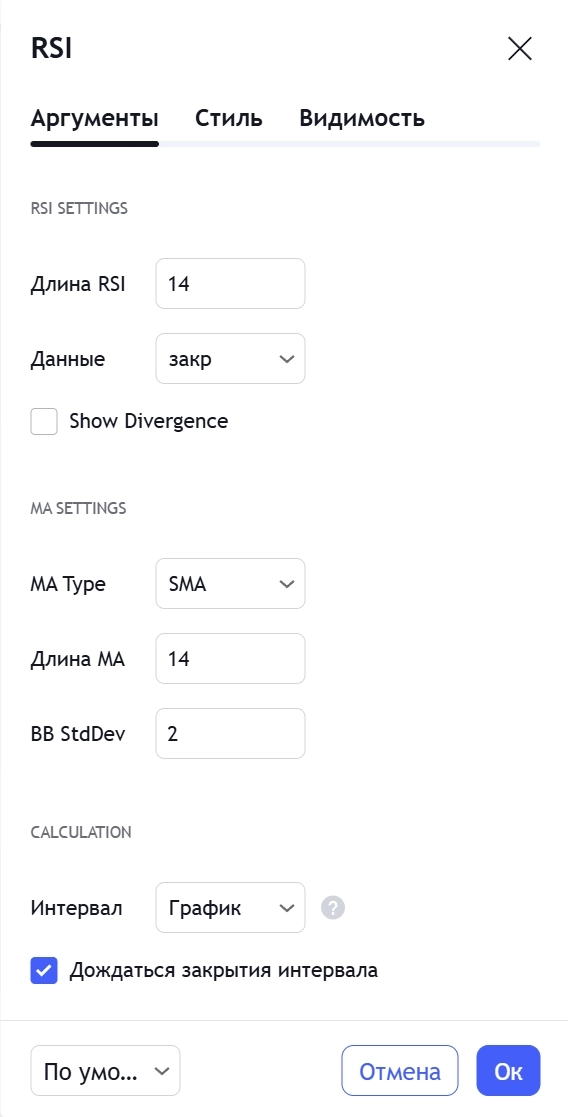

1️⃣ Добавляем на график индикатор RSI с полностью стандартными настройками.

2️⃣ На индикаторе находим зоны перепроданности (<30) и перекупленности (>70). Это потенциальные места разворота.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Wise_Olga |Как заработать на падении рынка.

- 13 июня 2024, 11:34

- |

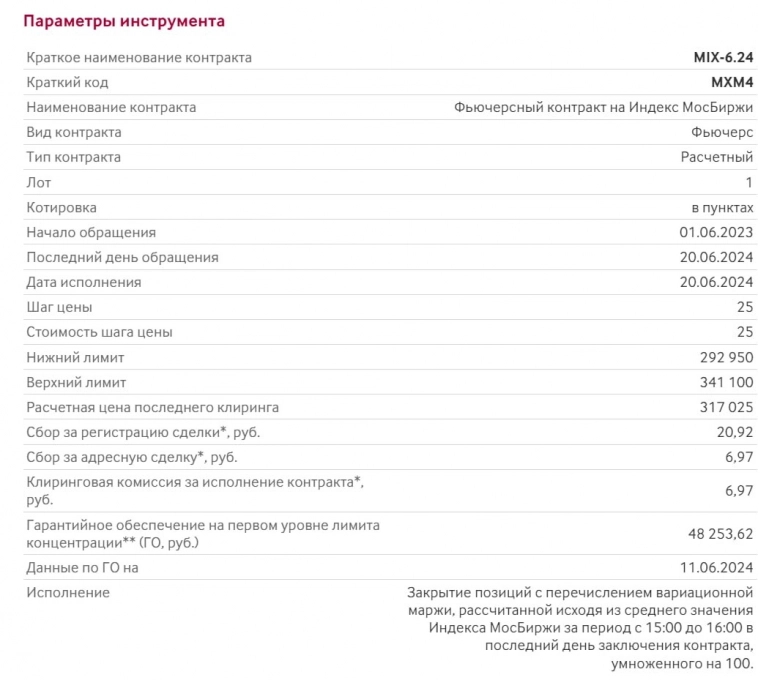

Если мы работаем с фьючерсом, мы обращаем внимание на следующие показатели (любой фьючерс и его параметры можно найти на сайте Мосбирже). Для примера беру фьючерс на индекс ММВБ с экспирацией 20 июня.

Шаг цены — минимальное изменение цены на графике и в сделке.

Стоимость шага цены — сколько это минимальное изменение для нас будет стоить.

Гарантийное обеспечение — это залог, который с нас возьмут за 1 лот. Так реализовано плечо во фьючерсах. Вместо полной суммы вы резервируете этот размер.

Как вы поняли из моей инструкции, при использовании фьючерса вы не платите за плечо, оно уже реализовано самим инструментом. Комиссии также ниже, чем при работе с акциями.

Для расчета риска по сделке вы считаете количество пунктов до стопа, делите на шаг цены, а потом умножаете на стоимость шага цены.

Что касается экспирации — это дата, когда фьючерс прекратит свое существование. Нам необходимо закрыть сделку до этой даты.

Вот и вся разница с акциями. Не думаю, что это сложно, когда рассказано простым языком ❤️

( Читать дальше )

Блог им. Wise_Olga |⚡️ Рекомендации при работе со вторым и третьим эшелоном.

- 11 июня 2024, 18:20

- |

Низколиквидные компании, действительно, могут быть весьма интересными для торговли в период роста всего рынка. Данный факт легко отслеживать через индекс ММВБ и отраслевые индексы.

Тем не менее в периоды коррекции второй и третий эшелоны являются весьма рискованными, особенно для новичков.

Если же вы все таки хотите работать с низколиквидными и высоковолатильными бумагами, воспользуйтесь моими рекомендациями:

🔹 Считайте риски по каждой сделке и работайте со стопами. Уровни для способ располагайте под накоплениями, но контролируйте вручную.

🔹 Ищите активы с высокими объемами в течение последних недель-месяцев. Значит идет накопление, актив в скором времени выйдет в тренд.

🔹 Никогда не пересиживайте, низколиквиды — это не Сбер, Лукойл, Северсталь. Можно в просадку уйти быстро и надолго.

Торговые сигналы! |➕ Торговля должна приносить удовольствие.

- 07 июня 2024, 18:47

- |

А давайте поговорим о торговле не в ключе рабочих инструментов, способов анализа и поиска точек входа и выхода. Есть очень простой критерий того, что ваша торговля правильна и вы занимаетесь правильным делом.

Ваша торговля должна приносить удовольствие даже по время коррекции рынка. Если так вы сможете ответить себе, пока рынок падает или стоит на месте, вы настоящий мастер

Ведь что должно произойти, чтобы даже падение вызвало вашу улыбку? Закрыть сделки заранее, сократить риски в открытых сделках, перестроиться под краткосрочные сделки.

Лично у меня с рынком особые отношения. Я люблю искать сделки, разбирать активы десятками в день, но могу легко взять паузу: устроить неделю выходных с семьей и улететь куда-нибудь подальше. И все это рынок мне разрешает без последствий.

Три совета для моих дорогих подписчиков, чтобы рынок стал для вас местом удовлетворения, улыбок и денег:

1️⃣ Сформировать алгоритм торговли. Каждое действие = отдельный алгоритм. Это касается процесса анализа, поиска сигнала, входа, определения целей, процесса сопровождения.

( Читать дальше )

Блог им. Wise_Olga |🤥 Почему вы теряете деньги на падении?

- 06 июня 2024, 16:43

- |

А давайте поговорим о потерях. Логично, что портфель снижается в стоимости на коррекции рынка. И да, все мы знаем любимое «подержу, отрастет».

Проблема потери денег кроется не в самом падении, а в последующей фиксации этого убытка. Причин на самом деле две:

1️⃣ Неправильная интерпретация информации из аналитики. Пример: вы инвестор, держите бумаги годами и тут встречаете сообщение любимого аналитика закрывать, разворачиваемся.

Вы должны понимать свой стиль торговли и стиль наставника. Если наставник — трейдер и работает на краткосрочных движениях, а при снижении перекладывается в другие бумаги, это не значит, что ваша не отрастет. Вот только зашли вы по цене своей, а вышли по цене наставника. Либо следовать сделкам наставника полностью, либо развивать собственную торговлю, иначе каша — в том числе и в результатах. (я за первый вариант, причины писала здесь t.me/Wise_Olga/2282)

2️⃣ Непонимание размера падения бумаги.

Желание пересидеть в бумаге понятно, но по мере неконтролируемого снижения растет желание избавиться от бумаги. Иногда ошибка в прогнозировании целей снижения становится причиной просадки на 20-30%, а бывает и больше.

( Читать дальше )

Блог им. Wise_Olga |❓ Что такое объемы на рынке.

- 06 июня 2024, 16:40

- |

Сегодня хочу наглядно показать, что представляет из себя объем торгов и как устроено движение цены на самом деле.

В основе движения цены, понятно, лежит закон спроса и предложения. Больше покупают — цена растет, больше растут — цена падает. Но как именно?

В движении котировок участвуют только рыночные сделки, т.е. те сделки, которые реализуются прямо сейчас. Лимитные заявки влияют на рынок психологически, подталкивая участников к конкретным действиям относительно, как им кажется, действий крупных игроков.

Получается, что если на рынке есть продавец и покупатель. Представим, что продаем мы акции Сбера. Покупатель хочет взять за 100, продавец готов продать за 100. И вроде вы все логично, есть баланс, но в этом примере нет объема. Покупатель хочет купить 10 акций, а продавец готов продать (или у него только есть) 7 акций. Отсюда, 3 акции нужно «добрать» — если заявка была рыночная, значит 3 акции покупатель возьмет немного дороже, например по 101 рублю.

Получается, что рыночная цена — это цена текущая, на которой сформирован текущий тонкий баланс. Как только не будет хватать бумаг для покупки, покупатели будут готовы брать по более дорогой цене — котировки растут и, наоборот.

( Читать дальше )

Блог им. Wise_Olga |🕯 Диаграмма эмоциональной помощи.

- 06 июня 2024, 11:57

- |

В этом мире все циклично. Приливы и отливы, фазы луны, листы в календаре, взлеты и падения рынка. Но не менее циклично поведение инвестора. И не думайте, что кто-то из вас другой(ая). На своем опыте нарисовала вам картинку и дам комментарии, где вы ошибаетесь из раза в раз

🔹 По мере роста рынка типичный инвестор занимается поиском информации: новостей, каналов с аналитикой. Переваривая всевозможные идеи, отсеивая на основе собственного отсутствия опыта выбирает те или иные бумаги для покупки в портфель. И все растет. Торгует он без стопов, потому что рынок позволяет — если что-то не так неделя — две и позиция снова в плюсе.

Возникает иллюзия понимания и легкости рынка.

Вы садитесь на прибыль как на наркотик. Вы начинаете понимать, что здесь можно заработать деньги

🔹 Чем ближе к развороту, тем выше аппетиты. Хочется погрузиться всем депозитом в бумаги, можно даже с плечом. Стопов по-прежнему нет, как и опыта «как бывает на падении».

🔹 «Очередная коррекция, завтра развернемся» вынуждает сохранить портфель без изменений. Минус увеличивается, понимание рынка пропадает. Появляется волнение «а вдруг разворот» на основе сообщений из тех же каналов с аналитиками.

( Читать дальше )

Блог им. Wise_Olga |👆 Решение всех ваших проблем. Читать внимательно!

- 06 июня 2024, 11:54

- |

Дорогие мои, сначала расскажу вам о наличии всего трех фаз на рынке. К сожалению, типичный инвестор во всех трех допускает ошибки.

1️⃣ Фаза падения (коррекции) можно охарактеризовать глубоким снижением рынка. Логично в ходе глубокого снижения быть просто «вне рынка» — закрыть сделки и взять отпуск от котировок. Как вы понимаете, сами себя заставить мы практически не способны — нужно торговать, откупать, подбирать и так далее. Здесь можно сразу погрузиться в просадку и сидеть в ней долго — месяц, два, полгода, а может быть и больше. Представьте, что вы поверили в дивиденды Газпрома в 2022 году и решили «пересидеть». Аж дурно стало, не правда ли

2️⃣Фаза консолидации (боковик) у опытных инвесторов — возможность набрать позиции, у новичков — прыгать от актива к активу. «Один не растет, пойду в другой» — это самое опасное и наиболее убыточное время. Как минимум, каждая сделка становится похожа на трейдинг, минус фиксируется и открывается новая сделка. Новичок в боковике способен слить до годовой прибыли — именно так и было осенью 2023 года, когда мы продолжали искать сделки в лонг.

( Читать дальше )

Блог им. Wise_Olga |➕ Ориентируйтесь на объемы при поиске сделок.

- 23 мая 2024, 13:31

- |

Когда рынок стоит на месте или корректируется, на первый взгляд, очень сложно найти потенциальные идеи для торговли.

Сегодня мы вспомним, что именно объемы в моей работе помогают выделить отдельные бумаги и сейчас я покажу как именно.

Нам необходимо выполнение двух условий на коррекционной рынке:

🔹 Актив держится в диапазоне или простым языком находится в боковике. Преимуществом будет являться консолидация у достигнутого максимума.

Примеры

-Татнефть АП

( Читать дальше )

Блог им. Wise_Olga |Как устроено плечо брокера

- 18 мая 2024, 18:07

- |

Моя команда продолжает подготовку к майскому запуску сайта и закрытого клуба, а это значит нужно сделать не только страницу для приема денег, а создать целую инфраструктуру для моих любых подписчиков. Помните — быстро, просто и понятно для всех.

Перед вами одна из небольших инструкций, которые мы создаем для клиентов для повышения эффективности работы с моими сделками, а также для собственного развития.

Как устроено плечо у брокера? Какой размер плеча максимален на моем счете? Почему он(а) открыл больше сделок, а у меня закончились деньги на счете?

Важный и нужный вопрос, простое решение. Решение, которое представлено в материалах ниже. Дарю всем и демонстрирую формат, в котором мы будем далее готовить своим клиентами подсказки на все случаи жизни в торговле.

Обязательно напишите свое мнение — понравилось или нет, понятным ли языком написано, хотите ли еще таких материалов от меня?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс