Блог им. Video |День биржевых медведей

- 27 сентября 2018, 08:42

- |

Вчера в России и в США был день биржевых медведей. По итогам дня индекс МосБиржи упал на 0,69%. В США при открытии бирж было все хорошо — большую часть дня американский фондовый рынок рос. Но после объявления решения ФРС о повышении ставок и готовности продолжать ужесточение монетарной политики рынок растерял набранный ранее днем рост и закончил торги в красной зоне. По итогам торгов широкий индекс S&P 500 понизился на 0,33% до 2905,97 пункта, индекс промышленных компаний Dow Jones Industrial Average – на 0,40% до 26385,28 пункта, а индекс высокотехнологичных компаний Nasdaq Composite – на 0,21% до 7990,37 пункта.

ФРС повысила ставки на 25 базисных пунктов до 2%-2,25%. Таким образом, процентные ставки в США оказались на максимальном уровне за период в более десяти лет. Решение было принято единогласно. Также вышли обновленные прогнозы от ФРС. Медианный прогноз участников заседания по росту ВВП в 2018 году увеличился до 3,1%. После июньского заседания прогноз составлял 2,8%. Так что теперь у ФРС нет оснований не поднимать ставку раз в квартал. 12 из 16 участников заседания прогнозируют рост ставок в декабре. «Ужесточение монетарной политики является ответом на сильный экономический рост», – сказал глава ФРС Джером Пауэлл в ходе пресс-конференции по итогам заседания. В новом заявлении ФРС впервые за долгое время была убрана характеристика монетарной политики как «адаптивной». «Мы, как сообщается в нашем заявлении, по-прежнему ожидаем постепенного повышения целевого диапазона ставки по федеральным фондам», – сказал Пауэлл. На вопрос журналистов о торговой политике Пауэлл ответил, что пока не наблюдается ощутимого влияния повышения ввозных пошлин на американскую экономику, но при этом подчеркнул, что усиление протекционизма негативно отразится на экономике страны. Дональд Трамп сказал, что недоволен решением Федеральной резервной системы повысить ставку.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Video |Масштабного возвращения инвесторов можно не ждать

- 18 сентября 2018, 09:30

- |

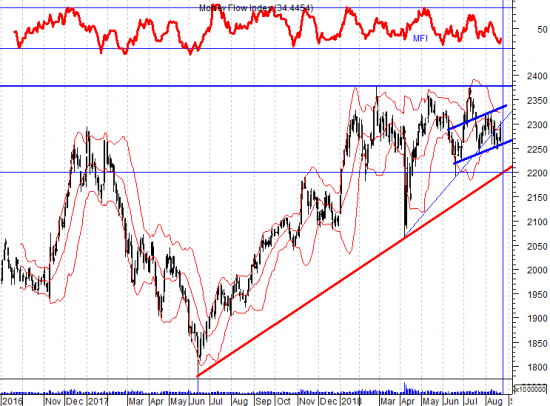

Вчера индекс РТС показал положительную динамику +0,43% (1099,5). Рост индекса происходил пять дней подряд, но при этом рынок не является сильным. Сейчас идет игра на тестирование ранее пробитого уровня 1110 с последующим откатом вниз. В США в сентябре индекс S&P-500 не смог преодолеть исторический максимум августа. Подъем индексов развивающихся стран, происходивший на прошлой неделе, был связан со смелым решением ЦБ Турции, повысившим ключевую ставку до 24%. Это сократило риск прихода полномасштабного финансового кризиса в том числе валютных кризисов в Аргентине и Турции. При этом необходимо чтобы правительство Турции проводило последовательную макроэкономическую политику, а в этой части остается много вопросов. Эйфория от решения ЦБ Турции скоро пройдет. Вчера индекс развивающихся стран MSCI Emerging Markets (EEM) показал отрицательную динамику (-0,91%).

Центробанки развивающихся стран сейчас вынуждены повышать процентные ставки, чтобы избежать обвала своих валют, так как всё большее количество Центробанков развитых стран начинает повышать стоимость кредитования у себя. Как следствие рост экономик развивающихся стран будут замедляться, что сделает их менее привлекательными. На развивающихся рынках очень много проблем, поэтому до конца года масштабного возвращения инвесторов можно не ждать. Это не паника, но точно не эйфория. Например, в Китае на прошлой неделе вышла статистика по инвестициям в рынок недвижимости, согласно которой в августе инвестиции упали. Многие инвесторы и эксперты обеспокоены тем, что охлаждение рынка недвижимости может усугублять факторы риска для китайской экономики на фоне ухудшения ситуации по торговле.

( Читать дальше )

Блог им. Video |В сентябре индексу МосБиржи придется нелегко

- 23 августа 2018, 09:28

- |

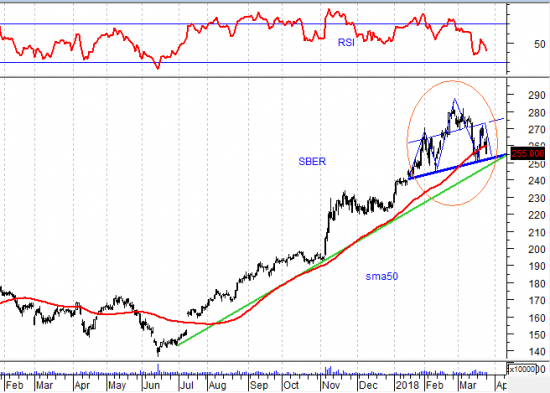

Вчера индекс МосБиржи вырос на 0,23%, но в актив «быкам» это не запишем – рубль к доллару ослаб на 1,12%. Без роста акций Сбербанка индекс будет топтаться на месте. Вчера обыкновенные акции этого эмитента провалились вниз на 2,1%. Аналитики компании ВТБ Капитал считают, что обыкновенные акции Сбербанка через 12 месяцев будут стоить 360 рублей. Посмотрим… Отчетность по МСФО, которую сегодня опубликует банк — это не ключевой фактор. Главное – санкции США. Государство пыталось вырастить из банка игрока мирового уровня, а теперь эта стратегия абсолютна не актуальна. Дочкам банка на Западе спокойно работать не дадут, кроме того в случае принятия санкций Сбербанк не сможет проводить стандартные долларовые расчеты через корреспондентские счета в банках США. Пока не будет полной ясности по санкциям инвесторы будут обходить эти акции стороной. С технической точки зрения, можно будет поверить, что ситуация с обыкновенными акциями Сбербанка выправляется, когда котировки закрепятся выше июньского минимума 200.

( Читать дальше )

Блог им. Video |Людям нечем заняться, а большие зарплаты отрабатывать надо

- 28 апреля 2018, 12:48

- |

Сегодня индекс РТС находится в отрицательной зоне. Чувствуется что перед длинными выходными у инвесторов пропало желание рисковать. Нет ясности по ядерной программе Ирана и, следовательно, нет ясности по тому в какую сторону в мае будут двигаться котировки нефти. При этом с точки зрения технического анализа на графике нефти (дневном) имеются «медвежьи» расхождения. Если же брать графики отдельных эмитентов, то они также отбывают желание рисковать. Акции Сбербанка об. не смогли закрепится выше уровня 226, акции Роснефти не смогли закрепиться выше уровня сопротивления 380 (был сформирован в январе 2017 года). Что касается индекса РТС, то он 9 апреля пробил вниз восходящий тренд, сформированный в июне прошлого года. Попыток снова вскочить на этот тренд, мы не наблюдаем. «Быки» ведут себя скромно – девять дней назад мы уже видели индекс на текущих уровнях. Сняли локальную «перепроданность» на дневных графиках и посчитали свою задачу выполненной. А кто если не «быки» должны двигать индекс РТС наверх? 15% веса индекса составляют акции Лукойла и с ними все хорошо (если не брать сегодняшний день), 14,6% составляют акции Газпрома и с ними не так все пастрольно. Боковой тренд он и в Африке боковой тренд… Ну и с акциями Сбербанка в последние дни тоже не все гладко – пошло буксование.

( Читать дальше )

Блог им. Video |Коррекция к росту – нормальное явление

- 29 марта 2018, 08:14

- |

Индекс Московской биржи продолжает двигаться вниз в рамках «слабопонижательного» канала – вчера он просел на 0,58%. Но высокие цены на нефть позволяют надеяться, что за мартовским спадом последует подъем рынка. Акции Сбербанка об. ранее тянули рынок наверх, а теперь тянут вниз. Но простите – до текущего снижения котировки акций росли с июня месяца прошлого года (с рядом промежуточных боковых коррекций). Коррекция к росту после роста котировок на 90% (с июня) вполне нормальное явление.

Саудовская Аравия и Россия обсуждают детали беспрецедентного соглашения по продлению контроля экспорта нефти. Эр-Рияд и Москва работают над соглашением, в рамках которого будет осуществляться активное управление нефтяными рынками, возможно, в течение 20 лет. ОПЕК разрабатывает «очень долгосрочное» соглашение в целях продления кооперации с другими странами-нефтеэкспортерами, сообщил генеральный секретарь ОПЕК Мохаммед Баркиндо в среду на энергетической конференции в Багдаде. Ранее об этом также сообщил кронпринц Саудовской Аравии Мохаммад бен Сальман в интервью Reuters. «Думаю, страны ОПЕК этого очень хотят. И, по всей видимости, соглашение между ОПЕК и другими нефтедобывающими странами, на самом деле, послужило стартом для этого нового формата, – сказал в среду CNBC нефтяной аналитик в Panmure Gordon Колин Смит. – Я думаю, что достичь полноценного соглашения, по которому Россия фактически становится членом картеля, в данный момент будет немного трудновато». Текущее соглашение между ОПЕК и другими нефтедобывающими странами, в рамках которого предполагается сокращение добычи на 1,8 млн б/д, будет пересмотрено в июне и, согласно ожиданиям, будет продлено до конца года. Затем соглашение будет снова пересмотрено в декабре. «Удастся ли заключить беспрецедентное соглашение между нефтепроизводящими странами сроком на десять лет и более, еще неясно. Но очевидно одно: в обозримом будущем нет даты конца отношений Саудовской Аравии и России», – полагает аналитик по нефти в PVM Oil Associates Стефен Бреннок.

( Читать дальше )

Блог им. Video |Рост индексов в США окажется фальстартом?

- 27 марта 2018, 08:19

- |

Вчера на фоне усиления геополитической напряженности (высылки дипломатов) индекс Московской биржи закрылся снижением 1,95%, пробив мартовские минимумы. Ранее на графике индекса был боковой коридор, а со вчерашнего дня понижающийся. Правда акции Сбербанка об не пробили вниз поддержку 250, что позволяет предположить, что при любом сценарии эти акции будут показывать динамику «лучше рынка». Торопиться с продажей этих акции инвесторы не будут – на днях Герман Греф пообещал Владимиру Путину, что дивиденды «Сбербанка» за 2017 год будут «очень серьезными». Приободряют инвесторов и вероятная успешная продажа в третьем квартале турецкого Denizbank. С технической точки зрения, фигура «Голова и плечи» на графике акций спокойно может превратится в фигуру «Собака Баскервилей» что не порадует «медведей» потому что прежний восходящий тренд продолжится.

Европейские фондовые рынки завершили торги в понедельник преимущественно снижением. На фоне ослабления напряженности в отношении торговой войны биржевые индексы сначала подросли, но затем давление вниз на них оказало укрепление евро. Индекс Stoxx Europe 600 упал на 0,72% по итогам торгов до минимума за период после февраля 2017 года. DAX 30 потерял 0,83%, CAC 40 понизился на 0,57%, а FTSE 100 – на 0,48%. Евро отреагировал укреплением на ястребиный комментарий о нормализации монетарной политики главы ЦБ Германии Йенса Вайдмана, который является членом комитета по монетарной политике в ЕЦБ. Что касается выхода экономической статистики, рост ВВП Франции составил 2,5% годовых, совпав с ожиданиями аналитиков.

( Читать дальше )

Блог им. Video |Необходимо «сбить энтузиазм» сланцевых нефтяников

- 13 марта 2018, 08:03

- |

Вчера индекс Московской биржи показал позитивную динамику (+0,28%). На рынке есть акции для «быков», есть для «медведей», а есть акции, с которыми страшно иметь дело потому что не ясно направление их дальнейшего краткосрочного движения. К таким акциям можно отнести Сбербанк об. На дневном графике есть «медвежье расхождение», на внутридневных графиках котировки консолидируются в «треугольнике» и объем торгов постепенно снижается. После выхода из фигуры консолидации котировки получат свежий импульс и объем торгов снова возрастет, а сейчас никто не хочет рисковать. Вчера котировки Сбербанка снизились на 0,1% — повышательный тренд проходит в данный момент на отметке 260, а нижний конверт Боллинджера на 254.

Недавно в одном из комментариев написал, что цены на нефть могут снизится до $58 за баррель. Подобные мысли посещают и других аналитиков. Аналитики голландского банка ING Groep NV считают что цены на нефть могут снова упасть ниже $60 за баррель, так как рост поставок нефти из США в Восточную Азию грозит помешать ОПЕК и ее союзникам достичь своей цели. Страны-участницы соглашения ОПЕК в 2017 году обязались ограничивать объемы нефтедобычи, чтобы сократить излишки запасов на нефтяном рынке. Но американская нефть забирает всё большую долю важного рынка поставок нефти в Восточную Азию. Это обстоятельство может подтолкнуть некоторых стран-участниц соглашения увеличить объемы поставок. А это, в свою очередь, может привести к падению цен на нефть, которые с июня продемонстрировали рост, считает стратег по товарным рынкам в ING Уоррен Паттерсон.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс