Блог компании Юнисервис Капитал |Итоги ноября: оборот облигаций 15 выпусков эмитентов ВДО составил 215 млн рублей

- 05 декабря 2019, 14:39

- |

Короткий месяц — всего 20 торговых дней — неожиданностей не принес. Праздничные дни, а также волна новых размещений отразились на рынке падением котировок. Из 15 выпусков биржевых облигаций, размещенных силами «Юнисервис Капитал», 9 показали снижение средневзвешенной цены. Зато остальные 6 выпусков демонстрируют положительную динамику, благодаря этому общий рост превысил 1%. Совокупный объем вторичных торгов биржевыми облигациями наших эмитентов составил в ноябре 215,98 млн руб.

В таблице показана динамика относительно октября 2019 г.

- комментировать

- Комментарии ( 1 )

Блог компании Юнисервис Капитал |Оборот облигаций наших эмитентов достиг 327 млн рублей за месяц

- 12 ноября 2019, 08:57

- |

Подводим ежемесячные итоги вторичных торгов на Московской бирже. Всего в обращении находятся 15 выпусков биржевых облигаций наших эмитентов, объем торгов по которым в октябре составил 326,9 млн рублей.

В октябре было 23 торговых дня. Большая часть выпусков «Юнисервис Капитал» торговалась ежедневно, включая дебютный выпуск «Ультры» (RU000A100WR2) и второй — "Нафтатранс плюс" (RU000A100YD8), размещенные 10 октября и 23-24 октября соответственно.

Минимальный оборот по итогам октября сформировал «Дядя Дёнер» (RU000A0ZZ7R8), максимальный на уровне 50 млн рублей и выше — «Ламбумиз» (RU000A100LE3), "Транс-Миссия" (сервис «ТаксовичкоФ», RU000A100E70) и первый выпуск «Нафтатранс плюс» (RU000A100303).

Самая высокая средневзвешенная цена (более 103% от номинала) у облигаций "Кузина" (RU000A100TL1) и трех выпусков "ГрузовичкоФ-Центр" (RU000A0ZZ0R3; RU000A0ZZV03; RU000A100FY3).

Блог компании Юнисервис Капитал |«Юнисервис Капитал», «Кузина» и «НЗРМ» — на IV Сибирском биржевом форуме

- 22 октября 2019, 10:21

- |

Генеральный директор «Юнисервис Капитал» Алексей Антипин в ходе своего выступления развеял несколько мифов о высокодоходных облигациях (ВДО) и подтвердил, что процесс эмиссии не является быстрым и бюджетным. По его словам, рынок изменился. Если с 2007 по 2010 гг. всего 14% эмиссий третьего эшелона были на сумму до 500 млн руб., то уже с 2017 по 2019 гг. это число выросло до 77%. Спикер также подчеркнул, что и сами инвесторы становятся все более требовательными и ждут диалога с эмитентом.

За последние два года «Юнисервис Капитал» организовал размещение 15 выпусков биржевых облигаций 13-ти компаний. Среди них «Кузина» и «НЗРМ».

«Кузина» рассказала на форуме о продажах франшизы и перспективах московского рынка. Привлеченные инвестиции компания направит на увеличение сети кондитерских в столице. Стратегия развития также предполагает открытие новых точек в Сибири, оптимизацию бизнес-процессов и расширение ассортимента. Управляющий партнер Kuzina и New York Pizza Евгения Головкова заявила о возможности реализовать большие задачи с помощью второго выпуска облигаций.

( Читать дальше )

Блог компании Юнисервис Капитал |Мы вошли в топ-3 организаторов выпусков high-yield

- 15 октября 2019, 11:49

- |

За 9 месяцев 2019 г. «Юнисервис Капитал» разместил 12 выпусков ВДО на 1,2 млрд рублей, что позволило нам занять третью строчку рэнкинга Cbonds среди 19 инвестбанков России.

Только за третий квартал с нашим участием были размещены выпуски московского завода по производству упаковки «Ламбумиз» объемом 120 млн рублей, нефтетрейдера «Юниметрикс» на 400 млн рублей, кондитерских «Кузина» на 55 млн и поставщика бумажных изделий «ИТЦ-Трейд» на 50 млн рублей.

Поднялась компания и в рэнкинге всех рыночных выпусков, заняв 23-е место из 37. Год назад компания была на 30-й строчке.

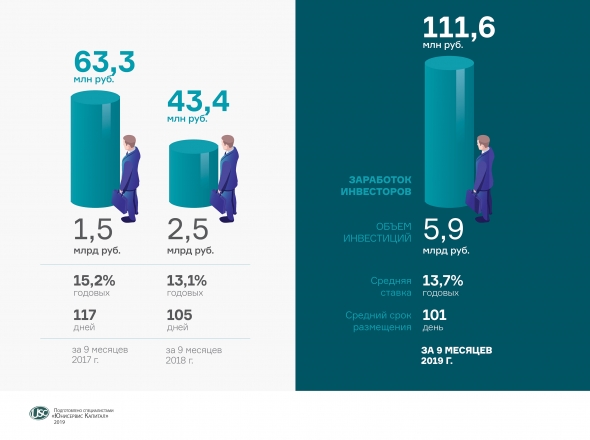

Всего объем привлеченных «Юнисервис Капитал» инвестиций составил за январь-сентябрь 2019 г. 5,98 млрд рублей при средней ставке 13,7% годовых. Для сравнения, показатели за аналогичный период 2018 г. — 2,45 млрд рублей при ставке 13,1%.

( Читать дальше )

Блог компании Юнисервис Капитал |Сентябрьские итоги торгов облигациями эмитентов «Юнисервис Капитал»

- 08 октября 2019, 13:57

- |

Самыми востребованными второй месяц подряд остаются облигации «Нафтатранс плюс» (RU000A100303). Объем сделок составляет треть 120-миллионного выпуска. Средневзвешенная цена на стабильном уровне 100,5%.

Если не рассматривать новые, сентябрьские эмиссии, то все облигации наших эмитентов, кроме «Дядя Дёнер», «ПЮДМ» и первого выпуска «ГрузовичкоФ-Центр», непрерывно торговались на протяжении 21 торгового дня.

Блог компании Юнисервис Капитал |Алексей Антипин рассказал о малых рыночных займах

- 30 сентября 2019, 08:39

- |

Выступление гендиректора «Юнисервис Капитал» состоялось в рамках ежегодной конференции для финансовых директоров, организованной сибирским отделением издания «Коммерсантъ».

Алексей Антипин обозначил возможности малого и среднего бизнеса в привлечении финансирования на бирже и выгодах для инвесторов, затронув вопросы общего положения рынка ВДО — объема размещений, количества эмитентов за последние два года и текущих параметров действующих рыночных займов субъектов МСП.

Формирование репутации на публичном долговом рынке компанией, выход на новые рынки и возможность увеличивать объемы привлеченных средств, используя удобный для компании график гашения — в числе преимуществ рыночного заимствования МСП.

Инвесторам, в свою очередь, сегмент ВДО интересен высокой доходностью, освобождением от налога по части купонных выплат и возможностью вступить в диалог с компанией, что нехарактерно для эмитентов из числа крупного бизнеса.

( Читать дальше )

Блог компании Юнисервис Капитал |Оборот биржевых облигаций наших эмитентов за август

- 09 сентября 2019, 08:24

- |

В обзор попали 10 организованных нами выпусков облигаций для восьми компаний. Общий оборот ценных бумаг составил 284,3 млн рублей против 275,4 млн рублей, сформированных в июле. Растущую динамику показывает и стоимость биржевых облигаций.

Объем торгов бондами «ПЮДМ» (RU000A0ZZ8A2) за месяц составил 3,6 млн рублей. В среднем это 3-4 облигации в день. Количество активных дней составило 19 из 22. Средневзвешенная цена выросла со 101,21% до 101,54% от номинала, пока это максимальный за 16 месяцев обращения выпуска показатель. Напомним, размещение облигаций ООО «Первый ювелирный — драгоценные металлы» началось в мае 2018 г. Номинал одной бумаги — 50 тыс. рублей. Текущая ставка ежемесячного купона — 15% годовых. Оферта состоится в мае 2020 г., погашение — в 2023 г.

Аналогичный оборот в августе — 3,4 млн рублей — показали облигации «Дядя Дёнер» (RU000A0ZZ7R8). Цена составила 102,31% от номинальной стоимости облигации. Сделки купли-продажи проходили почти каждый день. Объем выпуска «Дядя Дёнер» составляет 60 млн рублей. Купон выплачивается раз в месяц по ставке 14%. Погашение состоится в июле 2021 г.

( Читать дальше )

Блог компании Юнисервис Капитал |«Дядя Дёнер» выплатил 14-й купон по биржевым облигациям

- 19 июля 2019, 13:35

- |

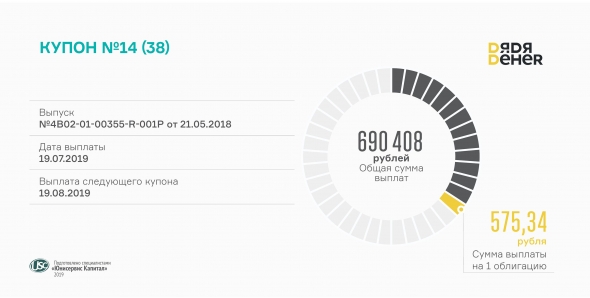

Сибирская стрит-фуд сеть выплатила купонный доход держателям облигаций

Выплаты производятся ежемесячно по ставке 14% годовых, сумма выплаты на одну облигацию номиналом 50 000 рублей составляет 575,34 рублей. Размер действующего купонного дохода сохранится до оферты в мае 2020 года.

По итогам 14-го месяца обращения облигации было выплачено 690 408 рублей.

Объем эмиссии биржевых облигаций «Дяди Дёнера» составил 60 млн рублей. Выпуск размещен на 3 года. В последние три месяца по облигациям предусмотрены амортизационные выплаты — 33% в мае и июне и 34% от номинала будет погашено в июле 2021 года.

Объем торгов облигациями «Дядя Дёнер» по итогам июня составил 4,2 млн рублей. Средневзвешенная цена продолжила рост и достигла 102,24% от номинала.

Напомним, анализ финансовых показателей «Дядя Дёнер» за I квартал 2019 года можно посмотреть в аналитическом покрытии.

Блог компании Юнисервис Капитал |19 июля состоится выплата первого купона по облигациям 3-й серии «Грузовичкоф-Центр»

- 19 июля 2019, 10:55

- |

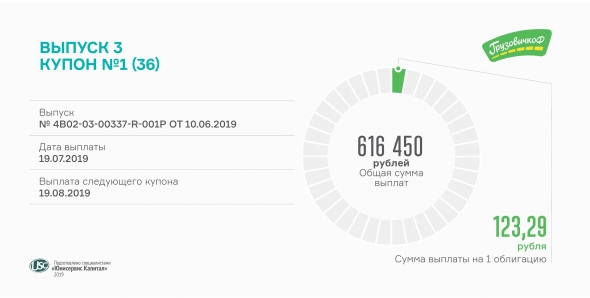

Третий выпуск транспортной компании был размещен в июне 2019 года.

Всего по третьему выпуску «ГрузовичкоФ-Центр» (RU000A100FY3) будет выплачено более 600 тыс. рублей. Сумма выплаты на одну ценную бумагу — 123,29 рублей.

Общая сумма третьего выпуска ставила 50 млн рублей. До конца срока обращения по выпуску предусмотрен ежемесячный купон, всего инвесторов ожидает 36 выплат. Владельцы облигаций БО-03 номиналом 10 тыс. рублей первые два года будут получать доход по ставке 15%.

Оферта по выпуску назначена на июнь 2021.

Блог компании Юнисервис Капитал |Дата размещения, инструкция и краткий отчет о прошедшей встрече с инвесторами

- 16 июля 2019, 13:09

- |

17 июля один из крупнейших производителей упаковки для молочных продуктов начнет размещение выпуска под номером 4B02-01-09188-H-001P объемом 120 млн рублей.

К участию в первичном размещении приглашаются все заинтересованные инвесторы. Подать заявку через своего брокера можно согласно инструкции:

Код расчетов: Z0

Наименование/идентификатор Андеррайтера/краткое наименование:

АО «Банк Акцепт»/ NC0040400000/Акцепт

Номер выпуска: 4B02-01-09188-H-001P от 09.07.2019.

ISIN RU000A100LE3

Время проведения торгов в дату начала размещения:

период сбора заявок: 10:00 — 13:00;

период удовлетворения заявок: 14:00 — 16:30.

В последующие дни:

время сбора и удовлетворения заявок: 10:00 — 17:29.

Также, 11 июля, совместно с редакцией портала boomin.ru, была проведена экскурсия по заводу и встреча с первыми лицами ЗАО «Ламбумиз». Основные тезисы:

О земле в Москве и риске застройки:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс