Блог им. SpaceForcez |Как я понимаю, что рынок или конкретная акция развернётся?

- 21 октября 2024, 12:31

- |

Всё просто, у меня для этого есть несколько факторов, за которыми я слежу.

В видео примеры ещё июльские, но я уверен, что моя аудитория достаточно благоразумная и понимает, что эти предпосылки работают в любое время.

👉 СМОТРЕТЬ на YouTube ()

👉 СМОТРЕТЬ в VK Видео (https://vk.com/video-226903113%5C456239053)

0:00 Предпосылки для разворота тренда

0:10 Как происходят маржин-коллы?

1:54 Как понимать силу движения рынка

2:25 Пиковое движение с ускорением

3:47 Как происходит вынос шортистов

6:27 Почему после ускорения разворот наиболее вероятен

7:00 Как понять сколько ещё может продолжаться движение

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. SpaceForcez |📌 Список самых ярких цитат о торговле

- 15 октября 2024, 16:02

- |

«Краткосрочная волатильность максимальна в поворотные моменты и уменьшается по мере становления тренда» — Джордж Сорос

Ошибаться — это нормально; непростительно остаться неправым» — Мартин Цвейг

«В краткосрочной перспективе рынок является машиной для голосования, но в долгосрочной – это устройство для взвешивания» — Бенджамин Грэм

«Мы просто пытаемся бояться, когда другие жадны, и быть жадными только тогда, когда другие напуганы» — Уоррен Баффет

«Иногда лучшая сделка — это отсутствие сделки» — Неизвестный автор

«Самое сложное – это дисциплина, терпение и рассудительность» — Сет Кларман

«На протяжении всей своей финансовой карьеры я постоянно наблюдал примеры того, как другие люди, которых я знал, разорялись из-за неуважения к риску. Если вы не будете внимательно смотреть на риск, он поймает вас» — Ларри Хайт

«Смотрите на колебания рынка как на своего друга, а не врага» — Уоррен Баффет

( Читать дальше )

Блог им. SpaceForcez |📌 Флэт или боковое движение рынка

- 10 октября 2024, 16:46

- |

Что из себя представляет консолидация или флэт?

Консолидация — это состояние рынка, когда он зажат между поддержкой и сопротивлением, и по сути стоит на одном месте. Данное состояние означает, что на рынке возникло некоторое состояние баланса между продавцами или покупателями, то есть спрос уравновесил предложение По статистике примерно 80% времени рынки находятся именно в состоянии флэта.

Чтобы консолидация стала очевидной цена должна как минимум два раза коснуться уровень поддержки и сопротивления.

Консолидации могут расширяться и сжиматься.

Расширяющаяся консолидация происходит, когда цена совершает ложный пробой и возвращается обратно в диапазон, тем самым расширяя пространство между поддержкой и сопротивлением. Продажа на сопротивлении заставит вас словить стоп, поскольку цена ломает текущий уровень сопротивления, чтобы потом снова вернуться в диапазон.

Сжимающаяся консолидация происходит, когда рынок вступает в период низкой волатильности, как правило, из-за надвигающегося выпуска новостей.

( Читать дальше )

Блог им. SpaceForcez |Сегодня накануне начала новой торговой недели постараюсь внедрить один очень важный смысл!

- 06 октября 2024, 19:12

- |

Сегодня накануне начала новой торговой недели постараюсь внедрить один очень важный смысл, который должен привести к пониманию того, как многие трейдеры совершают свои стабильные убыточные сделки и как приуменьшить их количество.

И это касается, как всегда, мышления.

🤷♂️ Большинство людей загружены своими работой, бытовыми делами, семьёй, бизнесом, поиском клиентов, что заниматься глубокой аналитикой рынка просто нет времени.

Поэтому самый простой выход для большинства — это повторять сделки успешных трейдеров, которые стабильно зарабатывают на бирже, посвящая этому всё своё время.

Разумеется, никто не осуждает такое поведение — ведь реально большинство людей на бирже лишь пытаются найти в ней возможность заработать дополнительно к основному источнику дохода. И поэтому их легко понять 🕊

Однако, большая часть людей несут стабильные убытки используя эту стратегию абсолютно неправильно! 😔

Есть идеи в чём заключается главная ошибка торговли по сигналам авторских каналов?

( Читать дальше )

Блог им. SpaceForcez |📌 Полезные фондовые премудрости для инвесторов

- 03 октября 2024, 12:29

- |

На развороты уходит семь лет.

Как понимать? Ценной бумаге, которая, на первый взгляд, находится в ситуации перелома тренда, на самом деле, может потребоваться больше времени на «полный разворот», чем того ожидает инвестор.

Никогда не выкидывайте хорошие деньги вслед за плохими.

Как понимать? Пословица предостерегает об опасности чрезмерного усреднения, то есть дополнительной покупки акций, которые уже есть на счете и цена на которые падает.

Если лидер отрасли перестал расти, не стоит покупать собак.

Как понимать? Инвестировать в компании чрезмерно популярной отрасли нужно с большой осторожностью. Если лидер отрасли переоценен, велика вероятность того, что другие менее известные компании отрасли также переоценены.

Обязательно сократите свой список.

Как понимать? Предостережение о рисках избыточной диверсификации. Рекомендуется иметь в портфеле не более 20 акций различных компаний.

Новые лидеры в последующие шесть месяцев будут вести себя лучше, чем новые аутсайдеры.

( Читать дальше )

Блог им. SpaceForcez |📌 Свечные модели Поглощение

- 26 сентября 2024, 13:01

- |

Поглощение — частая разворотная фигура на графике Японских свечей, которая состоит из 2 свечей. Тело второй свечи должно полностью покрывать (поглощать) тело первой свечи, а направление цены после фигуры зависит от предшествующего тренда и цветов свечей.

Такой паттерн означает, что сила текущего тренда иссякает (об этом свидетельствует малый размер первой, поглощаемой, свечи). Появление же мощной свечи, поглотившей предыдущую и закрывшейся в обратном направлении знаменует начало нового, сильного тренда.

Есть несколько обязательных условий, которым должен соответствовать паттерн, чтобы его сигнал обеспечивал максимальную вероятность отработки:

• Перед самим паттерном на рынке должен присутствовать нисходящий либо восходящий тренд. Движение может быть небольшим, но его наличие обязательно;

• Тело второй свечи должно быть другого цвета и направленности (медвежье после бычьего и бычье после медвежьего). Тени могут и не поглощаться, но тогда сигнал считается более слабым;

• Тело второй свечи должно иметь контрастный цвет по отношению к телу первой. Исключение составляют случаи, когда тело первой свечи очень маленькое (доджи или близко к нему).

( Читать дальше )

Блог им. SpaceForcez |📌 Список самых ярких цитат о торговле

- 19 сентября 2024, 17:28

- |

📌 Список самых ярких цитат о торговле

«Выигрывают или проигрывают, каждый получает от рынка то, что хочет. Некоторым людям нравится проигрывать, поэтому они выигрывают, теряя деньги» — Эд Сейкота

«В этом деле если ты хорош, ты прав в шести случаях из десяти. Ты никогда не будешь прав в девяти случаях из десяти» — Питер Линч

«Готовы ли вы потерять деньги на сделке? Если нет, то не открывайте. Вы можете выиграть, только если не боитесь проиграть. И вы сможете сделать это только в том случае, если действительно примете стоящий перед вами риск» — Сами Абусаад

«В трейдинге невозможное случается примерно два раза в год» — Энрике М. Симойнс

«Краткосрочная волатильность максимальна в поворотные моменты и уменьшается по мере становления тренда» — Джордж Сорос

«Трейдинг не только раскрывает ваш характер, но и укрепляет его, если вы остаетесь в игре достаточно долго» — Иван Бьяджи

«Научитесь принимать убытки. Самое главное в зарабатывании денег – не позволить убыткам выйти из-под контроля» — Мартин Шварц

( Читать дальше )

Блог им. SpaceForcez |Как я стал относиться к торговле в шорт? Как убедиться, что отскок от уровня надёжный и можно заходить в сделку в лонг?

- 06 сентября 2024, 19:39

- |

👉 СМОТРЕТЬ на YouTube ()

👉 СМОТРЕТЬ в VK Video (https://vk.com/video-226903113_456239035)

В общем, сегодняшнее видео о том как во время коррекции вести себя на бирже и находить безопасные точки для входа.

YT

( Читать дальше )

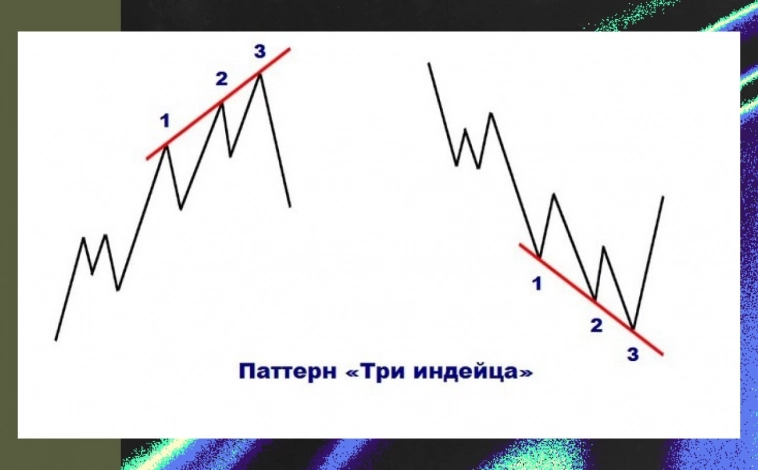

Блог им. SpaceForcez |📌 Графические паттерны «Три индейца»

- 04 сентября 2024, 09:53

- |

Паттерн Три Индейца – модель графического анализа. Ее суть заключается в поиске на графике линии сопротивления или поддержки. При этом, цена должна трижды коснутся этой прямой перед тем, как получится сигнал.

Три индейца могут использоваться как индикатор разворота тренда или как индикатор подтверждения – в зависимости от типа сложившегося паттерна. Например, если обнаружены три касания минимумами (линия проложена под свечами), при этом, каждый минимум выше предыдущего, то это сигнал к продолжению бычьего тренда. Если линия проложена над свечами, касается трех максимумов, каждый максимум выше предыдущего – то можно ожидать разворота тренда и падения цены.

На нисходящем тренде паттерн читается зеркально. Три минимума, каждый ниже предыдущего – продолжение медвежьего рынка. Три максимума, каждый ниже предыдущего – разворот тренда к росту.

Существует мнение – не стоит открывать сделку сразу же в третьей точке касания. Рекомендуется дождаться отбоя от нее, то есть завершения формирования отбойной свечи и только после этого открывать позиции.

( Читать дальше )

Блог им. SpaceForcez |📌 Технический анализ Крест смерти

- 14 августа 2024, 13:19

- |

Одним из паттернов теханализа, который используется уже десятки лет и доказал свою полезность, является «крест смерти».

«Крест смерти» — комбинация индикаторов, которая говорит о высокой вероятности развития медвежьего тренда. Он формируется из двух трендовых индикаторов (скользящих MA), пересечение двух простых скользящих средних MA50 и MA200. Подобные пересечения имеют место на всех таймфреймах, но самые надежные сигналы генерируются на старших, как правило, от 4ч/1д.

Формируется «крест смерти» следующим образом:

После восходящего тренда и, возможно, фазы консолидации рынка MA 50 пересекает скользящую среднюю MA 200 сверху вниз.

Таким образом, трейдерам следует задуматься о закрытии длинных позиций и заключении сделок на продажу активов. О прогностической ценности «креста смерти» принято говорить, поскольку его появление на графике американского фондового рынка (можно смотреть по индексу S&P 500) могло предсказать самые жесткие кризисы, имевшие место в течение последних 100 лет. Так, его формирование можно наблюдать на исторических данных в 1929, 1938, 1974 и 2008 годах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс