Блог им. Sigizmynd |Обновили наше мнение по рублю, немного ухудшив прогноз. Изменили глобальный взгляд на евро

- 17 июля 2017, 12:04

- |

- Мы ожидаем продолжительного периода низких цен на нефть, что ограничит укрепление рубля

- Отрицательное сальдо торгового баланса может стать дополнительным фактором ослабления рубля

- Экономический рост в Еврозоне и сворачивание денежных стимулов может укрепить евро до конца года

Итоги 1 полугодия

В конце прошлого года мы ожидали, что соглашение ОПЕК по сокращению добычи нефти будет иметь лишь временное влияние на топливный рынок. В результате, предполагалось, что цена барреля Brent вернётся на отметку в $45, однако высокие реальные процентные ставки в России компенсируют негативный эффект топливных цен на рубль, стимулируя приток иностранного капитала в российские активы. В целом базовый сценарий в первом полугодии был реализован, однако причины укрепившегося курса рубля оказались иными.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. Sigizmynd |Почему официальная инфляция упадёт до 4%, а ЦБ может понизить ставку. Обзор инфляции в марте 2017

- 23 марта 2017, 12:46

- |

- Укрепление рубля и текущая инфляция дают возможность ЦБ снизить ставку в марте на 0,25%

- В втором квартале инфляция в какой-то момент может опуститься до 4%, но по итогам всего 2017 года мы ожидаем её ускорения до 5%

- В течение 2017 года ключевая ставка может быть снижена 2-3 раза

- Снижение доходностей по долгосрочным облигациям может быть использовано инвесторами с небольшим инвестиционным горизонтом

Прогноз инфляции формируется на основе изменения количества денег в экономике и спросе на них. Для этого мы анализируем тенденции в кредитовании физических лиц, корпоративного сектора и государства. Кроме того, рассматривается вклад в инфляцию курса рубля, цен на мировых товарных рынках и инфляционных ожиданий населения. В обзоре будет рассмотрен каждый из факторов и сделан вывод об ожидаемом темпе роста цен в России по итогам 2017 года. Дополнительно мы представим взгляд на действия Центрального банка и изменение процентных ставок.

( Читать дальше )

Блог им. Sigizmynd |Инфляция и процентные ставки в России. Февраль 2017

- 03 февраля 2017, 12:11

- |

- Укрепление рубля, денежная и бюджетная политика продолжат способствовать замедлению инфляции в России

- Возвращение «бюджетного правила» Минфином не окажет значительного влияния курс рубля и инфляцию

- По итогам 2017 года инфляция, скорее всего, не достигнет цели ЦБ в 4%, но окажется на минимальном в современной истории России уровне в 5.2%

- Риском для ускорения инфляции может стать рост цен на мировых товарных рынках

На чем мы строим анализ

Мы анализируем инфляцию на основе изменения количества денег в экономике и спроса на них. Для прогноза рассматривается денежная и бюджетная политика, курс рубля, инфляционные ожидания населения, уровень цен на международных товарных рынках. Мы представим свой взгляд на изменение потребительской инфляции в 2017 году, а также её влияние на действия Центрального банка и уровень процентных ставок.

( Читать дальше )

Блог им. Sigizmynd |Стабильность российского производства

- 24 ноября 2016, 14:15

- |

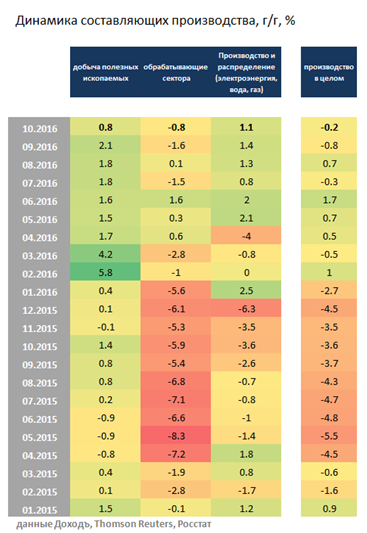

После нескольких кварталов рецессии промышленное производство России показывает минимальное изменение в течение 2016 года. В октябре показатель сократился на символические 0,2% в годовом выражении, что оказалось чуть лучше результатов предыдущего месяца.

( Читать дальше )

Блог им. Sigizmynd |Мы обанкротили Центральный банк и посмотрели, что будет

- 24 мая 2016, 13:22

- |

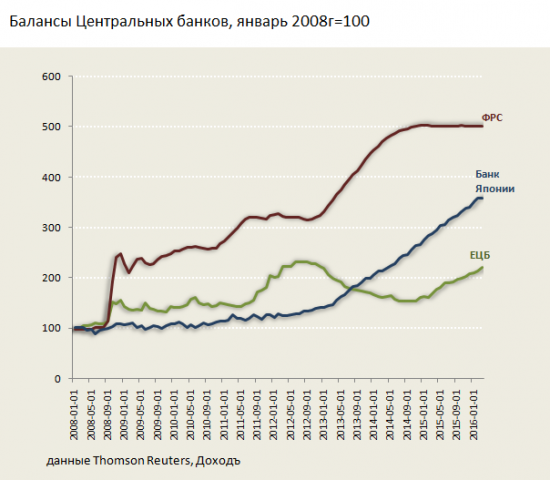

После кризиса 2008 года покупка активов на баланс Центральных банков развитых стран стала основной формой смягчения денежной политики, придя на смену снижению ключевых процентных ставок. К настоящему моменту покупка государственных облигаций и ипотечных бумаг со стороны ФРС завершилась, но их объём на балансе у регулятора составляет $4,2 трлн. ЕЦБ и банк Японии, пытаясь добиться роста кредитования и инфляции, в последний год даже расширили программы количественного смягчения.

Превратить рост денежной базы в инфляцию в Европе и Японии пока не получается. Во-первых, потому что расплачиваются регуляторы с коммерческими банками при покупке облигаций увеличением их резервов, с которых те, в свою очередь могут выдавать кредиты. Спрос на деньги и в Европе и в Японии из-за высокого долгового бремени населения и бизнеса остаётся слабым, поэтому QE слабо влияет на рост денежной массы и, соответственно, на стимулирование инфляции. Кроме того, дефляционные процессы в развитых странах обеспечиваются снижением мировых цен на товары в последние годы.

( Читать дальше )

Блог им. Sigizmynd |Идем против консенсуса и в перспективе года ждем роста рубля. В обзоре объясняем, почему

- 23 мая 2016, 15:53

- |

В обзоре мы разберем, какие факторы определяли стоимость российского рубля в начале 2016 года, уделив внимание не только динамике цен на нефть, но изменениям в платёжном балансе России в целом. Используя полученные результаты и добавив несколько предположений относительно внутренних и внешних экономических факторов мы попытаемся оценить перспективы рубля сроком на один год, которые найдут отражения в базовом сценарии.

Платёжный баланс

Торговля

В первом квартале 2016 года доля нефти и нефтепродуктов в российском товарном экспорте сократилась до минимального за много лет уровня, составив менее 40%, что не наблюдалось даже в кризис 2008-2009 годов. Тем не менее колебание цен на топливном рынке остаётся основным фактором изменений курса рубля. Последние 6 месяцев корреляция недельных доходностей держалась близко к максимальному истории уровню, приблизившись к значению в 0,8.

( Читать дальше )

Блог компании ДОХОДЪ |Дисбалансы, создаваемые сверхмягкой денежной политикой: теоретические риски и эмпирическая реальность

- 02 декабря 2013, 13:02

- |

- Количественное смягчение не ведет к созданию новых инвестиционных проектов, лишь косвенно помогая компаниям упростить процесс снижения долговой нагрузки

- Бум на американском фондовом рынке в текущем году выглядит скорее как возвращение к среднему после слишком глубокого падения в кризисный период

- Рынок недвижимости США выглядит менее опасным для благополучия экономики США, чем шесть лет назад

- Главным бенефициаром от количественного смягчения является государство, способное увеличивать свое присутствие в экономике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс