Блог им. Sigizmynd

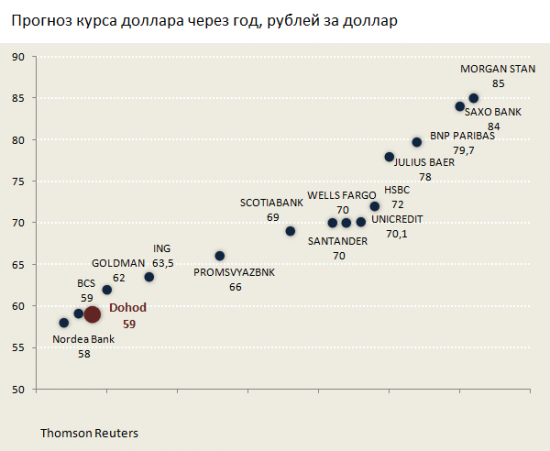

Идем против консенсуса и в перспективе года ждем роста рубля. В обзоре объясняем, почему

- 23 мая 2016, 15:53

- |

В обзоре мы разберем, какие факторы определяли стоимость российского рубля в начале 2016 года, уделив внимание не только динамике цен на нефть, но изменениям в платёжном балансе России в целом. Используя полученные результаты и добавив несколько предположений относительно внутренних и внешних экономических факторов мы попытаемся оценить перспективы рубля сроком на один год, которые найдут отражения в базовом сценарии.

Платёжный баланс

Торговля

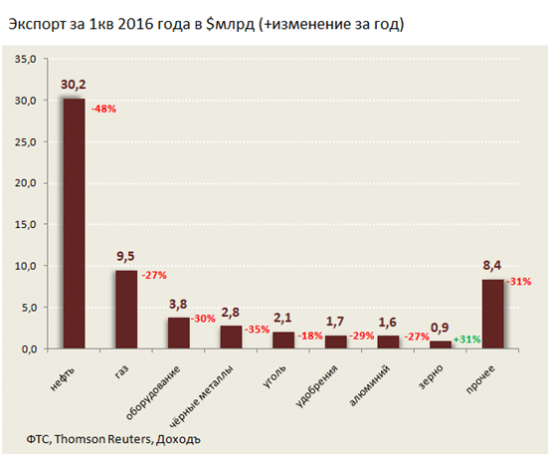

В первом квартале 2016 года доля нефти и нефтепродуктов в российском товарном экспорте сократилась до минимального за много лет уровня, составив менее 40%, что не наблюдалось даже в кризис 2008-2009 годов. Тем не менее колебание цен на топливном рынке остаётся основным фактором изменений курса рубля. Последние 6 месяцев корреляция недельных доходностей держалась близко к максимальному истории уровню, приблизившись к значению в 0,8.

Кроме нефти, в долларовом выражении снижается и большинство прочих статей экспорта. В первом квартале рост показал лишь экспорт зерна, но его доля в общем объёме слишком мала, чтобы значительно влиять на торговый баланс России.

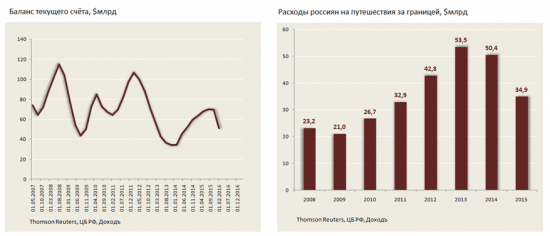

Падение российского экспорта в первом квартале оказалось гораздо глубже, чем снижение импорта, что привело к резкому сокращению сальдо торгового баланса. При прочих равных, по нашей модели это должно было оказать негативный фундаментальный эффект на курс рубля. Однако, частично сокращение чистого притока долларов в страну было компенсировано уменьшением расходов россиян за границей, а также снижением выплат процентов по кредитам и дивидендов иностранцам. В результате, баланс текущего счёта сохраняется на положительном уровне, что мы видим, как позитивный фактор долгосрочной стабильности рубля.

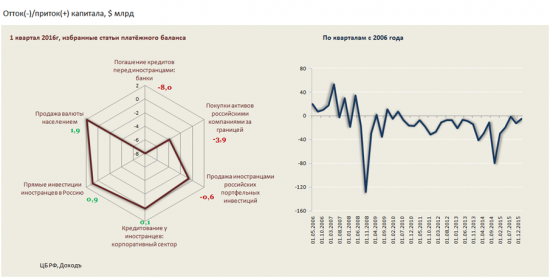

Кроме того, благоприятное влияние на баланс спроса и предложения на рубль оказало движение финансовых потоков, связанных с российской валютой. В первом квартале чистый отток капитала из частного сектора по нашей методологии расчета оказался около $5 млрд, что гораздо ниже среднеквартального значения за последние 2 года в $28 млрд.

Источниками оттока капитала в первом квартале стали погашение долгов банками перед иностранцами (-$8 млрд) и покупки российскими компаниями активов за границей (-$3.9 млрд). Отметим, что корпоративный сектор в первые три месяца года, несмотря на сохранение санкций, не сокращал задолженность перед иностранцами, и даже в целом смог привлечь символические $0,1 млрд. Спокойным остаётся население, которое продолжает больше продавать наличную иностранную валюту, чем покупать.

Положительной баланс текущего счёта и минимальный отток капитала привели к одному из лучших за последние годы соотношению спроса и предложения на российскую валюту. Вероятно, это может объяснить, почему рубль в последние месяцы был менее волатилен, чем нефть, в определенные моменты демонстрировал снижением более медленным темпом, чем топливные котировки.

Далее мы представим наш взгляд на то, какие факторы будут влиять на ценообразование российского рубля в ближайший год. В первую очередь, нас будет интересовать прогнозы по нефтяному и товарным рынкам, а также детерминанты оттока/притока капитала. Условно мы разделим факторы на внутренние и внешние. К внешним будут относиться те, на которые слабо могут влиять правительство и Центральный банк.

Внешние факторы. Нефть и действия ФРС

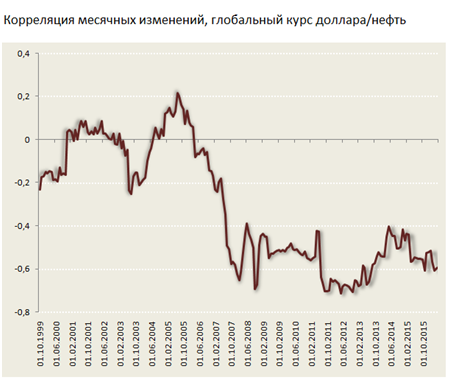

Наше мнение по ценам на нефть мы представим в свете двух параметров. Во-первых, если нефть торгуется в долларах, то её стоимость в том числе должна обратно зависеть от глобального роста или снижения стоимости самого доллара. Во-вторых, мы кратко дадим оценку отраслевым спросу и предложения и их влиянию на цены.

В первой половине 2016 года мы наблюдали рост относительно доллара не только рубля, но и других валют, например, евро, йены, многих валют развивающихся рынков. В результате индекс доллара, рассчитанный относительно 26 мировых валют в мае опустился до минимума за 1,5 года.

Изменение стоимости доллара мы связываем с ролью, которую на валютный рынок продолжают оказывать ожидания относительно действий ФРС. Снижение стоимости доллара в этом году началось именно после того, как американский регулятор отложил повышение ставок в феврале, взяв многомесячную паузу в ужесточении денежной политики.

Слабость доллара, вероятно, также была одним из факторов, позволивших цене на нефть и многие другие товары показать рост в 2016 году. Заметим, что обратная зависимость между месячными изменениями индекса доллара и цен на нефть выросла в период кризиса 2008 года и сохраняется на уровне -0,6.

Мы предполагаем, что в течение 2 и 3 квартала года ФРС вновь вернётся к повышению ставок, о чем в последние недели намекали многие представители регулятора. Публикация протоколов последнего заседания ФРС подтвердила, что даже для ужесточения денежной политики в июне дверь остается открытой.

Весьма вероятно, это приведет к росту курса доллара в краткосрочной перспективе. Коррекции цен на товарном рынке, ослаблению валют развивающихся рынков. Негативно политика ФРС может сказаться и на перспективах цен на нефть. От минимумов года нефтяные котировки выросли уже на 80%, поэтому предсказывать коррекцию в ближайшие месяцы на наш взгляд является разумным.

Приоритет влиянию на нефть в среднесрочной и долгосрочной перспективе мы отдаем фундаментальным факторам спроса и предложения. Полагаем, что значительного снижения добычи нефти США, неожиданно высокого рост спроса в Индии, и оживления китайской экономики в первом квартале может быть достаточно, чтобы устранить «избыток» предложения, сложившийся в отрасли. Кроме того, мы ждем снижения запасов в результате сокращения контанго в нефтяных фьючерсах.

Учитывая наши ожидания по изменению стоимости доллара, действиям ФРС и долгосрочного соотношения отраслевого спроса и предложения, в базовом сценарии мы поставим прогноз снижения стоимости барреля Brent до $42 в течение 2-3 квартала года. В 2017 году ждём роста на уровень в $55 и даже выше.

В конце обзора в базовом прогнозе мы традиционно даем прогноз курса рубля не только относительно доллара, но и относительно евро. Для этого нам требуется определение соотношения стоимости американской и единой европейской валюты. Мы полагаем, что расхождения в денежной политике ФРС и ЕЦБ (который продолжает попытки снизить процентные ставки) еще проявятся на курсе евро. С повышением ставки в США пара EUR/USD вновь уёдет ниже уровня 1,1 к четвёртому кварталу текущего года, ждем соотношения около 1,05 в будущем году.

Внутренние факторы. Санкции, денежная и бюджетная политика

Высокий отток капитала в предыдущие два года был важным фактором избыточного ослабления рубля. Во многом он был вызван санкциями, из-за которых российские компании оказались вынуждены погашать задолженность перед иностранными банками. 2016 год в этом плане должен оказаться гораздо спокойнее для российской экономики.

По данным Центрального банка, объём задолженности к погашению в этом году сократился до $58 млрд с $90 млрд в прошлом году, при этом около половины может приходиться на внутрикорпоративные займы. Платёжный баланс первого квартала показал, что компании в целом смогли даже привлечь кредиты, пусть даже на символические $100 млн.

При этом сокращение оттока капитала не позволяет сделать вывод, что санкции и политический фактор перестали оказывать эффект на платёжный баланс и экономику России совсем. Россия продолжает не дополучать, например, прямых иностранных инвестиций, которые, безусловно, позитивно сказались бы на финансовых потоках, повысив спрос на рубль.

Помимо санкций, во внутренних факторах мы рассматриваем влияние денежной и бюджетной политики России. Увеличение объёма финансирования Центральным банком коммерческих банков и быстрое снижение ставок мы рассматриваем как мягкую денежную политику. Поддержание большого дефицита бюджета (в % от ВВП), который финансируется, например, через привлечение кредитов на внутреннем рынке от государственных банков является примером мягкой бюджетной политики. Оба подхода, по нашему мнению, в российских условиях могут вести к неоправданному росту импорта и оттоку капитала (например, покупке наличной валюты), поэтому являются негативными факторами, увеличивающими предложение рублей на валютном рынке.

На наш взгляд текущие действия Центрального банка и правительства следует признать консервативными и незначительно влияющими на оттоки капитала в платёжном балансе. Опасения в будущем может вызывать бюджетная политика, которая после того, как закончатся средства Резервного фонда, может привести к финансированию дефицита нерыночными способами. Тем не менее это проблема, скорее всего, достанется правительству на следующий год. В этом году дефицит в 3-3,4% ВВП не должен оказать негативного эффекта на платёжный баланс и курс рубля.

Базовый сценарий

В базовом сценарии мы рассматриваем коррекцию цен на нефть в течение 2 и 3 квартала 2016 года до $42 за баррель, рост к $55 через год. Учитывая наши оценки влияния санкций, денежной и бюджетной политик, мы предполагаем, что отток капитала из частного сектора по итогам 2016 года не превысит $35 млрд. и будет иметь минимальное негативное влияние на ценообразование рубля.

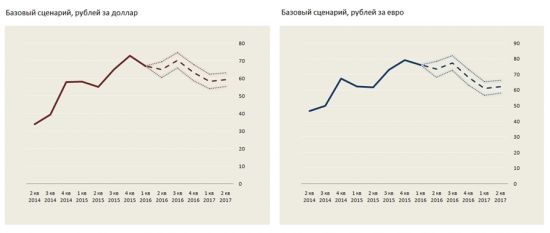

В этом случае мы ждем курс рубля на уровне 70 рубля за доллар к концу третьего квартала 2016 года и роста до 59 рублей в перспективе одного года. Соответствующий курс евро составят 77 и 62 рубля.

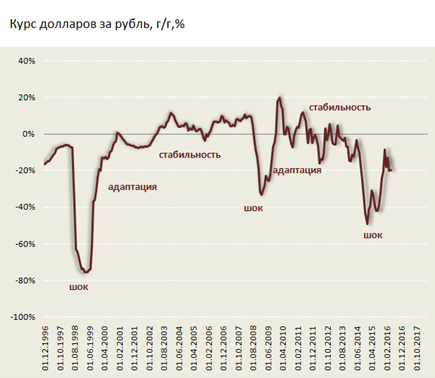

В перспективе нескольких лет мы ожидаем в каком-то смысле повторения сценария, происходившего после валютных кризисов 1998 и 2008 годов, когда после шока происходила адаптация экономики к новым курсам, затем наступал продолжительный период стабилизации. Весьма вероятно, что после двух лет сверхволатильности 3-4 года рубль не будет показывать годовых изменений относительно доллара, превышающих 10-15%.

теги блога Sigizmynd

- bailout

- growth stocks

- M2

- too big to fail

- value investing

- акции

- анализ акций

- аналиика

- аналитика

- валюта

- ВВП

- денежная политика

- дефолт

- дивидендная политика

- дивиденды

- доллар

- Доллар рубль

- ЕЦБ

- золото

- игра

- инвестиции

- инфляция

- китай

- Кризиc

- Кудрин

- макро

- макроэкономика

- мировые рынки

- монетарная политика

- нефть

- облигации

- платежный баланс

- портфели

- портфель акций

- портфельные инвестиции

- прогноз

- производство

- промпроизводство

- процентная ставка

- рейтинг

- Российская экономика

- российские акции

- Россия

- рубль

- симулятор

- ставки

- статьи

- стратегия

- теория игр

- топ

- Уоррен Баффет

- управление активами

- философия

- ФРС

- фундаментальный анализ

- ЦБ

- ЦБ России

- экономика

- Эксперт

А если просто суммы поступлений от каждого сектора в каждом году — то для целей данного прогноза такая статистика только вредна, ибо по существу просто очковтирательство.

Итак, как посчитан первый график?