Блог им. S |Как будут покупать и арендовать недвижимость в будущем? И акции каких компаний смогут от этого вырасти – ЦИАН, Сбер, ВТБ, Яндекс, ПИК?

- 08 ноября 2021, 09:09

- |

В пятницу ЦИАН разместил акции и был оценен в 1 млрд долл. В связи с этим интересно проанализировать, как развивается рынок услуг продажи/аренды недвижимости и кто сможет на этом рынке заработать.

Стоит сразу сказать, что речь идет непросто про сайты объявлений о продаже/аренде недвижимости. На этом много не заработаешь. Легко посчитать – максимум 3 млн объявлений о продаже/аренды недвижимости, из них пусть 10% — платные со средним чеком 1000 руб. (это не только Москва). Итого максимальная выручка за год – 30 млрд руб. Если пытаться выжать с владельцев недвижимости больше – клиенты будут уходить на другие сайты. Выбор есть — Авито, ЦИАН, ДомКлик, Яндекс.Недвижимость, Метр квадратный ВТБ.

Речь идет про то, что сайты пытаются предложить более сложные услуги – сервис безопасных расчетов, защита сделки (страхование рисков покупки недвижимости), сервис аренды недвижимости и др.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 7 )

Блог им. S |Акции компании выросли на 100%. Означает ли это, что акции должны упасть? Пример Сбера, Яндекса и Самолета.

- 11 октября 2021, 09:07

- |

Некоторые инвесторы думаю, что если какие-то акции быстро выросли на 50-100% или больше – это пузырь, который рано или поздно лопнет. Ведь это одна и та же компания, почему она должна стоит дороже. Но так ли это всегда?

Сначала такой пример. Цена на новые автомобили за несколько лет выросли на 50% в рублях. Вы лично верите, что их стоимость вернется обратно и будет стоить на 50% дешевле или вернется в 2010 год, когда эта стоимость была в 2 раза ниже? Со стоимостью компаний еще более сложно. Не только стоимость их продукции может расти, но они могут увеличивать органически объем продукции/услуг, увеличивать эффективность, снижать издержки, открывать новые направления и платить в будущем больше дивидендов.

Однако, стоит признать, что иногда инвесторы могут искусственно раздувать стоимость акций, хотя структурно в компании так сильно ничего не меняется. Рассмотрим три разных примера.

( Читать дальше )

Блог им. S |Какое будущее у ипотеки в России и куда пойдут цены на недвижимость? Мнение Сбера.

- 30 сентября 2021, 09:30

- |

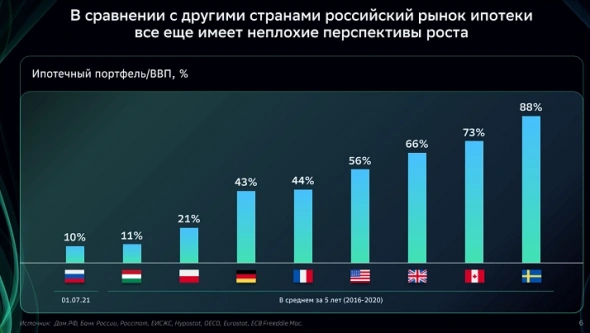

Какое будущее у ипотеки в России и куда пойдут цены на недвижимость? Мнение Сбера. Какие акции в связи с этим могут выиграть?

В отношении моей статьи о будущем цен на недвижимость и ипотеки в России, я слышал мнение, что быть такого не может, у ипотечников большая просрочка, скоро банки начнут продавать заложенную недвижимость и рынок недвижимости, а вместе с ним акции девелоперов, обрушатся. Такое мнение, не подкрепленное никакими данными и фактами, может кого-то напугать, но явно не тех, кто в курсе, какое реальное положение. В этой связи было очень интересно посмотреть вчера конференцию Сбера в отношении будущего ипотеки и рынка недвижимости. Конечно Сбер, как главный игрок на рынке ипотеки с долей более 50%, обладает гораздо большей информацией и о недвижимости, и о просрочках и о текущих продажах жилья, чем любой, кто пытается обсуждать эту тему на обывательском уровне.

Поэтому интересны были следующие факты от Сбера, представленные в презентации:

( Читать дальше )

Блог им. S |Продолжится ли рост рынка ипотеки? В какие акции инвестировать и как на этом заработать?

- 27 сентября 2021, 09:22

- |

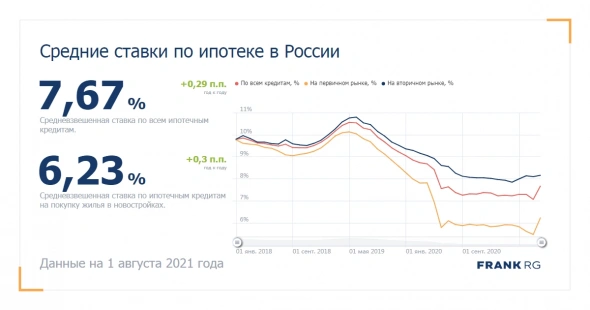

Продолжится ли рост рынка ипотеки? В какие акции инвестировать и как на этом заработать?

Если несколько лет назад ставки по ипотеке были больше 10% и ипотека в условиях отсутствия роста цен на недвижимость была не нужна, то за последние годы ситуация изменилась.

( Читать дальше )

Блог им. S |Дивидендный портфель, который принес доход 140% за год и 200% за 2 года. Какие акции покупаю дальше?

- 22 сентября 2021, 09:12

- |

Подход к формированию портфеля из дивидендный акций, которые имеют потенциал увеличения дивидендов в будущем, показал отличный результат – 140% за последний год и 200% за 2 года.

В портфель не добавлял компании, которые совсем не платят дивиденды, так как их будущее сложно прогнозировать — даже в случае успеха они могут так и не начать платить дивиденды. А также не добавлял компании, которые платят дивиденды, но потенциал развития бизнеса не внушает уверенности.

В итоге сформировался портфель акций:

ПИК — 23,1%

Самолет — 19,7%

Северсталь — 14,2%

ММК — 10,0%

НЛМК — 6,8%

Сбер — 6,5%

Лукойл — 6,1%

Норникель — 2,9%

Фосагро — 2,6%

Газпром — 1,9%

Алроса — 1,8%

Магнит — 1,4%

МТС — 0,8%

Акрон — 0,8%

Черкизово — 0,5%

Сегежа — 0,3%

Татнефть — 0,2%

ВТБ — 0,1%

АФК Система — 0,1%

ЛСР — 0,1%.

Средняя текущая дивидендная доходность– 10%.

Что в дивидендном портфеле делают Самолет, Сегежа и АФК Система? По Самолету была див. доходность больше 5%, когда я начал покупать акции, сейчас за счет роста меньше, но на горизонте 2-3 лет дивиденды должны догнать стоимость акций и вырасти до 5%. По Сегежа будет дивидендная доходность 5% за 2021 год. АФК Система присутствует по минимуму с потенциалом увеличивать дивиденды.

( Читать дальше )

Блог им. S |Почему акции Сбера более перспективны Яндекса? И кто уже побеждает в гонке экосистем?

- 21 сентября 2021, 09:15

- |

Многие воспринимают акции Яндекс, как перспективное вложение, а акции Сбера как консервативное и не способное на рост. Куда еще расти Сберу если уже 90 млн клиентов?

Но этот вопрос можно адресовать и Яндексу – куда расти если все и так уже пользуются поиском Яндекса. Другой вопрос, что Сбер и Яндекс пытаются построить экосистему, чтобы предлагать всем своим клиентам дополнительные платные услуги.

Яндекс и Сбер год назад решили разойтись в совместных проектах и объявили, что начинают строить свои экосистемы. И как я уже разбирал, учитывая наиболее широкий набор услуг и ресурсы, именно между ними будет основная борьба. Давайте подведем итог, кто уже преуспел в ключевых направлениях экосистемы в течение этого года. Из этого будет понятно, чьи акции перспективны. При сравнении мобильных приложений приведены оценки Android (больше пользователей). Почему мобильные приложения? Именно через них основные регулярные покупатели и за этим будущее рынка.

( Читать дальше )

Блог им. S |Кто такие настоящие акции роста? И почему я не инвестировал в акции типа Virgin Galactic, Tesla и Yandex, а инвестировал в ПИК и Самолет и заработал 145% за год?

- 19 сентября 2021, 10:38

- |

Когда говорят про акции роста, многие представляют акции типа Virgin Galactic и Tesla или среди российских — Yandex. Это компании, которые не платят дивиденды, чистая прибыль отрицательная или совсем немного положительная (намного меньше, чем капитализация) и продукция которых модна среди нового поколения.

Но кто такие настоящие акции роста?

Очевидно те акции, которые имеют значительные преимущества среди конкурентов, которые открывают качественно новые рынки или продукты, и самое главное акции которых способны сильно расти в будущем.

А если акции уже выросли и уперлись в потолок, то как они тогда могут быть акциями роста?

Например, начнем с Tesla. Конечно электромобили – это огромный растущий новый рынок. Но стоимость Tesla в январе уже достигла 870 млрд долл. Это уже дороже стоимости всех других крупных производителей автомобилей. Хотя другие более крупные производители тоже проснулись, стали создавать электромобили и у них немало ресурсов, чтобы составить конкуренцию. Например, в Китае Tesla уже проиграла доминирование на рынке, а в США с трудом удерживает доминирование, но доля Tesla среди производителей электромобилей сокращается. В результате вопрос – в чем тогда будет дальнейший рост акций Tesla если стоимость компании уже как будто только Tesla производит все автомобили в мире, хотя это далеко не так и в будущем врядли будет правдой? Будет производить электросамолеты? Но пока никаких новых таких продуктов нет. Про дивиденды конечно не говорим, похоже, что и через десятки лет дивидендов тоже не будет.

( Читать дальше )

Блог им. S |Почему не стоит инвестировать на эмоциях, игнорируя финансовые показатели?

- 10 сентября 2021, 13:56

- |

Многие инвесторы совершают ошибку, инвестируя в акции исключительно ориентируясь на впечатление о том, что модно и прогрессивно и чьи котировки выросли за последнее время.

Например, кто-то может подумать в отношении российских акций – металлургия и сырьевые компании — скучно и прошлый век, Сбербанк – старомодно, а Яндекс – за этим будущее. Посмотрев котировки Яндекса и увидев, что акции выросли в 2 раза за 3 года, такой инвестор может решить, что Яндекс – лучший вариант.

Не хотелось бы разбирать историю кризиса доткомов начала 2000-х, когда перегретые котировки многих компаний сферы интернета в один момент обвалились, кто-то из компаний остался и превратился в Amazon, но тогда было реально трудно понять кто не выживет (и таких было больше 90%), а кто останется.

Давайте просто сравним две современные компании Яндекс и Сбер и посмотрим, у кого из них цена оправдана и акции перспективны.

( Читать дальше )

Блог им. S |Почему я инвестирую только в дивидендные акции?

- 09 сентября 2021, 09:02

- |

Почему я инвестирую только в дивидендные акции?

Многие говорят, что выплата дивидендов менее эффективна, чем реинвестирование в саму компанию, ведь это способствует более быстрому росту и помогает избежать налогов. Почему же тогда практически все акции в моем портфеле дивидендные и если даже инвестирую в акции роста, то только если компания платит дивиденды и планомерно их повышает?

Есть два основных вида возврата денег акционерам:

1. Дивиденды –основной, понятный, прогнозируемый и ощутимый вид возврата в виде поступающих денег на счет. У этого вида есть только один минус – необходимость сразу заплатить НДФЛ в виде 13%.

2. Выкуп акций с рынка. Выкупая свои же акции с рынка и погашая их, компания тоже возвращает деньги инвесторам, повышая ценность оставшихся акций. Размер бизнеса у компании не изменился, количество акций сократилось, дивиденды в будущем могут распределить среди меньшего количества акций. При этом НДФЛ платить не нужно если акции не продавать (или продавать после 3 лет владения).

( Читать дальше )

Блог им. S |Какие банки более перспективны для долгосрочного инвестирования – Сбер, Тинькофф, ВТБ, МКБ?

- 02 сентября 2021, 09:04

- |

Анализируя какие акции перспективны для инвестирования, важны не только финансовые показатели, но и качество и перспективы услуг компании. Например, Уоррен Баффетт выбирая акции обычно тщательно изучает продукцию компании (это помогло ему хорошо заработать на акциях Coca-Cola и MсDonald's, продукция которых ему всегда нравилась).

Единственно в таком анализе главное не ориентироваться исключительно на единичный старый опыт. Например, можно помнить как стоял в очереди в Сбера 10 лет назад, но сейчас даже офисы Сбера совсем другие. В идеале лучше ориентироваться на мнение всех клиентов насколько им нравятся или не нравятся услуги банка. Кому-то может не нравится обслуживание в Сбере, но он пользуется услугами Сбера, так как ипотека дешевле именно в нем, а Тинькофф вообще не выдает ипотеку (и хотя планирует в будущем сделать, врядли это будет конкурентоспособные ставки). Но в любом случае для построения именно экосистемы банкам очень важно, чтобы клиенты были довольны и оставались в экосистеме, потребляя всё больше и больше разных услуг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс