Блог им. S |Почему я не продаю акции, которые сильно выросли? Пример Самолет, ПИК и Магнит.

- 27 октября 2021, 09:04

- |

Многие удивляются почему я не продаю акции Самолет, которые выросли в 4 раза за год, и акции ПИК, которые выросли в 2 раза за год. Кому-то кажется, что раз акции сильно выросли, а новостной фон вроде не такой благоприятный (повышение ставки ЦБ, ужесточение льготной ипотеки), то пора уже фиксировать прибыль. Если коротко ответить на вопрос почему, то ровным счетом по тому же почему не превратился в спекулянта и не продал, когда эти акции выросли на 20%, на 50% и так далее, как это сделали другие, пропустив весь основной рост от инвестиций в эти акции. Но чтобы ответить более развернуто, приведу один старый пример в отношении акций Магнит.

В акции Магнита я начал инвестировать в 2008 году, когда прочитал интервью Галицкого в отношении перспектив и стратегии компании на будущее и побольше узнал о данной компании. С тех пор продолжал инвестировать в акции Магнит и не продавал их акции 8 лет, а только докупал. Акции Магнита стоили 700 руб., когда финансовый кризис раскрылся в полной мере, упали до 400 руб., но я продолжал докупать. Дальше стало видно, что Магнит имеет намного больше конкурентных преимущество, чем лидер рынка — X5 Retail Group с их Пятерочкой. В итоге на тот момент Магнит стал основной акцией в моем портфеле с долей вплоть до 40%. Происходили разные события, которые побуждали спекулянтов продавать акции Магнита, например, новости в желтой прессе об отравлениях от продуктов Магнита, волны возмущений в социальных сетях в отношении владельца, Крым и санкции и т.д. Но к реальному бизнесу Магнита это имело слабое отношение, поэтому я не продал ни одну акцию Магнита в течение этого периода. Однако в 2015-2016 годах стало видно, что рост Магнита выдыхается, смещенный лидер X5 Retail Group становится наоборот более эффективным и догоняет, а показатели Магнита стагнируют и даже сокращаются. Понаблюдав продолжительное время и убедившись, что особых перспектив дальше в акциях Магнита нет, в один день я продал все 40% моего портфеля акций Магнита по цене 10500 руб., которые выросли за 8 лет с 400-700 руб., а также по которым были получены пусть не такие большие на тот момент, но все же дивиденды. После этого бизнес Магнита стагнировал, Галицкий продал акции ВТБ, акции упали. Но кстати в 2021 году увидев, что ситуация в Магнит изменилась кардинально к лучшему, а также Магнит стабильно платит дивиденды на уровне 9-10% годовых, я снова купил акции Магнита на несколько процентов доли в своем портфеле.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 46 )

Блог им. S |Почему долгосрочному инвестору не стоит читать желтую прессу?

- 05 октября 2021, 18:19

- |

Если вы долгосрочный инвестор в акции и в вашем портфеле большой набор различных крупных компаний, то придется привыкнуть к одной неизбежной вещи. Именно про ваши компании в желтой прессе с непредсказуемой периодичностью будут появляться разные статьи. Почему именно про ваши компании? Заказ конкурентов? Чаще всего даже не по этой причине. А потому что писать желтые заметки с громкими заголовками про незнакомые компании никому не интересно. Да и у крупной компании чаще что-то может произойти и просто больше клиентов, в том числе даже и недовольных.

Рассмотрим несколько примеров подобных периодически появляющихся «статей» и репортажей, чтобы понять, как на это реагировать:

1. «Дочка Газпрома в Удмуртии признана банкротом».

Это еще самый легкий вариант подобного заголовка. Другая желтая газета может еще добавить размер долга самого Газпрома, вырвать из контекста цифры из отчетности и сказать, что долг растет. Ну вы поняли. Суть в том, что к бизнесу Газпрома это конечно не имеет никакого отношения. Если вы прочитаете более полную версию, то окажется, что у Газпрома маленькая доля этой компании, которая досталась в нагрузку с каким-то другим имуществом и речь идет о какой-то мелкой компании.

2. «Изучив показатели работы «группы ПИК», эксперты пришли к выводу, что её подразделения буквально скользят на грани банкротства».

( Читать дальше )

Блог им. S |Дивидендный портфель, который принес доход 140% за год и 200% за 2 года. Какие акции покупаю дальше?

- 22 сентября 2021, 09:12

- |

Подход к формированию портфеля из дивидендный акций, которые имеют потенциал увеличения дивидендов в будущем, показал отличный результат – 140% за последний год и 200% за 2 года.

В портфель не добавлял компании, которые совсем не платят дивиденды, так как их будущее сложно прогнозировать — даже в случае успеха они могут так и не начать платить дивиденды. А также не добавлял компании, которые платят дивиденды, но потенциал развития бизнеса не внушает уверенности.

В итоге сформировался портфель акций:

ПИК — 23,1%

Самолет — 19,7%

Северсталь — 14,2%

ММК — 10,0%

НЛМК — 6,8%

Сбер — 6,5%

Лукойл — 6,1%

Норникель — 2,9%

Фосагро — 2,6%

Газпром — 1,9%

Алроса — 1,8%

Магнит — 1,4%

МТС — 0,8%

Акрон — 0,8%

Черкизово — 0,5%

Сегежа — 0,3%

Татнефть — 0,2%

ВТБ — 0,1%

АФК Система — 0,1%

ЛСР — 0,1%.

Средняя текущая дивидендная доходность– 10%.

Что в дивидендном портфеле делают Самолет, Сегежа и АФК Система? По Самолету была див. доходность больше 5%, когда я начал покупать акции, сейчас за счет роста меньше, но на горизонте 2-3 лет дивиденды должны догнать стоимость акций и вырасти до 5%. По Сегежа будет дивидендная доходность 5% за 2021 год. АФК Система присутствует по минимуму с потенциалом увеличивать дивиденды.

( Читать дальше )

Блог им. S |Почему я инвестирую только в дивидендные акции?

- 09 сентября 2021, 09:02

- |

Почему я инвестирую только в дивидендные акции?

Многие говорят, что выплата дивидендов менее эффективна, чем реинвестирование в саму компанию, ведь это способствует более быстрому росту и помогает избежать налогов. Почему же тогда практически все акции в моем портфеле дивидендные и если даже инвестирую в акции роста, то только если компания платит дивиденды и планомерно их повышает?

Есть два основных вида возврата денег акционерам:

1. Дивиденды –основной, понятный, прогнозируемый и ощутимый вид возврата в виде поступающих денег на счет. У этого вида есть только один минус – необходимость сразу заплатить НДФЛ в виде 13%.

2. Выкуп акций с рынка. Выкупая свои же акции с рынка и погашая их, компания тоже возвращает деньги инвесторам, повышая ценность оставшихся акций. Размер бизнеса у компании не изменился, количество акций сократилось, дивиденды в будущем могут распределить среди меньшего количества акций. При этом НДФЛ платить не нужно если акции не продавать (или продавать после 3 лет владения).

( Читать дальше )

Блог им. S |🤔Какие компании, строящие экосистему, смогут захватить весь рынок - Сбер, Яндекс, МТС, Тинькофф, Ozon, Mail.ru или ВТБ?

- 31 августа 2021, 11:34

- |

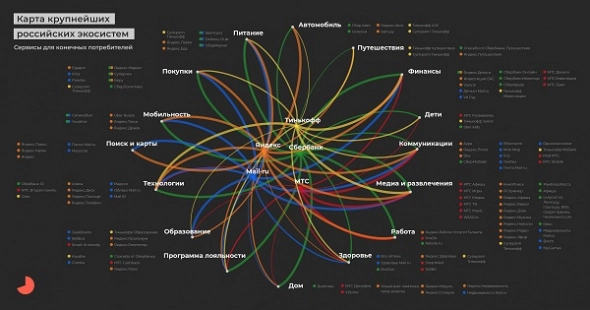

Какие компании, строящие экосистему, смогут захватить весь рынок — Сбер, Яндекс, МТС, Тинькофф, Ozon, Mail.ru или ВТБ?

Если 5 лет назад кто-то знал бы, что такие компании как Amazon и Apple смогут построить крупнейшие экосистемы в США, то смогли бы хорошо заработать. Ведь акции этих компаний выросли в 5-10 раз. Построенная экосистема в их случае означает, что они не просто продолжали оказывать моно услуги, а получив доступ к большому количеству клиентов, стали захватывать большую часть их расходов в отношении самого широкого спектра услуг.

Например, Amazon – это не только самый популярный онлайн-магазин, но по подписке AmazonPrime клиенты становят потребителями онлайн-кинотеатра, подписки музыки, быстрой доставки, электронных книг и т.д. Кроме того у Amazon есть Amazon Pay, клиенты которого могут оплачивать все свои покупки с помощью этого средства платежа. Попадая в такую экосистему клиентам становится выгодно покупать подписку и потреблять широкий набор услуг только у данной компании, не уходя к конкурентом. Причем чем дальше, тем больше клиенты замыкают значительную часть своих расходов, а по сути и своей жизни (особенно если подключают виртуального ассистента), на данную экосистему, позволяя ей делать выбор в своих предпочтениях в покупках.

( Читать дальше )

Блог им. S |Почему я всегда предпочитаю акции всем другим видам инвестирования?

- 27 августа 2021, 08:51

- |

Сравнивая разные виды инвестирования хотелось бы показать почему акции являются самым основным видом инвестирования и сохранения капитала во всем мире. Не облигации, не банковские вклады и не недвижимость, а именно акции.

Будет понятно на таком упрощенном примере. Если вы инвестировали средства в квартиру, то вы получаете доход от того, что причастны к жизни всего лишь одной семьи, которая тратит часть своего бюджета на аренду у вас этой квартиры. При этом у вас остаются риски связанные с локацией данной квартиры (например, рядом построят завод или проведут шумную трассу или данный район станет менее удобным), с самой квартирой (пожар, залив, плохие соседи) и вообще просто с изменением цен аренды на рынке недвижимости. Большая сумма денег вложена в один рынок в одной географической локации и поступает доход только от 1 отдельно взятой семьи.

Но что если вложены деньги в подобный моему портфель российских акций?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс