Блог им. OneginE |Обвал рубля. Как ЦБ опять ошибся?

- 16 августа 2024, 11:44

- |

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Экономику России подталкивают к кризису. Чего ждать от рубля и акций?

- 29 июля 2024, 22:48

- |

Блог им. OneginE |Главные финансовые новости дня. Отчеты Норникеля и ВТБ. Последствия повышения ставки ЦБ

- 29 июля 2024, 18:53

- |

Ссылка на пост

Блог им. OneginE |Банк России обрушит экономику? ЦБ собирается поднимать ставки еще?!

- 26 июля 2024, 14:46

- |

Блог им. OneginE |Мнение: банки - главные интересанты высоких ставок

- 05 июля 2024, 18:48

- |

В конце июня максимальная процентная ставка в топ-10 банков по объему привлеченных депозитов от физлиц выросла до 16,09%, согласно данным ЦБ.

Так долго такие высокие ставки не держались в России никогда. Учитывая объемы привлеченных средств и их стоимость, сейчас именно банки стали главными интересантами высоких ставок. Им нужен период высоких ставок, чтобы не потерять в маржинальности.

Ссылка на пост

Блог им. OneginE |Инвесторы предпочитают короткие облигации

- 01 июля 2024, 14:38

- |

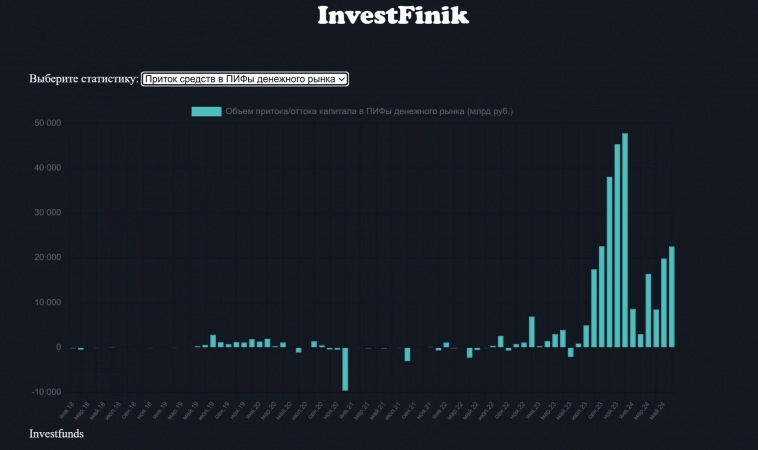

По итогам июня самый крупный приток капитала был зафиксирован в ПИФы денежного рынка — более 22 млрд рублей, в то время как из фондов облигаций инвесторы забирали деньги. Приток капитала в ПИФы акций был скромнее, чем в мае и составил 4,9 млрд.

Вполне возможно, что инвесторы сейчас заняли выжидательную позицию, пытаясь получить максимум от высоких ставок, но в то же самое время ожидающих начала их снижения для покупок ценных бумаг или других активов.

Ссылка на пост

Блог им. OneginE |Мнение: Ставка ЦБ близка к максимуму?

- 12 июня 2024, 10:17

- |

Системно-значимые банки (СЗКО) вернулись к покупкам ОФЗ на аукционах. В период с октября по март доля СЗКО на первичном рынке держалась на уровне 16-51%, тогда как в июле-сентябре 2023 г. достигала 87%.

В мае, согласно данным Банка России, крупнейшие банки страны выкупали на аукционах более 68% всех ОФЗ. Пока это ниже уровня июля прошлого года, однако почти в два раза больше, чем в январе 2024 г.

Ссылка на пост

Блог им. OneginE |Крупные компании жалуются на дефицит ликвидности

- 10 июня 2024, 13:46

- |

Заместитель председателя ВЭБ, Константин Вышковский, отметил, что банк заинтересован в привлечении средств в китайских юанях, но высокий уровень ставок делает такие заимствования недоступными. Недостаток юаневой ликвидности ограничивает возможность размещения облигаций в данной валюте на срок свыше года. Тем не менее, ВЭБ внимательно отслеживает ситуацию и надеется в будущем получить возможность привлекать средства в китайской валюте.

Высокие процентные ставки в рублях вынудили большие компании обратиться на рынок иностранной валюты в поисках фондирования, однако обязательная продажа валютной выручки экспортерами может создавать дефицит ликвидности в стране.

Помимо этого, в стране наблюдался дефицит короткой рублевой ликвидности на фоневысоких объемов размещения облигаций в конце мая .

Блог им. OneginE |Компании не вложили в проекты более 2 трлн рублей

- 03 июня 2024, 09:55

- |

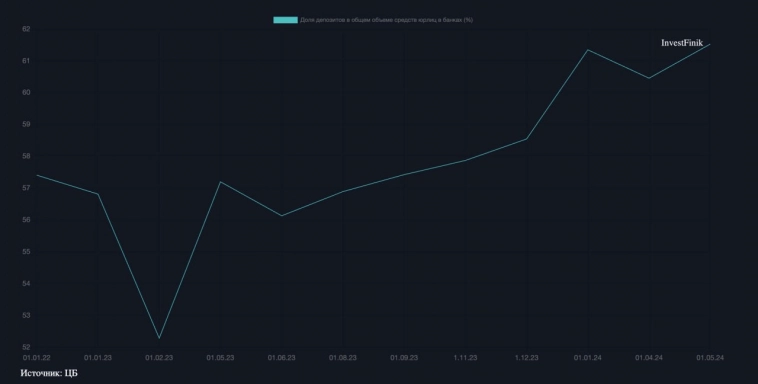

Высокие процентные ставки и разговоры о том, что ставки повысят еще, привели к тому, что не только физические лица понесли свои средства в банки, но и юридические лица стали чаще размещать свой свободны капитал на депозитах.

Так к началу 2023 г. общий объем средств компаний на счетах в банках составлял 44,98 трлн рублей, из которых 25,5 трлн или 56,8% лежало на депозитах. В мае эти суммы возросли до 56,06 трлн и 34,49 трлн рублей соответственно. Таким образом, доля средств, размещенных на депозитах, а не на расчетных счетах, увеличилась до 61,52% — за полтора года рост на 4,1 п.п. Переводя в рубли получим 2,3 трлн.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс