Блог им. OneginE |Распродажи ОФЗ продолжаются. Под угрозой ли рубль?

- 10 ноября 2016, 22:15

- |

Вот уже второй день инвесторы по всему миру избавляются от долговых бумаг ряда стран. Так за эти дни доходность 10-ти летних гособлигаций США выросла на 35 базисных пунктов, и если по итогам вторника составляла 1,85%, то по состоянию на 21:00 мск поднялась до 2,10%.

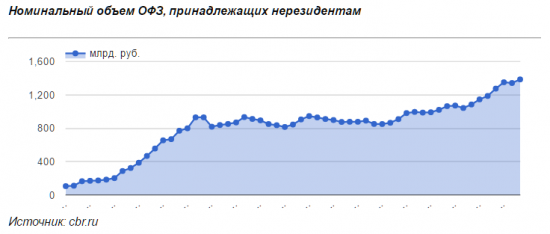

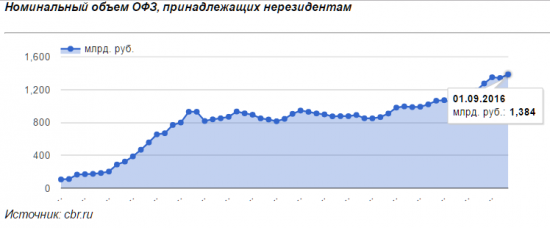

Не остались в стороне и российские бумаги. За среду и четверг доходность по аналогичным бумагам России подскочила до 8,71%, что на 24 базисных пункта выше уровней 8 ноября. В последний раз столь высокая доходность по нашим гособлигациям наблюдалась 16 июня текущего года. А с июня 2016 г., согласно данным Центрального банка, нерезиденты увеличили свои вложения в облигации федерального займа на 110 млрд. рублей.

Распродажи российского долга начались еще в середине сентября, постепенно увеличивая масштабы. Все было бы ничего, если бы не начал снижаться курс рубля. Так 10 ноября он поднялся выше 65 рублей за доллар впервые с 19 сентября.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 6 )

Блог им. OneginE |Иностранцы вернулись к покупке ОФЗ

- 03 ноября 2016, 11:16

- |

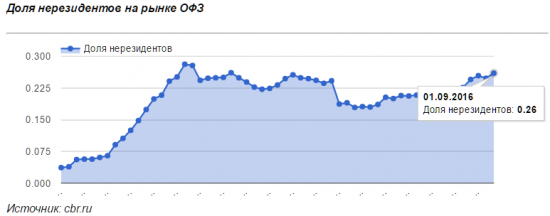

По состоянию на начало сентября нерезиденты аккумулировали в своих портфелях ОФЗ на сумму в 1,384 трлн. рублей и это абсолютный максимум за всю историю современной России. С начала года их вложения выросли на 313 млрд. рублей. С учетом того, что за 2016 г. Минфин разместил гособлигайций на 808 млрд. рублей, иностранные инвесторы выкупили более 38% выпуска.

( Читать дальше )

Блог им. OneginE |Минфин привлек на внутреннем рынке более 798 млрд. рублей

- 26 октября 2016, 17:38

- |

Как и в прошлый раз спрос на облигации оказался слабым, превысив предложение всего лишь в 1,6 раза. Согласно плану Казначея в 4-ом квартале 2016 г. он планирует разместить ОФЗ на 70 млрд. рублей. Проведя сегодняшний аукцион, цель выполнена на 4/7, таким образом, за оставшиеся 9 тендеров Минфину необходимо привлечь всего лишь 30 млрд. рублей.

Резюме

Министерству финансов уже не столь важно, какой будет спрос на ОФЗ до конца текущего года. За 2016 г. он уже разместил на внутреннем рынке облигаций на 798 млрд. рублей. Учитывая, что на счетах в банках находится 950 млрд. рублей бюджетных средств, то можно предположить — у правительства есть деньги для исполнения бюджета в текущем году и проблем с его финансированием не будет. Следовательно, можно пока отстраниться от заветной формулы: бочка нефти, умноженная на 3200 руб.

Ссылка на статью

( Читать дальше )

Блог им. OneginE |Иностранцы вернулись к покупке ОФЗ, сообщает ЦБ

- 14 октября 2016, 13:10

- |

Несмотря на сокращение объемов задолженности по валютному РЕПО, отдельные крупные банки продолжают привлекать валютные средства на денежном рынке страны, сообщает Банк России в своем выпуске «Ликвидность банковского сектора и финансовые рынки».

«Кроме того, в сентябре 2016 г. банки-нерезиденты увеличили рублевое кредитование на рынке валютных свопов. Это было частично связано с открытием длинных позиций по рублю», говорится в обзоре ЦБ.

Общая ситуация с валютной ликвидностью в течение всего сентября оказалась «относительно благоприятной». Иностранной валютой, по-прежнему, интересуются, но лишь несколько банков. Таким образом, можно говорить об «отсутствии системного дефицита валютной ликвидности в российском банковском секторе.»

Также наблюдался активный спрос на рубли со стороны банков-нерезидентов. Иностранные инвесторы проявили интерес и к суверенным и корпоративным долговым бумагам. «Приток их вложений в ОФЗ составил 36,3 млрд руб., увеличившись в 7 раз по сравнению с предыдущим месяцем, в корпоративные облигации – 20,9 млрд руб.», сообщает регулятор.

( Читать дальше )

Блог им. OneginE |Пора покупать доллар

- 13 октября 2016, 11:40

- |

На фоне возврата нефтяных котировок к уровням в 50 долларов за баррель курс рубля с начала года укрепился уже более чем на 11% и, судя по оптимизму спекулянтов, данная тенденция может продолжиться. Однако существует ряд факторов, которые заставляют задуматься, а действительно ли все так хорошо?

1. Рынок ОФЗ

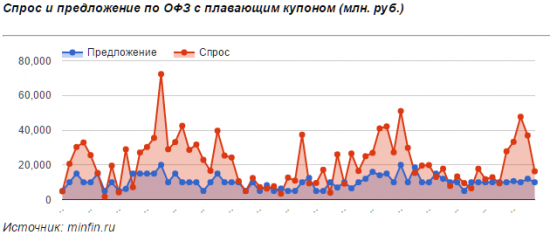

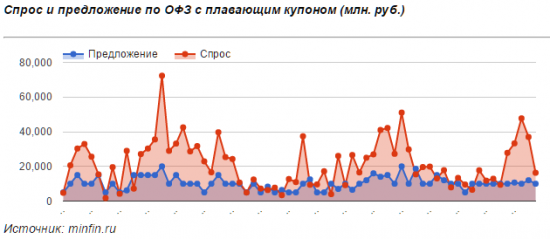

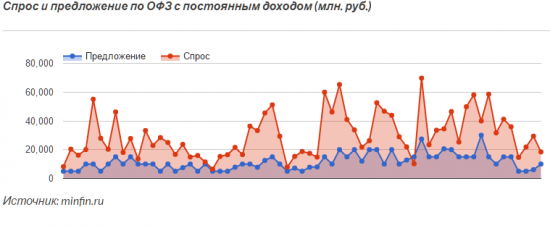

Министерство финансов еженедельно проводит аукционы по размещению облигаций федерального займа. Начиная с 4-го квартала 2016 года спрос на ОФЗ существенно сократился. Если в сентябре он мог превысить предложение в 2-4 раза, то вот уже две недели подряд он немногим выше размещаемого объема.

Кроме того, вот уже 8 торговых сессий подряд инвесторы распродают российские долговые бумаги — за это время Russian Government Bond Index упал на 1,2%. Снижение интереса со стороны иностранных покупателей подтвердил и Центральный банк, согласно его данным, за август месяц

( Читать дальше )

Блог им. OneginE |Спрос на российские ОФЗ резко упал

- 12 октября 2016, 17:29

- |

Сегодня Министерство финансов провело аукцион по размещению облигаций федерального займа (ОФЗ). Инвесторам были предложены 5-ти летние бумаги с переменным купоном на 10 млрд. рублей. Средневзвешенная доходность составила 10,89%.

Минифину удалось разместить весь выпуск, однако спрос оказался в 2,2 раза меньше, чем 21 сентября. Потеря интереса к ОФЗ наблюдалась и неделей ранее, когда переподписка по аукциону превысила предложение всего лишь в 1,8 раз.

Спад активности со стороны иностранных покупателей отмечали и в Центральном банке. За августнерезиденты сократили свои позиции в долговых бумаг России на 9 млрд. рублей. По состоянию на последний месяц лета общая доля зарубежных инвесторов в ОФЗ составила 24,8%, что на 0,6% ниже, чем в июле.

Резюме

Основными причинами снижения спроса являются: возросшая вероятность повышения ставки ФРС, а также накалившаяся атмосфера между Россией и западным миром.

( Читать дальше )

Блог им. OneginE |Иностранцы продают ОФЗ. Аукцион не радует.

- 05 октября 2016, 15:12

- |

Спрос и в этот раз оказался выше предложения, однако все же куда скромнее, чем в сентябре. Согласно плану Минфина за оставшиеся 3 месяца года он планирует привлечь на внутреннем рынке 70 млрд. рублей, однако эта сумма может быть увеличена в случае необходимости. Таким образом, для достижения заданного ориентира осталось 60 млрд. рублей, что вполне реально.

Резюме

Учитывая последние новости о том, что приватизация Роснефти и Башнефти все-таки состоится в этом году, то актуальность занятия средств немного снизится. По предварительным данным государство сможет получить от продажи пакетов акций около 1 трлн. рублей.

С другой стороны, состоявшийся аукцион нельзя назвать блестящим, так как спрос оказался всего в 1,8 раза выше предложения, напомним в сентябре он был чуть ли не в 5 раз больше.

( Читать дальше )

Блог им. OneginE |Банки отдают предпочтение рублевым активам, а не долларовым

- 09 сентября 2016, 14:19

- |

Банковский сектор в августе текущего года испытывал структурный дефицит ликвидности, сообщает Центральный Банк. Однако к концу месяца ситуация начала меняться и даже привела к краткосрочному избытку средств на счетах кредитных организаций.

Улучшение состояния с ликвидностью регулятор связывает не с избытком средств в экономике и банковском секторе, а с притоком бюджетных денег. Стоит отметить, что данный всплеск ликвидности не привел к росту доллара — кредитные организации предпочитали размещать свои средства на депозитах ЦБ.

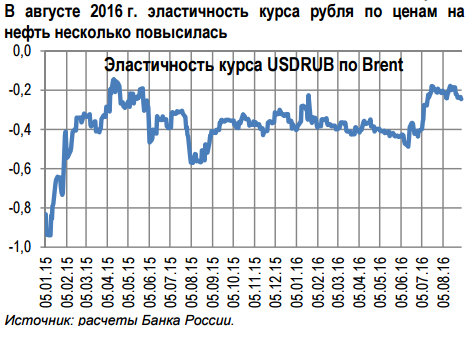

Эластичность рубля по отношению к котировка нефти начала восстанавливаться, но все еще остается на непривычном для нее уровне. Снижение волатильности курса национальной валюты способствовал росту спроса со стороны нерезидентов на ОФЗ, сообщает регулятор, в том числе и в целях «carry trade»*. Российские бумаги до сих пор имеют более высокую доходность по отношению к своим западным аналогам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс