Блог им. OneginE |Уолл-стрит празднует – американские компании штампуют рекордные прибыли

- 27 апреля 2018, 23:08

- |

Американские компании отчитываются о своих доходах и делают это крайне удачно.

Отчеты корпораций США превосходят ожидания инвесторов и делают это как никогда часто. В 82% случаев компании публикуют более сильные результаты своей деятельности, нежели ожидали на Уолл-стрит. К нынешнему моменту 256 эмитентов превзошли консенсус прогноз аналитиков.

Предыдущий рекорд был установлен в 2016 г. и он уже побит на 7,95 процентных пунктов, согласно данным агентства Bloomberg.

Резюме от Investbrothers

Данные результаты могут внести оптимизм на рынок, однако, на наш взгляд, не имеют ничего показательного. Компании могут заведомо опускать свои ожидания и прогнозы от будущих периодов, тем самым вводить в заблуждения экспертов.

Кроме того, корпорации продолжают выкупать собственные акции, таким образом увеличивая прибыль на одну акцию (EPS). В то же самое время доходы могут оставаться на том же уровне или даже ниже. Поэтому необходимо обращать внимание не на EPS, а на динамику прибыли эмитента и всего рынка в целом.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. OneginE |Умные деньги опять не хотят покупать американские акции?

- 19 апреля 2018, 22:03

- |

Американский рынок акций постепенно отыгрывает потери, понесенные в феврале и марте, но не все так гладко – “умные деньги”, похоже, не спешат покупать.

Если обратить внимание на “Smart Money Flow Index”, то видно, что “умные деньги” не спешат пополнять свои портфели акциями. Пока их поведение можно назвать нейтральным, что тревожно, так как они не воспользовались возможностью купить подешевевшые бумаги.

Smart Money Flow Index – индекс, принимающий в расчет изменение эталонного индекса, к примеру S&P 500, только в первые 30 минут торгов и в последние перед закрытием. Таким образом, учитываются самые эмоциональные периоды торгов. “Умные деньги”, в свою очередь, традиционно ждут конца сессии, проверяя поведение инвесторов в течение дня.

Считается, что рост котировок должен быть подтвержден Smart Money Flow Index, если этого не происходит, то велика вероятность непродолжительности восстановительного движения.

( Читать дальше )

Блог им. OneginE |Всего за два месяца с американского рынка акций испарилось 2,3 трлн долларов

- 03 апреля 2018, 21:08

- |

Падение американских рынков продолжается, а февраль-март 2018 г. оказался худшим периодом для них с 2015 г.

Последние два месяца первого квартала 2018 г. ознаменовались повышенной волатильностью и неопределенностью, в связи с распродажей технологических акций. За февраль-март с американский рынка акций испарилось 2,3 трлн долларов. До этого капитализация ценных бумаг США росла на протяжении пяти месяцев, прибавив за это время около 4 трлн долларов.

Сегодня индекс широкого рынка S&P 500 тестирует главный уровень поддержки в виде 200-дневной средней. В лидерах падения все те же акции технологического сектора, что, в принципе, обоснованно, так как в таких бумагах, как Amazon и Netflix давно образовались пузыри.

Резюме

К 29 января 2018 г. капитализация 5000 компаний США составляла 29,7 трлн долларов, в то время как ВВП Соединенных Штатов был равен примерно 19,4 трлн. То есть, стоимость публичных организаций превышала в полтора раза объем произведенных товаров в стране. Теперь разрыв стал меньше – всего около 8 трлн долларов, однако данная оценка все еще завышена.

( Читать дальше )

Блог им. OneginE |Норвежский фонд начал продажу акций крупнейших российских компаний

- 27 февраля 2018, 19:08

- |

Норвежский фонд – один из крупнейших в мире суверенных фондов – начал постепенный выход из российский активов.

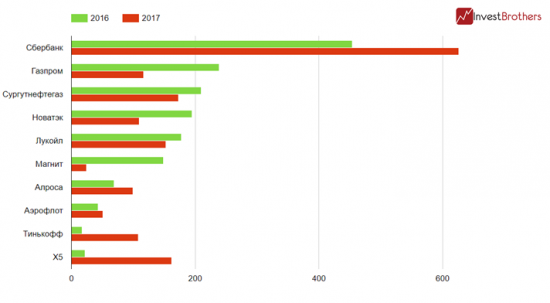

По итогам 2017 г. в портфеле фонда находилось акций российских эмитентов на сумму в 2,78 млрд долларов, что на 80 млн больше, чем годом ранее. Однако если убрать из расчетов ценные бумаги Сбербанка, объем вложений уменьшиться на 92,1 млн долларов или на 13,5 млрд рублей.

В общей сложности стоимость портфеля Норвежского фонда оценивается в 159,9 млрд рублей, за год он уменьшился на 5,2 млрд, но только благодаря Сбербанку.

За 2017 г. было пересмотрено достаточно много позиций. К примеру, фонд полностью вышел из таких бумаг, как: М.Видео, Русгидро, Ростелеком, Уралкалий. Существенно снижены доли в Ленте и Магните. К примеру, вес бывшей компании Сергея Галицкого снижен с 134 млн долларов в 2016 г., до 24,4 млн долларов в 2017 г.

Сокращению подверглись и позиции крупнейших эмитентов, за исключением Сбербанка. Сумма вложений в Газпром упала на 122 млн долларов, в Сургутнефтегаз – на 37,1 млн, в Новатэк – на 85,6 млн, в Лукойл – на 25,2 млн.

( Читать дальше )

Блог им. OneginE |Тот иностранный капитал, что хотел уйти из России, уже ушел

- 14 января 2018, 19:54

- |

Иностранные инвесторы существенно снизили свой интерес к российским активам в декабре 2017 г. Это коснулось как акций, так и ОФЗ.

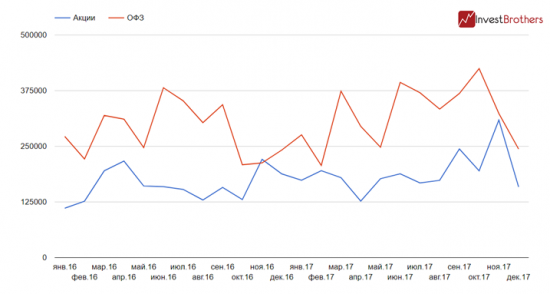

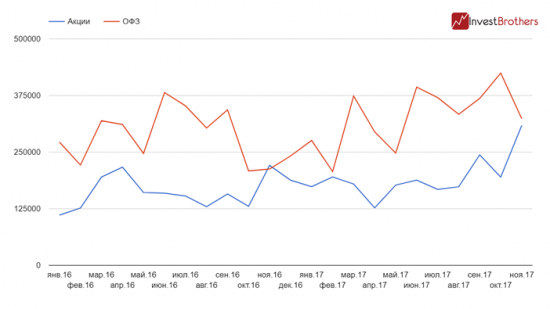

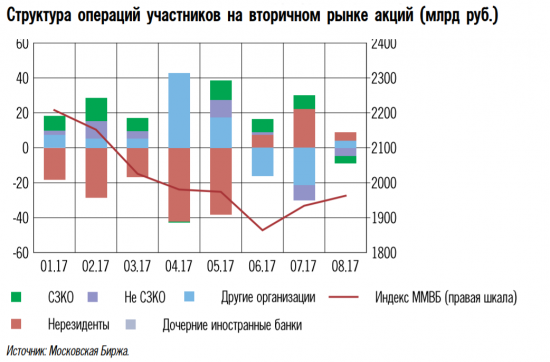

По итогам последнего месяца 2017 г. нерезиденты через иностранных брокеров наторговали российскими акциями на 158,8 млрд рублей, что на 150 млрд меньше, чем в ноябре 2017 г. Кроме того, данный объем стал самым скромным с апреля 2017 г.

Не жаловали и долговые инструменты России – месячный оборот ОФЗ на вторичном рынке среди семи крупнейших зарубежных брокеров упал по сравнению с ноябрем почти на 80 млрд рублей до 243,9 млрд. Так мало нерезиденты не торговали с февраля 2017 г. Однако за это время сам рынок ОФЗ заметно вырос, что привело к падению доли сделок со стороны иностранных участников рынка – она снизилась до 22%, что является самым скромным значением за последние два года.

Резюме

Скорее всего, падение объемов торгов связано с грядущими санкциями в отношении России. Нерезиденты стали готовиться к ним заблаговременно и, скорее всего, в ноябре закончилась первая волна распродаж. Остальные, видимо, будут ждать фактически принятых решений.

( Читать дальше )

Блог им. OneginE |Пора “шортить” Сбербанк? Технический анализ.

- 11 декабря 2017, 17:12

- |

Акции крупнейшего банка России, Сбербанка, выросли с сентября 2015 г. на 210%, поэтому вопрос о его коррекции назрел давно.

В конце ноября акции Сбербанка установили свой исторический максимум, не дотянув 5 копеек до 234 рублей за единицу. Сегодня ценные бумаги опустились к уровню в 223 рубля за штуку.

Текущие 220-230 рублей за акцию является незнакомыми для бумаги и трейдеры рисуют новые коридоры для акции. Однако на наш взгляд, в Сбербанке назрела коррекция и график акции постепенно и плавно разворачиваются (как это показано на графике).

Исходя из “Профиля объема”, если ценные бумаги пойдут вниз первое серьезное сопротивление будет оказано на уровне в 195-196 рублей за акцию. Преодолев его, для бумаг откроется дорога к 175 рублей за единицу. Кстати, рубеж в 170-175 будет соответствовать коррекции по Фибоначчи в 0,382.

( Читать дальше )

Блог им. OneginE |Иностранцы побежали из российских акций

- 06 декабря 2017, 18:32

- |

Объем торгов иностранными участниками рынка в ноябре 2017 г. на рынке акций России увеличился по сравнению с октябрем почти в 1,6 раза.

Согласно данным Московской биржи, оборот акциями российских эмитентов среди крупнейших семи иностранных брокеров увеличился до 309 млрд рублей, что на 114 млрд рублей больше, чем в октябре 2017 г.

Также ноябрьский объем торгов является крупнейшим, как минимум, с января 2016 г. Учитывая динамику российских индексов и акций, можно предположить, что, скорее всего, иностранные инвесторы и спекулянты начали выходить из наших ценных бумаг.

Предыдущий максимум по оборотам был установлен в сентябре 2017 г., тогда нерезиденты за месяц наторговали на 244 млрд рублей, однако, в первый месяц осени они, вероятно, покупали акции.

Вывод средств больше происходит из акций, а не из облигаций. В ноябре объем торгов ОФЗ заметно упал – на 101 млрд рублей или на четверть. Это может быть связано с тем, что иностранцы перестали покупать долговые бумаги России на вторичном рынке.

( Читать дальше )

Блог им. OneginE |Капитализация фондового рынка России выросла на 1 трлн рублей

- 28 ноября 2017, 19:35

- |

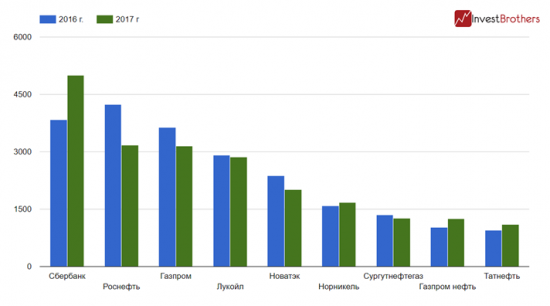

Капитализация фондового рынка России за два месяца выросла на 1 трлн рублей. Спасибо “Сбербанку”!

По итогам вчерашнего торгового дня капитализация торгующихся на Московской бирже компаний составила 36,7 трлн рублей. С сентября стоимость организаций выросла почти на 1 трлн рублей.

Самый большой вклад в рост стоимости российского рынка внес “Сбербанк”, его капитализация увеличилась за это время на 729 млрд рублей, обеспечив тем самым 73% прироста. Разочарованием этих двух месяцев стали акции “Магнита”, его стоимость упала на треть или на 332 млрд рублей. Также заметно потеряли в цене и ценные бумаги “Роснефти” – 231,6 млрд рублей.

Стоит отметить, что компаний с капитализацией больше 1 трлн рублей стало на одну больше. В этот “клуб” вошла и “Татнефть”. Напомним, что ранее в этом году из него вышел “Магнит”.

На эти девять компаний приходится около 58% капитализации всего российского рынка. “Сбербанк” в свою очередь закрепился на уровне в 5 трлн рублей, в то время как всего два года назад стоил около 1,8 трлн.

( Читать дальше )

Блог им. OneginE |Рынок ценных бумаг России ждет распродажа в 281 млрд рублей?

- 13 сентября 2017, 14:02

- |

Норвежский инвестиционный фонд, под управлением которого находится более 1 трлн долларов, уходит из России. Много ли у него активов в нашей стране? И если он решил продать ОФЗ, то почему не может начать избавляться и от акций?

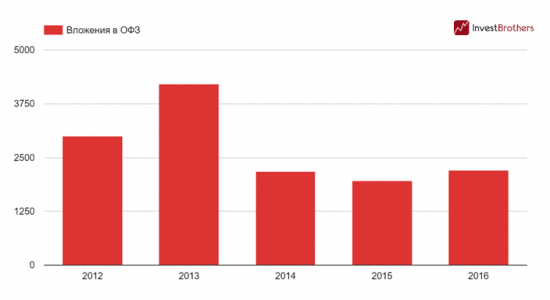

К началу 2016 г. норвежский фонд вложил в нашу страну 4,9 млрд долларов, по текущему курсу это примерно 280,6 млрд рублей. Инвестиции распределены примерно поровну между акциями и облигациями федерального займа. В ОФЗ было вложено 2,2 млрд долларов или 126,4 млрд рублей, в акции – 2,7 млрд долларов или 154,2 млрд рублей.

Объем в 126,4 млрд рублей довольно-таки существенный для рынка ОФЗ, однако не такой уж и большой. По итогам июля весь рынок долговых бумаг России оценивался в 6,3 трлн рублей. То есть, на один лишь норвежский фонд приходится 2% российского внутреннего долга. Дневной оборот ОФЗ на Московской бирже примерно 7-10 млрд рублей. Поэтому, чтобы незаметно продать свои бумаги, фонду понадобится достаточно долгое время. Либо ОФЗ буду реализованы напрямую покупателю на внебиржевом рынке.

( Читать дальше )

Блог им. OneginE |Иностранные инвесторы вывели из российских акций 110 млрд рублей

- 10 сентября 2017, 00:10

- |

Согласно оценкам Банка России за период с января по июнь нерезиденты вывели из российских акций 110 млрд рублей.

Причем за первые пять месяцев года нетто-продажи составили 145 млрд рублей. То есть, в июне иностранцы купили чистыми на 35 млрд рублей. В июле также наблюдались покупки, отметил регулятор.

Распродажи нерезидентов были одной из причин падения индекса ММВБ, который за первые шесть месяцев года упал на 17,8%.

По косвенным признакам, а именно началу притоку средств в биржевой фонд RSX, инвестирующий в российские акции, можно предположить, что и в августе и сентябре сохранилась положительная динамика в нетто-покупках нерезидентов.

Ссылка на статью

Другая статистика:

Может быть интересно:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс