Блог им. OneginE |Геополитика вынудила нефтяных спекулянтов замереть

- 13 августа 2017, 19:50

- |

Инвестиционные фонды стали причиной невнятного поведения нефтяных цен на прошлой неделе. За период с 01 по 08 августа они не совершили каких-либо существенных изменений в своих портфелях.

По итогам вторника в хедж-фонды держали на своих балансах 365 тыс. длинных и 85 тыс. коротких контрактов. За неделю колебания этих позиций не превысило и 2 тыс. контрактов. Однако объем чистого “лонга” по нефти немного, но снизился. К 08 августа он опустился до 280 тыс. контрактов или примерно до 13,4 млрд долларов.

На фоне сокращения контанго* с рынка постепенно уходят и производители сырья, желающие застраховать свою деятельность от падения котировок. С начала лета объем открытых ими позиций сократился более, чем на 102,7 тыс. контрактов.

В свою очередь, крупнейшие трейдеры Нью-Йоркской товарной биржи продолжили укреплять свою короткую позицию против “черного золота”. Так, спред между “шортами” и “лонгами” по чистым позициям топ четверки увеличился до 30 базисных пунктов в пользу падения цен.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Блог им. OneginE |Венесуэла может спасти рынок нефти

- 08 августа 2017, 23:17

- |

Ситуация в Венесуэле с каждым днем становится все напряженней. Сначала в воскресенье нападение на военную базу, потом в понедельник хакерские атаки на сайты государственных органов. Чем это чревато для рынка нефти?

Напомним, что в стране Южной Америки находятся самые большие в мире залежи нефти. Однако данное сырье является достаточно тяжелым и добывается в скромных объемах. По итогам июня среднесуточное производство находилось на уровне в 2,2 млн баррелей. Из них около 1,2-1,3 млн отправляется на экспорт, большая часть которой идет в США. Соединенные Штаты покупают у Венесуэлы в среднем по 725 тыс. баррелей в день.

По оценкам ОПЕК, во втором квартале на рынке каждый день находилось на 700 тыс. бочек нефти больше, чем того требовали потребители. При текущей ситуации в мире и росте добычи в Соединенных Штатах профицит может так и не уйти с рынка и действия нефтяного картеля останутся безрезультатными. Однако если найти, как сейчас модно говорить, “сакральную жертву” и вывести ее мощности на некоторый период из игры, то мир может столкнуться с дефицитом сырья.

( Читать дальше )

Блог им. OneginE |“Большие деньги” готовятся к обвалу нефтяных цен

- 06 августа 2017, 15:22

- |

Инвестиционные фонды Запада резко нарастили свои ставки на рост нефти. За неделю объем длинных позиций по сырью увеличился на 2,1 млрд долларов.

Согласно данным Комиссии по торговле товарными фьючерсами за неделю с 25 июля по 01 августа хедж-фонды накупили в свои портфели 42,5 тыс. длинных контрактов и продали 1,4 тыс. коротких. Таким образом, объем их “лонгов” поднялся до 365,7 тыс. контрактов, а “шортов”сократился до 83,4 тыс. Тем самым, чистая длинная позиция по нефти выросла до 282,4 тыс. контрактов или до 13,8 млрд долларов.

Инвестиционные фонды не увеличивали свои ставки на рост нефти с апреля 2017 г. С тех пор они либо их сокращали, либо не совершали каких-либо серьезных действий. Однако последние изменения портфелей не привели к заметным изменениям на рынке нефти. За этот же период котировки “черного золота” выросли лишь на 1,2%.

На этом фоне хотелось бы отметить действия крупнейших участников торгов. Они, в свою очередь, предпочитали “шортить” нефть. К примеру, спред между gross позициями топ-4 трейдеров резко увеличился, причем в пользу коротких контрактов. По состоянию на 01 августа разница между “шортами и лонгами подскочила до 2,7 процентных пункта, в то время как всего неделю назад она была равна 1,5 п.п.

( Читать дальше )

Блог им. OneginE |Насколько нефтегазовая отрасль США существенна для экономики страны

- 03 августа 2017, 16:47

- |

Американская экономика куда более диверсифицирована, нежели российская, и нефтегазовая отрасль играет далеко не важнейшую роль. Попробуем разобраться, какой вклад вносит сырьевой сектор в ВВП США.

Согласно подсчетам PricewaterhouseCoopers нефтегазовая промышленность Соединенных штатов прямо и косвенно обеспечивает работой 10,34 млн человек, что соразмерно 5,6% всего трудоспособного населения страны.

Больше всего в этой сфере заняты в штате Техас – 12,2% трудоспособного населения или почти 2 млн человек. Вторым штатом по численности является Калифорния – 731 тыс. человек, третьим Оклахома – 379 тыс.

В самой добыче нефти и газа задействовано 832 тыс. человек, в строительстве трубопроводов еще 119 тыс. Сотрудников заправочных станций по всей стране около 953 тыс., а обеспечивают отрасль еще 320 тыс. человек.

Вклад нефтегазовой промышленности США в экономику страны составляет 1,3 трлн долларов, а это ни много ни мало – 7,6% ВВП. В абсолютном выражении самый большой вклад вносит Техас – чуть более полутриллиона долларов. Калифорния добавляет еще 176 млрд, а Оклахома еще 86 млрд.

( Читать дальше )

Блог им. OneginE |История говорит, что ОПЕК не удастся остановить падение нефтяных цен

- 02 августа 2017, 18:41

- |

ОПЕК не в первый раз пытается вмешаться в ценообразование нефтяных цен и прибегает к введению квот по добыче сырья. Насколько это было эффективно в предыдущие разы?

За последние десять лет нефтяной картель ограничивал свою добычу пять раз. В первый раз ОПЕК договорилась снизить производство в сентябре 2008 г. Решение было принято после того, как цены рухнули со 150 долларов за баррель до 100. Тогда сокращение составило 500 тыс. баррелей в сутки.

Однако падение котировок “черного золота” это не остановило и уже через месяц члены ОПЕК договорились довести сокращение до 1,5 млн баррелей в сутки, что также имело кратковременный эффект на рынок.

Лишь снижение производства на 2,2 млн баррелей в декабре 2008 г. смогло повлиять на цены. Правда не совсем ясно, то ли это дело рук ОПЕК, то ли котировки и так сильно упали и поэтому перешли к росту.

В декабре 2011 г., когда нефть прекратила дорожать, картель принял решение ограничить свою добычу 30 млн баррелей в день. Уже через три месяца цены были выше на 25 долларов, после чего рухнули на 30%.

Сегодня мы имеем похожую ситуацию, действия ОПЕК имели лишь краткосрочное влияние на котировки и уже через 4-5 месяцев они приступили к очередному снижению.

( Читать дальше )

Блог им. OneginE |Россия выполнила свои обязательства перед ОПЕК лишь на 93%

- 02 августа 2017, 15:25

- |

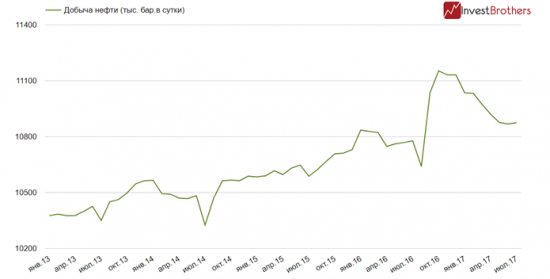

Россия вслед за странами ОПЕК нарастила объем добычи нефти в июле. По итогам месяца среднесуточное производство увеличилось на 7 тыс. баррелей.

Согласно данным Министерства энергетики РФ в июле российские компании извлекли из недр нашей земли 46,3 млн тонн нефти, что в переводе на баррели получится 337,1 млн или по 10,875 млн в день. За 2017 г. суточная добыча снизилась на 2,3% или на 256 тыс. бочек, а с октября 2016 г. на 278 тыс.

Напомним, что согласно сделке России и ОПЕК, нашей стране необходимо сократить производство на 300 тыс. баррелей по сравнению с октябрем 2016 г. Получается, что цель выполнена лишь на 93% и до достижения конечного результата не хватает 12 тыс. баррелей.

Резюме

Колебания в несколько тысяч баррелей вполне возможны, так как добычей в нашей стране занимаются большое количество компаний, которым не так просто согласовать свои действия. Однако это может быть определенного рода посыл ОПЕК, что обязательства касаются всех.

( Читать дальше )

Блог им. OneginE |Сколько должна стоить нефть, чтобы сбалансировать бюджет членов ОПЕК

- 31 июля 2017, 17:48

- |

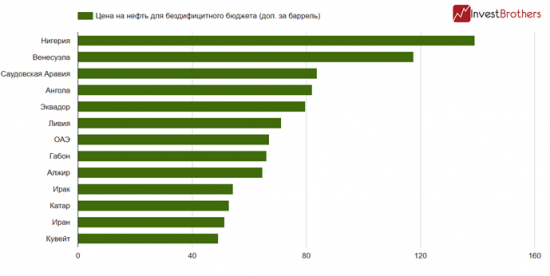

Несмотря на низкие цены на нефть, страны ОПЕК не спешат сокращать расходы своих бюджетов. Текущая стоимость “черного золота” позволяет иметь бюджет бездифицитным лишь двум членам картеля.

Чтобы объем доходной части бюджета превысил сумму расходной Нигерии нужна нефть по 139 долларов за баррель. Венесуэла также сильно страдает от низких цен на сырье. Ее бюджет найдет баланс лишь при котировках в 117,5 долларов за бочку. Однако если такие страны, как Саудовская Аравия, ОАЭ и Катар могут себе позволить траты сверх доходов, то Нигерия и Венесуэла нет. Объем их золотовалютных резервов составляет 30 и 10 млрд долларов соответственно. К примеру, у одной только Саудовской Аравии более 500 млрд.

Бюджет ближневосточного королевства сбалансируется при нефти в 83,8 долларов. С учетом объема ЗВР, государство может себе еще достаточно долго жить не по средствам.

Единственно кто чувствует себя комфортно при текущих котировках это Кувейт и Иран. Их бюджеты составлены из расчета “черного золота” в 49,1 и 51,3 долларов соответственно.

( Читать дальше )

Блог им. OneginE |Большие деньги не верят в долгосрочный рост нефтяных цен

- 30 июля 2017, 11:37

- |

Западные хедж-фонды в спешном порядке закрывают свои короткие позиции по нефти, но не открывают длинных.

По состоянию на 25 июля в портфелях инвестиционных фондов находилось 324 тыс. длинных и 85 тыс. коротких контрактов, что соответственно на 0,8 и на 24 тыс. меньше, чем это было неделей раньше. Таким образом, чистая длинная позиция фондов увеличилась до 238,5 тыс.

Однако как и на прошлой неделе это рост был вызван лишь закрытием коротких позиций. Покупать длинные контракты хедж-фонды пока не торопятся.

За это же время произошли интересные действия в портфелях у крупнейших участников торгов на Нью-Йоркской товарной биржи. Они, в отличие от многих, открывали короткие и закрывали длинные позиции по нефти. За неделю спред между “лонгами” и “шортами” сократился с 1,4 п.п. до 0,5 п.п.

Резюме

За период с 18 по 25 июля цены на нефть выросла на 4,3% и вызвано это было закрытием “шортов”. Длинные позиции пока фондами не открываются, то есть текущий отскок котировок носит больше технический характер, чем фундаментальный. Но в пятницу котировкам удалось с легкостью преодолеть серьезный уровень сопротивления – в 52 доллара за баррель.

( Читать дальше )

Блог им. OneginE |Себестоимость сланцевой нефти пошла вверх

- 28 июля 2017, 20:59

- |

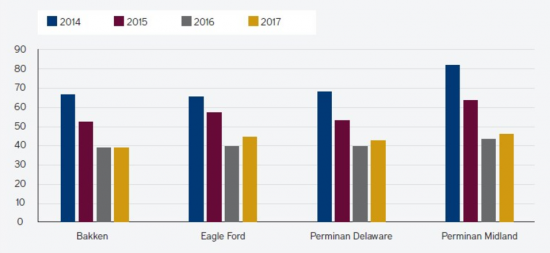

После двух лет снижения себестоимость сланцевой нефти перешла к росту. За 2017 г. увеличение стоимости добычи составит в среднем 7%.

Согласно прогнозу агентства Rystad Energy себестоимость производства сланцевой нефти увеличится в этом году на всех основных месторождениях США. Это будет вызвано несколькими причинами: во-первых, сервисные компании подняли стоимость своих услуг, а, во-вторых, нефтяники начали бурить на участках, где добыча стоит дороже.

На самом популярном месторождении Permain себестоимость поднимется, примерно, до 43-46 долларов за баррель. Во втором по значимости бассейне – Eagle Ford, она увеличится до 45 долларов. На месторождении Bakken цена останется практически без изменения.

Таким образом, средняя стоимость добычи одного барреля нефти в этих регионах вырастет до 43-44 долларов, что, кстати, выше, чем производство традиционной нефти в США примерно на 20-22 доллара.

( Читать дальше )

Блог им. OneginE |У рынка нефти может не оказаться поводов для падения цен

- 26 июля 2017, 18:27

- |

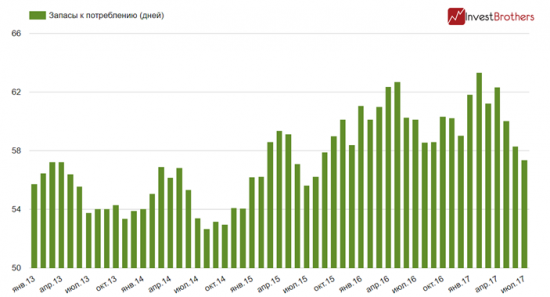

Американские нефтяники сбросили скорость – добыча сырья по итогам прошлой недели упала на 19 тыс. баррелей. Кроме того, снижаются и запасы, причем коммерческие, а не стратегические.

Та цель, которую преследовали члены ОПЕК идя на сделку по снижению добычи, начинает претворяться в жизнь. Запасы “черного золота” в нефтехранилищах США падают. И если в марте распродавались стратегические запасы, то сейчас коммерческие.

С начала весны 2017 г. объем хранимой нефти сократился на 61 млн баррелей, из них 45 млн пришлось на коммерческие запасы, а 16 млн на государственные. Таким образом, текущие запасы “черного золота” покрывают 57 дней американского потребления. С февраля 2017 г. данный показатель снизился почти на 6 дней.

В то же самое время второй раз за месяц произошел сбой с

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс