Блог им. OneginE

Тридцатка крупнейших сланцевых компаний потеряла за 2 года $130 млрд

- 16 июня 2017, 22:13

- |

Крупнейшие нефтяные компании США и других стран задались вопросом: будет ли сланцевая нефть приносить им доход?

Нефтяные гиганты, такие как Chevron, Exxon Mobil и Royal Dutch Shell, активно вкладывают свои средства в бурение скважин на месторождении Permian, раскинувшегося на штаты Техас и Нью-Мексико и превратившегося в эпицентр второй волны сланцевого бурения.

Chevron и другие говорят о том, что в ближайшее время им удастся достичь того, чего мелкие компании не могут, – прибыли. Ренессанс бурения и добычи сланцевой нефти опрокинул цены на сырье ниже 50 долларов за баррель, что непременно отразится на будущих финансовых потоках.

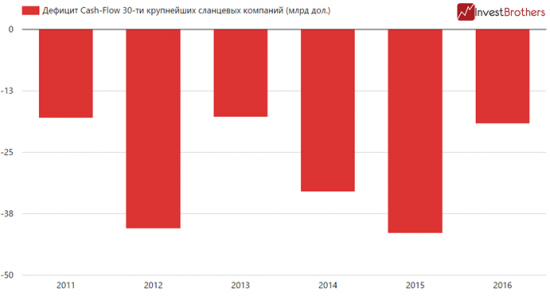

Начиная с 2011 г., на каждый полученный доллар крупнейшие 30 сланцевых компаний тратили 1,3 доллара, подсчитали в Wall Street Journal. И только за последние 2 года эти 30 компаний потеряли 130 млрд долларов. В то же самое время 120 компаний объявили себя банкротом.

Инвесторы нефтяных корпораций скептически смотрят на способность организаций выйти на целевые уровни роста и получать дополнительный денежный поток от сланцевых месторождений. В последние годы Exxon, Chevron и Shell значительно отстают от ведущих операторов бассейна Permian, а отдельные скважины работают лишь на 50% своей мощности, сообщило информационное издание The Wall Street Journal.

По оценкам специалистов, в ближайшие 10 лет Chevron потратит около 15 млрд долларов на добычу нефти в бассейне Permian. С 2018 по 2020 гг. Exxon Mobil планирует направить около 50 млрд долларов на производство “черного золота”, причем около половины, если не больше, пойдет в Permain и Северную Дакоту.

Резюме

По расчетам Rystad Energy, себестоимость добычи нефти на месторождении Permian колеблется от 33 до 38 долларов за баррель. Однако чтобы выйти на точку безубыточности необходимо произвести N-ое количество сырья, какое, агентство умалчивает.

Отдача от сланцевых месторождений приходит куда быстрее, чем от традиционных, поэтому на фоне низких цен на сырье корпорации и сосредоточились на ее добыче, несмотря на более скромную маржу в долгосрочной перспективе. Вполне возможно, что нефтяным гигантам удастся начать получать прибыль от сланцевой нефти, но это, в свою очередь, может принести снижение рентабельности активов компаний.

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

вот если бы у них скважина опустела, тогда да.

а так не хер им жаловаться

Стоило бы взять в расчёт и тот факт, что финансовый менеджмент таких компаний включает в себя активную спекуляцию фьючерсными контрактами, которые они шортят с уровня 61$, а то и все 80$.

Опрошенные финансовые управляющие выразили беспокойство по поводу того, что волатильные цены на нефть вкупе с ростом стоимости услуг и земли не находят отражение в оптимистичных прогнозах по добыче в Пермском бассейне.

«Прибыли продолжат сокращаться за счет 15-20%-ного удорожания услуг в Пермском бассейне»

А это самое малозатратное месторождение

https://investbrothers.ru/2016/10/31/breakeven-point_oil/

Вряд ли за прошедшие 9 мес. себестоимость выросла. Скорее, наоборот.

www.bloomberg.com/gadfly/articles/2017-02-02/oil-prices-70-s-the-new-100-for-shale-breakevens

http://www.worldoil.com/news/2017/2/28/rystad-examines-what-to-expect-from-us-shale-break-even-prices-in-2017

oilprice.com/Energy/Energy-General/Shale-Break-Even-Level-Could-Rise-10-In-2017.html

Почитал обе статьи. Верхний график — это прогноз себестоимости для будущих (вновь вводимых) скважин, сделанный конторой Wood MаcКenzie для разных сланцевых бассейнов. Блюмберги в статье критически разбирают прогноз этой конторы. Вообще-то сама статья довольно мутная. Начинаем с заголовка: «Себестоимость добычи нефти в сланцевых бассейнах Северной Америки и Мексиканского залива существенно различается, но выглядит конкурентоспособной даже при среднем уровне менее 60 долл. за баррель». ОК, запомнили цифру 60 и едем дальше. Дальше Блюмберги пишут, что в эти себестоимости производители включают все свои расходы по максимуму — накладные, административные, проценты по кредиту, расходы на транспортировку. Последние могут широко варьироваться от вида доставки (трубопровод, ж-д или автомобильная цистерна). В конце статьи Блюмберги делают вывод, что "… ценовой диапазон по себестоимости широк. Среднее значение для сланцевых бассейнов составляет 32 долл. за баррель..." И дальше: «Даже, если сделанный прогноз противоречив, он все равно остается неприятным для ОПЕК. Всего лишь несколько лет назад себестоимость нефти в сланцевых бассейнах составляла более 80 долл., а в некоторых 100 долл. По данным Wood MacKenzie, даже предельный верхний ценовой уровень диапазона сейчас 70 долл. с небольшим».

В общем, все смешалось в доме Обломских, но понятно одно. Прогноз Вуд-МакКензи сделан на основе завышенных цифр производителей, и даже по этим завышенным цифрам Блюмберг увидел значительное снижение себестоимости сланца за последние годы.

Вторая статья уже не так интересна. Усредненная цена по нижнему графику от Rystad Energy дает цифру, практически совпадающую с оценкой Блюмбергов — 34 долл.

Остается непонятным, на каких данных The Wall Street Journal привел свою оценку 23 долл. Издание солидное и сильно облажаться вроде бы никак не могло.

Надо будет на досуге все же разобраться, какая сейчас средняя рентабельность добычи сланца на самом деле. Отдельно для работающих скважен и отдельно для вновь вводимых.

Думаете люди которые пишут подобные статьи хоть что то знают о том что пишут?)

Для примера -

по налоговым отчетам нефтевышек с пермиана добыча в 17 упала к 16г

прогноз информагенства минэнерго сша завышен на 300-400 мб от факта

аукцион на добычу нефти в мексиканском заливе провалился (цифры неточны но примерно из 600 или 6000 лотов продано около 10)