Блог им. OneginE |Goldman Sachs хочет заработать на смене власти в Венесуэле

- 30 мая 2017, 10:21

- |

Один из самых влиятельных инвестбанков Соединенных Штатов купил облигации государственной нефтяной компании Венесуэлы и, судя по всему, делает ставку на скорую смену власти в стране.

На прошлой неделе Goldman Sachs приобрел облигации государственной нефтяной компании Венесуэлы номинальной стоимостью в 2,8 млрд долларов, делая, тем самым, ставку на смену режима, сообщил в воскресенье The Wall Street Journal. Cмена власти может удвоить стоимость этих бумаг, отметили в американском издании.

Согласно информации, полученной от источников, знакомых со сделкой, американский инвестиционный банк заплатил по 31 центу за каждый доллар или в общей сложности 865 млн долларов. Goldman Sachs купил облигации Petróleos de Venezuela, выпущенные в 2014 г., со сроком исполнения в 2022 г. Прежним владельцем долговых бумаг был центральный банк Венесуэлы, сообщили в The Wall Street Journal.

На сегодняшний день инвесторы опасаются дефолта южноамериканского государства, что сказывается и на стоимости облигаций. Из-за низкой цены на бумаги доходность по ним подрастает до очень заманчивых уровней.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. OneginE |Венесуэла стала ближе к дефолту

- 28 ноября 2016, 21:22

- |

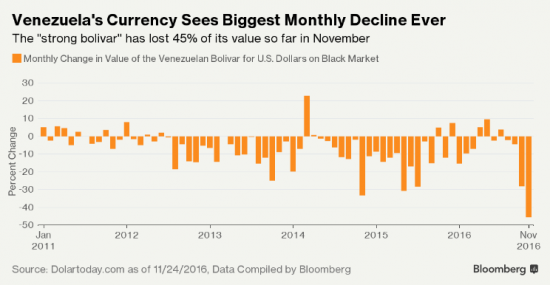

Для тех кто забыл, что такое гиперинфляция предлагаем обратить свое внимание на экономическую ситуацию в Венесуэле. В прошлый четверг за один доллар можно было купить 2753 венесуэльских боливара, что на 45% дешевле, чем в начале года.

Сегодня обменный курс опустился еще ниже — до 3480 боливар/доллар. За день падение венесуэльской валюты составило 15%.

Правительство страны начало накачивать финансовую систему новыми деньгам. На улице стало так много боливар, что у людей появился выбор: либо купить товары, либо доллары, и они предпочитают доллары», заявил директор консалтинговой компании Ecoanalitica Asdrubal Oliveros.

Согласно консенсус прогнозу инфляция в стране по итогам года приблизится к 400%. Разброс среди мнений находится между 257 и 1500 процентами.

«Инфляция, скорее всего, продолжит расти, также над страной нависает риск дефолта, а политическая ситуация с каждым днем все напряженнее. На этом фоне люди предпочитают защищать свои накопления», продолжает Oliveros.

( Читать дальше )

Блог им. OneginE |Венесуэла смогла избежать дефолта

- 25 октября 2016, 11:42

- |

Крупнейшая государственная нефтяная компания Венесуэлы Petroleos de Venezuela SA смогла договориться с кредиторами об отсрочке погашения своего долга. После долгих и напряженных переговоров инвесторы, владеющие долговыми бумагами страны на 7,1 млрд. долларов, согласились обменять старые облигации на новые.

Реструктуризация долга позволит сократить расходы компании на его обслуживание почти на 900 млн. долларов. До конца следующего года нефтяной компании необходимо погасить еще более 6 млрд. долларов. По оценкам своп-трейдеров вероятность дефолта PDVSA в течение 12 месяцев все еще выше 51%.

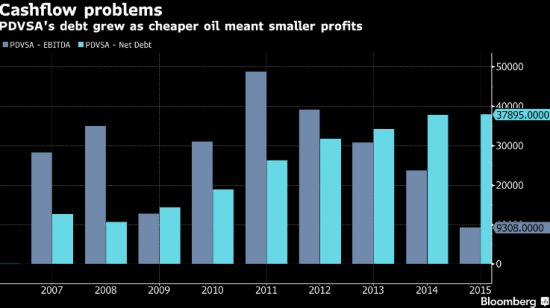

Первые признаки ухудшения ситуации в государственной компании появились еще в 2013 году, когда сумма долга PDVSA впервые превысила операционную прибыль компании (EBITDA). В прошлом году обязательства организации были больше EBITDA почти в 4 раза, что делает их обслуживание практически невозможным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс