Блог им. OneginE |Спекулянты пересматривают позиции по нефти в пользу роста

- 25 марта 2024, 10:22

- |

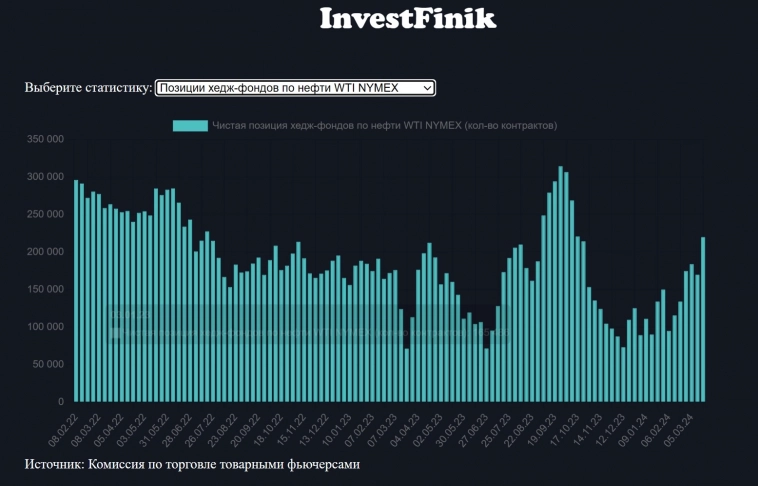

Согласно данным Комиссии по торговле товарными фьючерсами хедж-фонды заметно увеличили свои позиции по нефти. На бирже NYMEX чистая длинная позиция по фьючерсам на WTI с физической поставкой увеличилась за неделю с 169,8 тыс. контрактов до 219,9 тыс.

На европейской бирже ICE ситуация немного иная. Там по-прежнему открыт чистый «шорт», но он заметно сократился. С 12 по 19 марта он был уменьшен с 24,6 тыс. контрактов до 17,3 тыс., чего не было с конца июля 2023 г.

Таким образом, спекулянты пересматривают свой взгляд на нефть и делают все больше ставки на то, что она может в ближайшее время вырасти.

Ссылка на пост

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Сургутнефтегаз поскупился на дивиденды

- 15 мая 2017, 16:01

- |

Укрепление рубля съело все дивиденды Сургутнефтегаза. Совет директоров компании рекомендовал акционерам выплатить по итогам года дивиденды в размере 60 копеек на акцию.

Согласно принятому решению совета директоров Сургутнефтегаза компания заплатит 60 копеек дивидендов на каждую обыкновенную и привилегированную акцию. Исходя из сегодняшних котировок, доходность составит 2,1% и 1.99% соответственно. Таким образом, компания выплатит самые низкие дивиденды по привилегированным акциям с 2003 г.

Из-за девальвации Сургутнефтегаз получил в прошлом году чистый убыток в размере 62 млрд рублей, однако практически все потери были “бумажными”. Из-за курсовой разницы компания понесла убыток в 427,7 млрд рублей. Напомним, что по состоянию на конец 2016 г. организация аккумулировала и разместила на депозитах в банках почти 2,2 трлн рублей, причем 2,17 трлн было номинировано в долларах. Таким образом, из-за переоценки активов и был получен убыток. Однако в то же самое время денежный поток, полученный от операционной деятельности компании, остался положительным, упав всего лишь на 10 млрд рублей до 329 млрд.

( Читать дальше )

Блог им. OneginE |На сколько сократят добычу российские компании?

- 27 декабря 2016, 13:10

- |

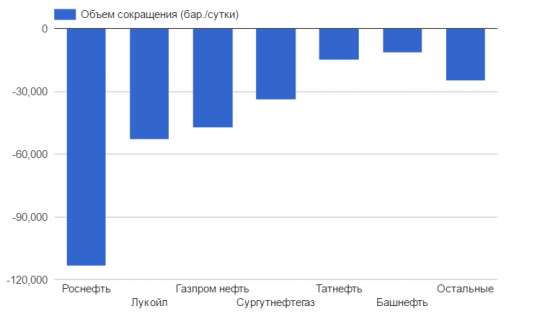

Россия поддержит ОПЕК в сокращении добычи нефти и снизит производство на 300 тыс. баррелей в сутки. Имплементация будет происходить постепенно в течение первого полугодия 2017 г. и затронет все нефтяные компании в соответствии с долей организации в общем объеме добычи.

На 6 крупнейших компаний страны приходится более 91% производства. Основной вклад вносит Роснефть, извлекая из недр в 37,9% от общего количество нефти. Если учесть и Башнефть, то на объединенную организацию придется уже 41,8% добычи.

На втором месте Лукойл с 17,7%, на третьем и четвертом месте находятся Газпром нефть и Сургутнефтегаз. Их доля в общем производстве составляет 15,8% и 11,3% соответственно.

Согласно заявлению министра энергетики Александра Новака России необходимо снизить добычу до 10,947 тыс. баррелей в день. Исходя из того, что сокращение коснется всех без исключения и в соответствии их объему добычи, то Роснефти придется урезать производство почти на 114 тыс. баррелей, Лукойлу на 53 тыс. баррелей, Газпром нефти на 47 тыс. и Сургутнефтегазу на 34 тыс.

( Читать дальше )

Блог им. OneginE |Инвестидея. Сургутнефтегаз.

- 23 июня 2016, 08:59

- |

На сегодняшний день рынок оценивает «Сургутнефтегаз» в 1,5 трлн. руб. или 34 руб. за обыкновенную и 38,76 руб. за привилегированную акции.

Компания одна из немногих на рынке, чьи результаты существенно улучшились вслед за девальвацией российского рубля. Рост чистой прибыли с 2013 г. составил 173%, выручка общества увеличилась на 20%.

Рыночный мультипликатор Р/Е равен 1,98, в то время как средний показатель за последние 10 лет составлял 4,91. Компания оценена в 41% своей балансовой стоимости, ниже только Газпром.

В 2014 и 2015 гг. прибыль из расчета на 1 акцию составила в среднем 22 руб. или 70% ее стоимости.

С точки зрения платежеспособности эмитент является одним из самых надежных на рынке. Оборотный капитал компании может покрыть текущие обязательства 3,7 раз. Долгосрочный же долг составляет всего лишь 7% от собственного капитала компании.

Недоцененность

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс