Блог им. OlegDubinskiy |Мысли по рынку. Какие бумаги, думаю, будут лучше рынка.

- 09 июля 2023, 18:18

- |

Летний рынок.

На негативном внешнем фоне, попытка коррекции.

В июле ещё будет много дивидендов

(Роснефть, Татнефть, Газпромнефть, Совкомфлот, ФосАгро и др.).

В августе дивидендной поддержки почти не будет.

А сентябрь — худший месяц на фондовом рынке

(и лучший месяц в году на рынке золота).

Поэтому высокая вероятность коррекции на негативном внешнем фоне.

Важна осторожность !

Зато в 4 квартале (по статистике, 4 квартал — лучший в году),

будут ожидания снижения ставки ФРС и вероятен положительный внешний фон.

Кстати,

июль — подходящее время для отдыха и смены обстановки.

На рынок найдётся время (ноутбук, интернет).

Думаю,

растущие акции

(логично иметь)

#Сбер

#Полюс

#Лукойл

#Роснефть

#Новатэк

#Татнефть (об. и преф)

#НЛМК

#ММК

#СевСталь

#Самолёт

#Магнит

#СУРГУТоб

#СУРГУТпр

Вероятно,

лучше рынка может быть ПОЛЮС.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

- комментировать

- ★3

- Комментарии ( 6 )

Блог им. OlegDubinskiy |Почему купил акции и какие. Как в 2023г обогнал индекс полной доходности Мосбиржи на 12%

- 27 июня 2023, 21:00

- |

Друзья,

в этом выпуске – про то,

почему купил акции и какие.

19 -20 июня вышел в деньги

(около 20% основного портфеля и 55% ИИС вывел в деньги),

Потому что рынок смотрел вниз, считал, что намечается коррекция.

А в понедельник, 26 июня, купил,

примерно на 2,5% дешевле, чем продал

(мятеж Пригожина закончился мирно, негатива не было).

Важно понять, сильный ли рынок.

Индекс Мосбиржи сильный.

Причины покупки:

— рост денежной массы,

— ослабление рубля,

— решение вопроса, связанного с Пригожиным,

— дивиденды (остались МТС, Роснефть, Совкомфлот, ГПнефть и др.):

около 75% дививендов обычно физические лица реинвестируют.

Риски.

СВО,

геополитика,

внутренние проблемы (с Пригожиным решили, но могут быть другие),

высокая вероятности продолжения коррекции индексов США и сырья.

В портфеле основные позиции —

Сбер, Полюс, Татнефть, Роснефть, Татнефть, ГазпромНефть, Новатэк, Мосбиржа и др.

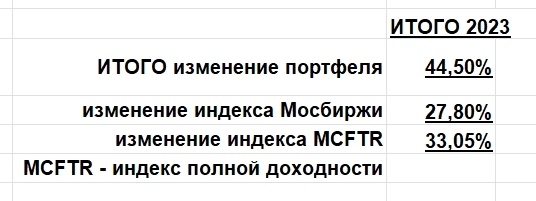

Пока в 2023г. обгоняю индекс полной доходности Мосбиржи около 12%.

( Читать дальше )

Блог им. OlegDubinskiy |Почему снова сформировал портфель (купил примерно на 2% дешевле, чем продал). Что купил и почему.

- 27 июня 2023, 07:41

- |

19 -20 июня вышел в деньги

(около 20% основного портфеля и 55% ИИС вывел в деньги).

Причины покупки:

рост денежной массы,

ослабление рубля,

решение вопроса, связанного с Пригожиным,

дивиденды (остались МТС, Роснефть, Совкомфлот, ГПнефть и др.):

около 75% дививендов обычно физические лица реинвестируют.

Риски.

СВО,

геополитика,

внутренние проблемы (с Пригожиным решили, но могут быть другие),

высокая вероятности продолжения коррекции индексов США и сырья.

В портфеле основные позиции — Сбер, Полюс, Татнефть, Роснефть, Татнефть, ГазпромНефть, Новатэк, Мосбиржа и др.

Пока в 2023г. обгоняю индекс полной доходности Мосбиржи на 11,5%.

С уважением,

Олег.

Блог им. OlegDubinskiy |Боковик Ребалансировка индекса Портфель Дивиденды Мнение: что дальше

- 07 июня 2023, 20:23

- |

Друзья,

в этом выпуске

про оценку рынка

(боковик, около 2 700 по индексу Мосбиржи),

как выбираю акции для покупки,

когда продавал, когда покупал и как за 5 месяцев

обогнал индекс полной доходности Мосбиржи около 12%.

Про ребалансировку индексов Мосбиржи

(советую прочитать в оригинале https://www.moex.com/n56480/?nt=108 )

Почему продал ФосАгро и увеличил ИнтерРАО, Роснефть.

Про непонятности с отчётностью Полюс за 2022г. (убыток или прибыль).

Про дивиденды:

Никто из металлургов не платит дивиденды за 2022г.

(в том числе Полюс, ГМК НорНикель, Русал).

В telegram канале – портфели в excel

(веса и даты по каждой бумаге, честно и прозрачно):

Сбер, Совкомфлот, Лукойл, Татнефть, Роснефть, Новатэк, ИнтерРАО и другие лидеры.

Не держу (и пока не планирую) Газпром, ВТБ, Магнит, РУСАЛ – в этом ролике поясняю почему.

Пока не держу чёрную металлургию (продал в феврале – марте НЛМК, ММК, СевСталь): сейчас в цене дивидендные акции.

( Читать дальше )

Блог им. OlegDubinskiy |Обыграл индекс полной доходности Мосбиржи в 2023г. пока на 12%

- 07 июня 2023, 06:58

- |

#ОсновнойСчёт

#ИИС

В 2023г. опережаю индекс полной доходности Мосбиржи на 12+%.

Просто держу растущие акции и продаю тех, кто показывает динамику ниже рынка.

Сейчас — Сбер, Совкомфлот, Татнефть, Роснефть и другие.

Не держу ВТБ, Газпром, Магнит и т.п.

С уважением,

Олег.

Блог им. OlegDubinskiy |Куда вложили дивиденды Сбера

- 05 июня 2023, 21:20

- |

(суммарно было выплачено 565 млрд руб.).

Полученные дивиденды были вложены в российские акции (примерно 75%),

российские облигации (около 9%),

в зарубежные акции (приблизительно 9%),

в иностранную валюту (порядка 2%).

Коэффициент реинвестирования для акций Сбера составил 5%.

Впереди — дивы Лукойла, ИнтерРао,

на них тоже купят ценные бумаги.

С уважением,

Олег.

Торговые сигналы! |Ребалансировка индекса и ребалансировка портфеля ФосАгро ИнтерРАО Мечел Роснефть

- 04 июня 2023, 10:14

- |

Друзья, в этом выпуске

Про ребалансировку индексов Мосбиржи

Рекомендую почитать в оригинале.

Про мой портфель,

как в 2023г. обогнал индекс полной доходности Мосбиржи на 11% (с 30 12 2022 по 02 06 2023г.) и

какую планирую ребалансировку портфеля.

Основные акции остаются в портфеле

Сбер

Полюс

Татнефть

Лукойл

Новатэк

ИнтерРАО

И др.

Почему продаю ФОСАГРО и что вместо.

Важно понять свою личную психологию и

для себя понять разумное сочетание риска и доходности.

Почему увеличение доли Роснефти в портфеле считаю низкорискованным, надёжным решением.

Почему Мечел и Русснефть считаю более рискованными, но, потенциально более прибыльными.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как обогнал индекс полной доходности на 10% за 5 мес. Почему нет Газпрома МАГНИТа ВТБ Что есть и почему Инфляция и мнение о рынке

- 01 июня 2023, 20:52

- |

Друзья,

в этом выпуске – как выбираю акции для покупки,

когда продавал, когда покупал и как за 5 месяцев обогнал индекс полной доходности Мосбиржи около 10%.

В telegram канале – портфели в excel

(веса и даты по каждой бумаге, честно и прозрачно):

Сбер, Совкомфлот, Лукойл, Татнефть, Роснефть, ИнтерРАО, ФосАгро и другие лидеры.

Не держу (и пока не планирую) Газпром, ВТБ, Магнит, РУСАЛ – в этом ролике поясняю почему.

Пока не держу чёрную металлургию (продал в феврале – марте НЛМК, ММК, СевСталь): сейчас в цене дивидендные акции.

Разбираю, какие основные ошибки новичков.

Тренд на падение инфляции и почему ФРС закончил цикл повышения ставок.

Об этом и многом другом – в этом выпуске.

Портфель в EXCELс весами и датами – в закрытом канале:

все ходы записаны, честно и прозрачно.

Опережаю индекс полной доходности Мосбиржи

в 2023г. около 10%.

Об этом и многом другом – в этом видеоролике.

( Читать дальше )

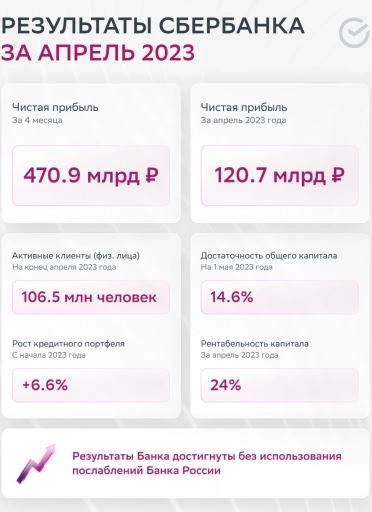

Блог им. OlegDubinskiy |Сбер: как всегда, лучший в России. Краткосрочное и долгосрочное мнение об акции.

- 12 мая 2023, 12:37

- |

Краткосрочно,

при выходе хорошего отчёта, лонговать не надо.

Долгосрочно, конечно, логично, когда Сбер — основно актив (по весу в портфеле).

С уважением,

Олег.

Блог им. OlegDubinskiy |Дивиденды На чём рост Инфляция ФРС ЕЦБ СВО Мой портфель Сбер Полюс ИнтерРао Татнефть Роснефть РУБЛЬ

- 11 мая 2023, 23:51

- |

Друзья,

В этом выпуске – про закрытие дивидендного гэпа Сбера

(как и в 2022г. на див. гэпах Газпрома и Лукойла, рост).

Инфляция в США и Еврозоне,

Почему ФРС больше не будет повышать ставку (Правило Тейлора).

Когда начнётся цикл понижения ставок от ФРС (осень 2023 или в 2024г.).

Почему закрыл лонг ED и на ФОРТС – «на заборе».

Доходность ФОРТС 46% с начала 2023г.

Портфель в EXCELс весами и датами – в закрытом канале:

все ходы записаны, честно и прозрачно.

Опережаю индекс полной доходности Мосбиржи на 7% в 2023г.

Мой портфель и почему он именно такой.

Тренд растущий, поэтому на фондовом рынке — в акциях.

Об этом и многом другом – в этом видеоролике.

Желаю Вам Здоровья и Успеха !

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс