Блог им. OlegDubinskiy |1. Отчеты СОТ (графики изменения позиций), обоснование истощения тренда, 2. побочные реакции вакцин.

- 12 декабря 2020, 10:49

- |

Сначала теория, потом объяснение текущей ситуации.

Теория.

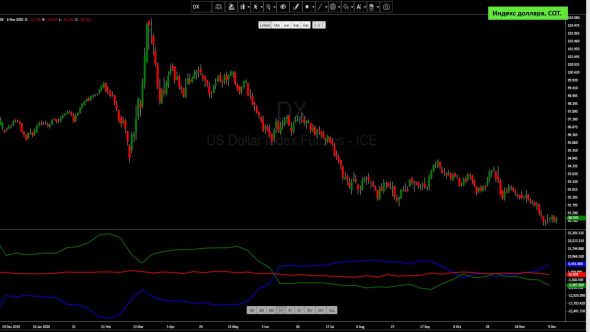

Изменения открытого интереса в индексе доллара (хеджеры и крупные спекулянты начинают расходиться во мнениях).

Рост индекса доллара — это risk off, начало расхождения говорит о возможности разворота тренда или отскока.

Первыми на изменения тренда ставят хеджеры

(это видно, если синяя линия идет в другом направлении от зеленой и / или красной линии).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Блог им. OlegDubinskiy |PE индекса S&P500 = 37 при среднем историческом 15

- 03 декабря 2020, 09:10

- |

понимаю, что вакцины, светлые надежды, электромобили Тесла и т.д.

Но, если спуститься на землю, то фундаментально компании США сильно переоценены.

P/E индекса S&P500 = 37 при среднем историческом 15.

Поэтому, в конце концов, или случится коррекция

(если США все — таки ужесточат денежно — кредитную политику, а длинные US treasures падают, т.е. их доходность растет),

или бегство от доллара продолжится (а это — отток капитала из США).

Жесткий и не приятный выбор.

По данным с сайта multipl.com подготовил для ВАС слайд.

Мнение о фондовых, валютных, товарных, долговых рынках коротко рассказал на youtube.

https://www.youtube.com/watch?v=FOieBu60Kbs

На каналах деньги не зарабатываю, ничего не продаю, просто хобби.

АДРЕС В ТЕЛЕГРАМ @OlegTrading

(чат с > 325 реальными трейдерами tx.me/c/1280112138/10626 )

Желаю ВАМ Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Обзор рынков, мнение о драг. металлах, рубле, доллар

- 24 ноября 2020, 23:55

- |

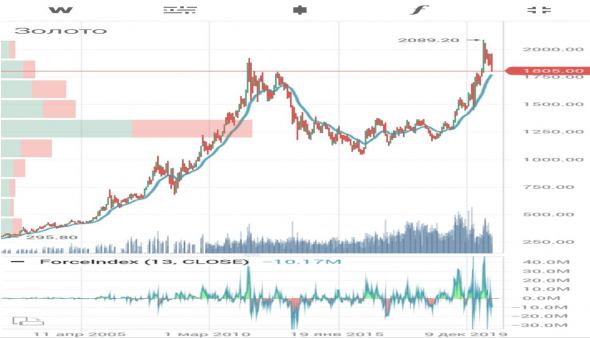

Серьезные отскоки по золоту не получаются: на таких отскоках, золото сливают.

Такой ползущий вниз тренд может длиться долго.

Возможно, в золоте вообще поменялся долгосрочный цикл.

С 2019г. на золоте отлично зарабатывал

(это было основной инвестицией, на youtube канале рассказывал, в telegram on line рассказывал).

С 2007г. на рынке.

В ноябре 2020г. считаю тренд в золоте опасным, в котором могут выиграть спекулянты при работе от шорта.

Обратите внимание на то, как может падать золото

(если долгосрочный тренд поменялся, то коррекция может быть 20 — 30 — 40%).

( Читать дальше )

Блог им. OlegDubinskiy |Рубль

- 08 сентября 2020, 14:13

- |

Коллеги, перед Вами — график VIX на индекс S&P500 (индекс страха).

Фактически, амплитуда, сглаженная по скользящей средней.

Фьючерс на NASDAQ = 11289 (-2,24%). S&P500 futures = 3391 (-0,78%).

Важно, откупят ли США. Если США закроются в минусе, то их рынок слабый и пойдет вниз (а заодно, Европа, Азия, Россия).

Поэтому не держите лонги по акциям и облигациям, не время !

Или шорт, или «забор». На страхе, растет индекс доллара

(при росте доллара к мировым валютам, обычно падает сырье, а это опасно для рубля).

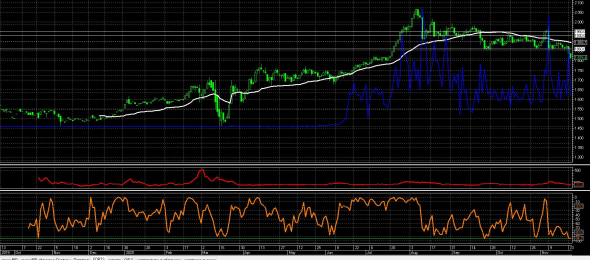

Обратите внимание на дивергенцию тренда индекса доллара и осциллятора (разворотный сигнал):

( Читать дальше )

Блог им. OlegDubinskiy |нет интереса к рублю, мнение о рынках, шорт в рубле, EU (EUR / USD) , Сбербанке. мой портфель

- 22 августа 2020, 11:48

- |

Коллеги, здравствуйте.

Обратите внимание, что по прежнему нет интереса к рублю.

RGBI по дневным (индекс облигаций по дневным): ставка ЦБ продолжает падать а индекс падает (хотя теоретически, должен расти).

ОФЗ 26230 по дневным. Погашение 16 03 2039. Самый длинный ОФЗ. Фактическая доходность 6,5% при ставке ЦБ 4,25%.

( Читать дальше )

Блог им. OlegDubinskiy |сокращение ден. массы М2 в июле: обработал цифры с сайта ФРС

- 01 августа 2020, 19:29

- |

| www.federalreserve.gov/releases/h6/current/default.htm | |||

| M2 $bln (not seasonally adjusted), week average | |||

| неделя | M2 week average | недельный рост (%) | недельный рост (% годовых) (в 52 степень) |

| 6.1.20 | 15 507,8 | ||

| 13.1.20 | 15 486,3 | ||

| 20.1.20 | 15 452,7 | ||

| 27.1.20 | 15 352,2 | ||

| 3.2.20 | 15 429,5 | ||

( Читать дальше )

Блог им. OlegDubinskiy |Ослабление рубля, расчет, ОФЗ, RGBI, Мосбиржа, РТС, S&P500, новости

- 04 июля 2020, 10:39

- |

Друзья, 27 выпуск СОВЕТЫ ТРЕЙДЕРА

Расчет доходности рекомендаций (сначала рекомендации, в следующих выпусках — расчет, прозрачно, выпуски нумерую).

Индикаторы рынка

Новости, испытания вакцин.

Тренд на ослабление рубля.

Индекс RGBI, падение интереса к ОФЗ.

Роснефть: самая уязвимая к курсу рубля из российских нефтяных компаний.

Разбор индексов Мосбиржи, РТС, S&P500.

Нефть.

Золото.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс