Блог им. OlegDubinskiy |Рубль: краткосрочно, около 60. Долгосрочно- за нефтегазом, на юг. Инфляция и ставка ЦБ РФ.

- 08 сентября 2022, 07:47

- |

16 сентября снизит ставку с 8,00% до (?) 7,00, 7,25, 7,50%.

С 30 августа по 5 сентября ИПЦ (индекс потребительских цен) снизился на 0,13%.

Предыдущая неделя минус 0,16%.

USD / RUB уже месяц около 60.

Долгосрочно, рубль пойдёт за нефтегазом, вниз:

Нефть по утрам робко пытается отскочить, уже несколько дней, но заваливают

(ожидания падения спроса).

По стрессовому сценарию Минфина, $/рубль будет 80 в 2022 или в 2023.

Думаю, этот сценарий наиболее вероятен.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Что дальше? Мнение о рубле.

- 06 сентября 2022, 07:47

- |

рубль вернётся на уровни до СВО

(потому что так выгоднее бюджету):

рубль рос на идее «газ за рубли», теперь северный поток остановлен.

Да и денежная рублёвая масса, вероятно, в 2022г. вырастет более 15%.

Долгосрочно рубль слабый именно потому, что в обычные годы ден.масса растёт около 10% (больше, чем стабильные валюты).

С рынком акций — интересная история:

с одной стороны, мало альтернатив, с другой — мировая рецессия (на предыдущих рецессиях, падало сырьё).

Долгосрочно, в рублях-то вырастет, т.к.рублей всё больше.

Из Газпрома часть инвесторов, видимо, переметнулись в Новатек.

Настанет и время банков, черной металлургии и (полюс) золота (пока не настало).

С уважением,

Олег.

Блог им. OlegDubinskiy |И, всё-таки, осенью - $ нал. Тренд на ослабление юаня к $.

- 01 сентября 2022, 09:10

- |

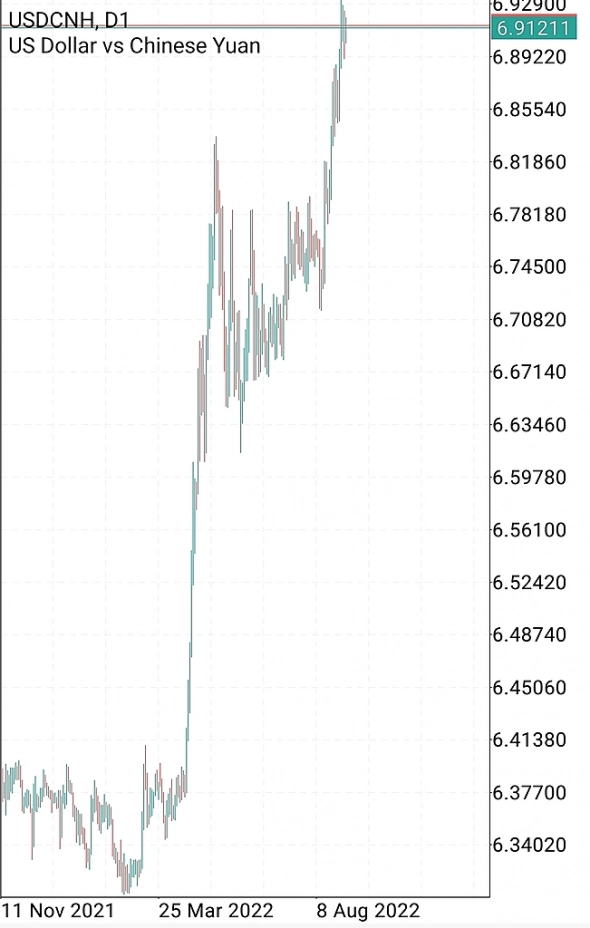

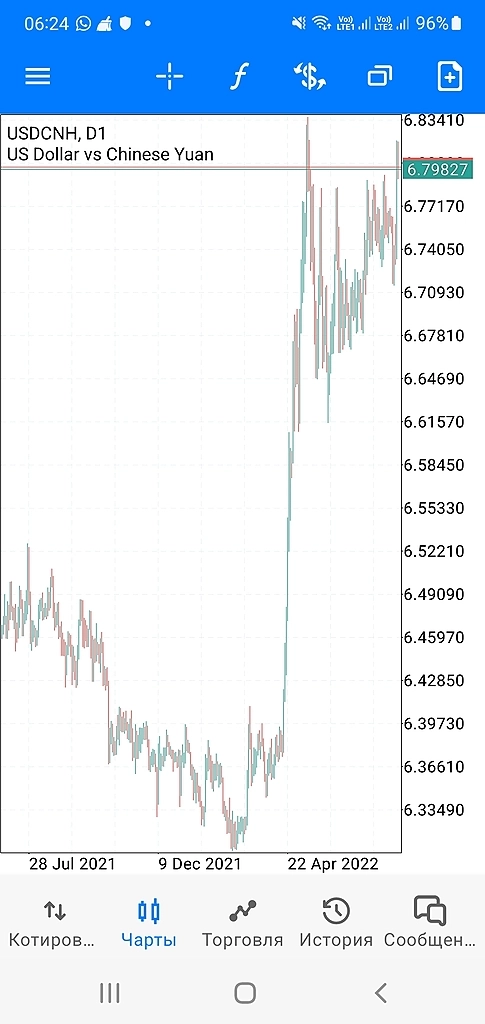

Доллар / юань по дневным

(не входит в индекс доллара)

(ставки в Китае падают, ослабление юаня к $ с локального максимума, который был в феврале, 9%):

( Читать дальше )

Блог им. OlegDubinskiy |Мнение о фондовых рынках. Ослабление юаня к $. Какая реально инфляция в США. Сентябрь. Мои позиции.Мнение о рубле.

- 22 августа 2022, 21:26

- |

Господа,

В этим видео рассказываю, как курс доллара к юаню влияет на курс юаня к рублю

(USD / RUB — вспомогательная валютная пара для внешней торговли России, потому что объем торговли России с США минимален): Китай понижает ставку и включает «печатный станок», ослабляет юань к доллару: поэтому, рубль тоже придётся ослабить к доллару).

Какая реально инфляция в США (с начала 2020г. индекс Bloomberg Commodity вырос с 80 до 120, т.е. по 23 базовым, входящим в товарный индекс товарам, инфляция за 2,5 года = 50%: намного больше, чем 8,5% в год),

почему ОПЕК, возможно, в 2023г. сократит добычу, почему пока не покупаю акции, а держу «короткие» ОФЗ и отвечаю на вопросы о том,

почему из списка флоатеров выбрал для покупки ОФЗ 29006.

Механизм арбитража по облигациям.

Мысли — за 9 минут на youtube.

( Читать дальше )

Блог им. OlegDubinskiy |Мнение про рубль. Доллар по 30 (или 50)? РТС в космос? Из каждого утюга . . . Анекдот по теме.

- 19 августа 2022, 08:08

- |

Анекдот по теме.

Лектор делает доклад об успехах пятилетки:

— в городе А построена электростанция…

реплика из зала:

— я только что оттуда.

Никакой электростанции там нет!

Лектор продолжает:

— в городе Б построен химический завод…

тот же голос:

— неделю назад я там был. Никакого завода там нет!

Лектор взрывается: — а вам, товарищ, нужно поменьше шляться и побольше газеты читать!

Блог им. OlegDubinskiy |Доллар/юань. Китай понижает ставки в ответ на плохую статистику. И всё-таки, доллар к юаню среднесрочно растёт. Мнение о рубле.

- 16 августа 2022, 06:29

- |

Юань к доллару по дневным:

Китаю выгоден слабый юань: это поддержит экспорт в сложное время (опять пандемия, рецессия).

Китай понижает ставки (а ФРС повышает).

Китайский ЦБ довольно оперативно отреагировал на негативную статистику понизив две из основных ставок — с 2.85% до 2.75% годовых снижена ставка по займам Medium-term lending facility (MLF), а также 7-дневная ставка обратного РЕПО (reverse REPO) — с 2.1% до 2% годовых.

Рубль: с США торговля минимальна.

С Китаем товарооборот растет.

Поэтому ослабление юаня к доллару приведёт к дополнительному ослаблению рубля к доллару, т.к.для торговни с Китаем важен именно курс юань/рубль.

Важно мониторить, увеличится ли дефицит бюджета осенью к июлю.

Дефицит покрывается эмиссией (налоговые поступления падают, новых ОФЗ нет, остаётся эмиссия).

Июль 2022г.

Федеральный бюджет в июле закрыт с рекордным за всю историю месячным дефицитом в 892 млрд руб., который «съел» большую часть профицита, накопленного по итогам полугодия, следует из опубликованных данных Минфина.

Доходы по результатам семи месяцев пока все еще превышают расходы, но эта разница за месяц сократилась с 1,4 трлн до 482 млрд руб., то есть на две трети

С уважением,

Олег.

Блог им. OlegDubinskiy |Золото как показатель ожиданий ДКП. Отскок на медвежьем рынке или разворот?

- 15 августа 2022, 05:58

- |

На ожиданиях смягчения ДКП, золото растёт.

Золото по дневеым:

За последний месяц, золото выросло с $1690 до $1800+: видимо, ожидают, что в 2023г. ФРС перестанет поднимать ставку (раз темп роста инфляции снижается, это даёт надежду на менее анрессивную работу ФРС).

Конечно, Вас в 1 очередь интересует Россия: на Россию это сильно влияет, через цена на нефть и др сырьё: чем менее агрессивна ФРС, тем выше уены на сырьё.

Вместе с золотом, поднялись и фондовые рынки (кроме российского, который в боковике).

S&P500 по дневным:

( Читать дальше )

Блог им. OlegDubinskiy |На Мосбирже появилась покупка доллара: объём за месяц вырос в 2,5 раза. Разворот тренда.

- 26 июля 2022, 22:23

- |

Появился спрос:

объём (гистограммы внизу) на прошлой и этой неделе вырос в 2,5 раза к объёму месячной давности, к июню 2022г.

Вероятно, (личное мнение) пара доллар / рубль быстро пойдёт на уровень до спец.операции, на 70+.

С уважением,

Олег.

Блог им. OlegDubinskiy |Новое бюджетное правило: возможно, заработает уже с августа - сентября.

- 23 июля 2022, 07:13

- |

Поручение дано в целях обеспечения предсказуемости бюджетной политики и создания условий для максимального использования внешнеэкономической конъюнктуры для ускорения темпов экономического роста.

Ответственный за исполнение — Михаил Мишустин

Если бюджету нужен курс usd / rub около 75, то мы скоро увидим именно такой курс.

Когда начнёт работать новое бюджетное правило?

Пишите в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Китай девалювирует юань?

- 21 июля 2022, 07:51

- |

Forex, доллар/юань по дневным, скрин из MetaTrader5.

Если в Китае спад ВВП и кризис в недвиге, девальвация юаня (вернуть доллар/ юань на 7,0 и пойти выше) — поддержка экономике, бюджету и улучшение экономических показателей (экономику китайцы же в юанях считают).

В Китае — банкротства банков и др.бизнесов, связанных с недвигой.

Плюс корона (ограничения: маски, локдауны).

Девальвация юаня = поддержка экспорту:

мир при высокой инфляции нуждается в дешёвых товарах.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс